Zmiany w rozliczaniu VAT w 2014 r.

REKLAMA

REKLAMA

Fakturowanie

Po pierwsze wydłużone zostają terminy wystawiania faktur. Do lamusa odchodzi dotychczas obowiązujący 7-dniowy okres, który zostaje zastąpiony zapisem „do 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy lub wykonano usługę” (również dla faktur zaliczkowych).

REKLAMA

REKLAMA

Faktura wystawiona przed dostawą towarów 2013 / 2014

Zapraszamy do dyskusji na forum o podatkach

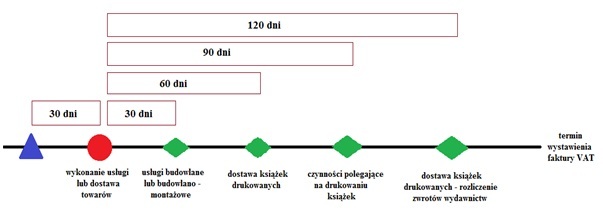

Powyższa ogólna zasada nie ma zastosowania w przypadku usług budowlanych lub budowlano - montażowych, dostawy książek drukowanych oraz czynności polegających na ich drukowaniu:

REKLAMA

- usługi budowlane lub budowlano - montażowe - do 30. dnia od dnia wykonania usługi,

- dostawa książek drukowanych (z wyłączeniem map i ulotek) oraz gazet, czasopism i magazynów, drukowanych -do 60. dni od dnia wydania towaru,

o w przypadku gdy umowa przewiduje rozliczenie zwrotów wydawnictw - do 120. dnia od pierwszego dnia wydania towarów,

- czynności polegające na drukowaniu książek (z wyłączeniem map i ulotek) oraz gazet, czasopism i magazynów, z wyjątkiem importu usług - do 90. dnia od dnia wykonania tejże czynności.

Faktura nie może być wystawiona wcześniej niż 30 dni przed dokonaniem dostawy towaru lub wykonaniem usługi (również w przypadku faktur zaliczkowych).

Niewątpliwym plusem dla Podatników, jaki niesie za sobą zmiana zasad fakturowania, jest umożliwienie im wystawiania faktur zbiorczych. Co więcej - zabieg taki ma na celu uproszczenie dokumentowania transakcji, ponieważ Podatnicy na jednej fakturze będą mogli zawrzeć wszystkie transakcje wykonane w danym miesiącu.

Najważniejsze zmiany w VAT 2014

Zmiany 2014 - Podatki, Księgowość, Kadry, Firma, Prawo

Jednakże zmiany zawsze mają pozytywne i negatywne aspekty. Otóż dlaczego termin wystawienia faktur zmienia się tak radykalnie? Dlatego, że od 01.01.2014 r. to nie one będą czynnikiem decydującym o momencie rozpoznania przychodu ze sprzedaży, a więc de facto obowiązku podatkowego.

Moment rozpoznania przychodu

Znowelizowana ustawa o VAT, stanowi, że obowiązek podatkowy powstaje z chwilą wykonania usługi lub dostarczenia towaru (w odniesieniu do przyjmowanych częściowo usług, uznaje się je za wykonane w przypadku wykonania ich części, dla której to części określono zapłatę) - przyczyni się to do szybszego powstania tegoż obowiązku, a w praktyce - do wcześniejszego wyciągnięcia pieniędzy z kieszeni Podatnika.

Po drugie znika możliwość manewrowania terminem zapłaty zobowiązania podatkowego (dotychczas Podatnicy mogli np. później wystawić fakturę).

Podstawa opodatkowania w VAT w 2014 r.

Faktury korekty

Na pocieszenie można dodać, że znika obecnie obowiązujący przepis dotyczący wymogu gromadzenia potwierdzeń odbioru faktur korekt - jednakże tylko w przypadku, gdy uzyskanie tego potwierdzenia nie będzie możliwe.

Transakcje WDT

W tym zakresie Podatnika czekają bardzo niekorzystne zmiany finansowe: w przypadku dużych opóźnień (dłuższych niż 3 miesiące od końca miesiąca, w którym WDT miała miejsce), transakcje te nie pozostaną (jak dotychczas) neutralne dla VAT-u. Znowelizowane przepisy przewidują bowiem w takim przypadku konieczność dokonania korekty podatku naliczonego.

Wystarczy zatem, że Podatnik straci kontrolę nad obiegiem dokumentacji i WDT nie będzie już neutralne podatkowo.

Nowe zasady fakturowania od początku 2014 r.

Zmiany w VAT od 1 października 2013 - wyjaśnienia MF

Licencje

I jeszcze słowo na temat licencji. Dotychczas dla każdego z nas oczywiste były specyficzne zasady rozliczania podatku VAT w przypadku udzielenia licencji - odroczenie obowiązku podatkowego do momentu zapadalności terminu płatności.

Zmieniona ustawa wprowadza zapis, że VAT rozliczyć należy w momencie wykonania usługi udzielenia licencji. Jednak wielu Podatników będzie miało problem z prawidłowym ujęciem tegoż momentu.

Interpretacje podatkowe

Ustawa o podatku VAT zawsze pozostawiała spory obszar wątpliwości Podatników. Stąd też zdecydowana większość z nich znalazła rozwiązanie w postaci interpretacji indywidualnych. Jednakże rewolucja w zakresie podatku od wartości dodanej pociągnie za sobą konieczność wystąpienia przez Podatników z wnioskiem o wydanie nowych interpretacji, dostosowanych do znowelizowanych okoliczności.

Pomijając fakt, że za wniosek trzeba uiścić stosowną opłatę (jednak nie jest ona na tyle wysoka, żeby można było mówić o znaczących dodatkowych kosztach), okres oczekiwania na interpretację Ministra wynosi 3 miesiące. Zatem aby Podatnicy mogli się dobrze przygotować do zmian, powinni jak najszybciej wystąpić z takim wnioskiem.

Okres dostosowawczy

Jak każda zmiana (szczególnie w przepisach podatkowych), tak i ustawa o VAT nie jest wyjątkiem: nie obejdzie się bez uwzględnienia czynnika ludzkiego, tj. od czasu potrzebnego na praktyczne przełożenie znowelizowanych zasad. Księgowe, które od wielu lat za moment podatkowy traktowały wystawienie faktury VAT, będą musiały znacznie więcej uwagi przykładać do rozliczania VAT-u.

Oczywiście, niezbędnym będzie również przystosowanie systemów finansowo - księgowych do nowym warunków. A to nie będzie już zupełnie bezkosztowe (więc skorzystają na firmy informatyczne zajmujące się oprogramowaniem dla księgowości).

Jeśli jednak firmy dobrze i na czas zapoznają się z nowymi przepisami, i jeśli dostosują się do tych zmian, owa styczniowa rewolucja nie będzie wymagała wielkich ofiar, ale wejdzie w nasze życie gospodarcze spokojnie i bez większych burz.

Dyrektor, 24EasyAudit

REKLAMA

REKLAMA