Podstawa opodatkowania w VAT w 2014 r.

REKLAMA

REKLAMA

REKLAMA

REKLAMA

INFORFK: Jak przygotować dział księgowości na zmiany w VAT od 2014

REKLAMA

Przepisy

Art. 29a, art. 30a-30c Znowelizowanej ustawy o VAT

Zasada ogólna

Dotychczasowe przepisy w zakresie podstawy opodatkowania [1] zostały uchylone, a nowe przepisy wprowadzono do Ustawy o VAT poprzez dodanie kolejnych artykułów. [2] W Tabeli 1 zaprezentowano zasadę ogólną obowiązującą do 31 grudnia 2013 r. [3] oraz tę obowiązującą od 1 stycznia 2014 r.

Tabela 1 - zasada ogólna ustalania podstawy opodatkowania

|

Do 31 grudnia 2013 r. |

Od 1 stycznia 2014 r. |

|

Podstawą opodatkowania jest obrót tj. kwota należna stanowiąca całość świadczenia należnego od nabywcy lub osoby trzeciej z tytułu sprzedaży, pomniejszona o kwotę należnego podatku. Otrzymane dotacje, subwencje i inne dopłaty o podobnym charakterze mające bezpośredni wpływ na cenę zwiększają wartość obrotu |

Podstawą opodatkowania jest wszystko, co stanowi zapłatę, którą dokonujący dostawy towarów lub usługodawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej. Otrzymane dotacje, subwencje i inne dopłaty o podobnym charakterze mające bezpośredni wpływ na cenę zwiększają kwotę zapłaty |

Jak można zauważyć, podstawa opodatkowania określana według dotychczasowych zasad bazowała na obrocie tj. kwocie należnej z tytułu sprzedaży pomniejszonej o VAT, natomiast zgodnie z wprowadzanymi przepisami kluczowe znaczenie będzie mieć zapłata.

Przykład 1

Firma „A” podpisała z firmą „B” umowę, na podstawie której zobowiązała się do dostarczenia 300 puszek z białą farbą oraz 100 pędzli. Wynagrodzenie za dostarczenie wszystkich towarów zostało ustalone w wysokości 8.000 PLN. Firma „B” z tytułu dostawy zapłaciła jedynie 5.000 PLN. Podstawą opodatkowania będzie kwota 8.000 PLN, ponieważ jest to kwota, która jest należna firmie „A” w związku z dokonaną dostawą. Innymi słowy, mając na uwadze nowe brzmienie przepisów jest to kwota, którą firma „A” otrzymała (5.000 PLN) lub ma otrzymać (3.000 PLN).

W przypadku porównania obecnie obowiązujących przepisów odnoszących się do podstawy opodatkowania z tymi, które wejdą w życie, uwagę wzbudza to, że nowa ogólna zasada określająca, jak należy ustalać podstawę opodatkowania nie wskazuje, że opodatkowaniu podlega kwota netto otrzymanej zapłaty. Dopiero analiza kolejnych przepisów [4] Znowelizowanej ustawy o VAT doprecyzowuje, że do podstawy opodatkowania nie zalicza się kwoty VAT. Taka konstrukcja regulacji w zakresie opodatkowania VAT (jakkolwiek mało przejrzysta) nie powinna mieć jednak co do zasady istotnego znaczenia dla ustalenia wysokości podstawy opodatkowania VAT.

Przepisy przejściowe w zakresie VAT na przełomie 2013 i 2014 r.

Faktura wystawiona przed dostawą towarów 2013 / 2014

Zapraszamy do dyskusji na forum o podatkach

Zaliczki, przedpłaty, zadatki i raty w podstawie opodatkowania

Przepisy w zakresie podstawy opodatkowania Znowelizowanej ustawy o VAT nie zawierają przepisu, który wprost odwoływałby się do zaliczek, zadatków, przedpłat lub rat. [5] Jednakże biorąc pod uwagę brzmienie omawianej wcześniej zasady ogólnej wydaje się, że takie doprecyzowanie nie było konieczne. Zaliczki, zadatki, przedpłaty lub raty stanowią bowiem część zapłaty z tytułu dostawy lub świadczenia usług.

Wskazanie przepisów obowiązującej i Znowelizowanej ustawy o VAT odnoszących się do zaliczek, zadatków, przedpłat i rat zawiera Tabela 2.

Tabela 2 - zaliczki, zadatki, przedpłaty oraz raty, a podstawa opodatkowania

|

Do 31 grudnia 2013 r. |

Od 1 stycznia 2014 r. |

|

Obrotem jest również kwota otrzymanych zaliczek, zadatków, przedpłat lub rat, pomniejszona o przypadającą od nich kwotę podatku. Dotyczy to także otrzymanych zaliczek na dotacje, subwencje i na inne dopłaty o podobnym charakterze. |

Podstawą opodatkowania jest wszystko, co stanowi zapłatę, którą dokonujący dostawy towarów lub usługodawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej. Otrzymane dotacje, subwencje i inne dopłaty o podobnym charakterze mające bezpośredni wpływ na cenę zwiększają kwotę zapłaty. |

Tym samym, zaliczki i wpłaty o podobnym charakterze również na gruncie Znowelizowanej ustawy o VAT będą wliczane do podstawy opodatkowania, jeżeli będą się wiązać z czynnością podlegającą opodatkowaniu VAT. [6]

Najważniejsze zmiany w VAT 2014

Zmiany 2014 - Podatki, Księgowość, Kadry, Firma, Prawo

[1] Art. 29, art. 30 Ustawy o VAT.

[2] Art. 29a, art. 30a-30c Znowelizowanej ustawy o VAT.

[3] Zgodnie z art. 8 Ustawy zmieniającej, do czynności wykonanych przed dniem 1 stycznia 2014 r. stosuje się dotychczasowe zasady w zakresie ustalania podstawy opodatkowania.

[4] Ściślej ujmując art. 29a ust. 6 pkt 1 Znowelizowanej ustawy o VAT.

[5] W Ustawie o VAT taką regulacją jest art. 29 ust. 2.

[6] Na podstawie art. 5 Ustawy o VAT (który w Znowelizowanej ustawie o VAT pozostanie w niezmienionym brzmieniu).

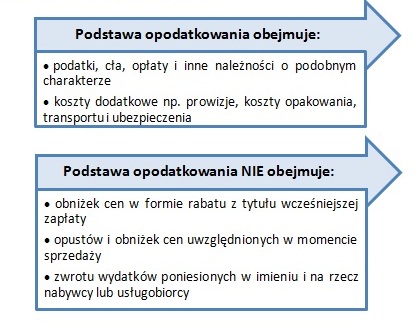

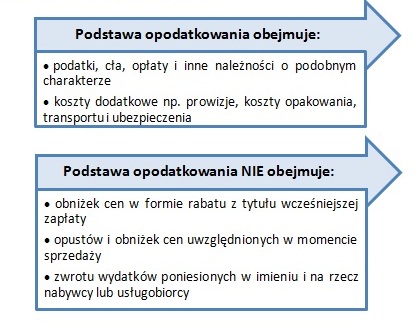

Co ująć w podstawie opodatkowania, a czego nie uwzględniać

Ważną zmianą jest wskazanie wprost, że w podstawie opodatkowania należy uwzględniać koszty dodatkowe, [7] m.in. prowizje, koszty opakowania, transportu i ubezpieczenia, jeżeli są one pobierane przez dokonującego dostawy lub usługodawcę od nabywcy lub usługobiorcy. Dotychczas obowiązujące przepisy zawierały taką regułę jedynie w odniesieniu do wewnątrzwspólnotowego nabycia towarów. [8]

Ponadto, nowe przepisy zawierają wskazanie [9] w zakresie kwot, które nie powinny być ujmowane w podstawie opodatkowania. Zgodnie z nimi podstawa opodatkowania nie obejmuje kwot:

- stanowiących obniżkę cen w formie rabatu z tytułu wcześniejszej zapłaty;

- udzielonych nabywcy lub usługobiorcy opustów i obniżek cen, uwzględnionych w momencie sprzedaży ;

- otrzymanych od nabywcy lub usługobiorcy jako zwrot udokumentowanych wydatków poniesionych w imieniu i na rzecz nabywcy lub usługobiorcy i ujmowanych przejściowo przez podatnika w prowadzonej przez niego ewidencji na potrzeby podatku.

Na Schemacie 1 przedstawiono podsumowanie przepisów dotyczących kosztów, które należy ująć w podstawie opodatkowania oraz wydatków, których nie należy w niej ujmować.

Schemat 1 - ustalanie podstawy opodatkowania

Przykład 2

Przedsiębiorca z Katowic handlujący układami scalonymi, aby zachęcić swojego kontrahenta do wcześniejszej zapłaty za dokonaną dostawę, wskazał w umowie sprzedaży, że w przypadku zapłaty za dostarczone towary w ciągu 7 dni udzielana jest obniżka w wysokości 5% należności. Wartość transakcji opiewa na 30.000 PLN, a ustalony termin płatności to 21 dni.

- w świetle obowiązujących przepisów faktura powinna być wystawiona na 30.000 PLN, a jeżeli kontrahent zapłaci w ciągu 7 dni należy wystawić fakturę korygującą obniżającą podstawę opodatkowania o 1.500 PLN;

- od 1 stycznia 2014 r. za właściwe udokumentowanie transakcji powinno być uznane podejście, zgodnie z którym faktura pierwotna będzie opiewać na 28.500 PLN, a w przypadku zapłaty w terminie późniejszym niż 7 dni wystawiona zostanie faktura korygująca podwyższająca podstawę opodatkowania o 1.500 PLN.

Nowe zasady fakturowania od początku 2014 r.

Zmiany w VAT od 1 października 2013 - wyjaśnienia MF

Przykład 3

Pan Wojciech prowadzi hurtownię nawozów azotowych, potasowych i fosforowych oraz świadczy usługi transportowe. Pani Anna, właścicielka sklepu z nawozami, zamówiła u Pana Wojciecha 30 kg nawozu azotowego i 50 kg nawozu fosforowego wraz z dostawą. Wynagrodzenie zostało ustalone w wysokości 1.000 PLN netto, gdzie 900 PLN stanowi wartość netto nawozów, a pozostałe 100 PLN wartość netto transportu. Mając na uwadze literalne brzmienie znowelizowanych przepisów możliwe jest podejście, zgodnie z którym wynagrodzenie w wysokości 1.000 PLN zostanie uznane za podstawę opodatkowania odnoszącą się do dostawy towarów (nawozów). Koszt transportu zostanie wówczas zakwalifikowany jako koszt dodatkowy związany z dostawą i stanowiący element podstawy opodatkowania z tytułu tej sprzedaży.

Jak już wskazywano, podstawa opodatkowania nie obejmuje kwot stanowiących obniżkę cen w formie rabatu z tytułu wcześniejszej zapłaty oraz udzielonych opustów i obniżek cen uwzględnionych w momencie sprzedaży. Tym samym, co do zasady, w myśl nowych przepisów obniżki uwzględnione w chwili sprzedaży nie powinny być ujmowane w podstawie opodatkowania. Zgodnie ze Znowelizowaną ustawą o VAT podstawę opodatkowania można natomiast obniżać o udzielone po sprzedaży opusty i obniżki cen, jeżeli nabywca lub usługobiorca posiada potwierdzenie odbioru faktury korygującej . [10] Szczegółowe omówienie przepisów dotyczących warunku posiadania potwierdzenia odbioru faktury korygującej znajduje się w dalszej części niniejszego rozdziału.

[7] Art. 29a ust. 6 pkt 2 Znowelizowanej ustawy o VAT.

[8] Art. 31 ust. 2 pkt 2 Ustawy o VAT.

[9] Art. 29a ust. 7 Znowelizowanej ustawy o VAT.

[10] Art. 29a ust. 10 Znowelizowanej ustawy o VAT.

Przykład 4

Przedsiębiorstwo „Mazury” oferuje swoim kontrahentom rabat w wysokości 5% wartości nabytych towarów, jeżeli w kwartale wartość produktów zakupionych przez danego klienta wyniesie 100.000 PLN, a 10% gdy wartość zakupionych produktów wyniesie 170.000 PLN. Firma „Stokrotka” w I kwartale 2014 r. kupiła od przedsiębiorstwa „Mazury” towary o łącznej wartości 120.000 PLN. W konsekwencji, podstawa opodatkowania powinna zostać obniżona o 6.000 PLN poprzez wystawienie przez przedsiębiorstwo „Mazury” faktury korygującej. Jest to bowiem kwota udzielonej po dokonaniu sprzedaży obniżki ceny.

Ponadto, analogicznie jak w przypadku obowiązujących zasad, podstawę opodatkowania ustalaną na gruncie nowych przepisów obniża się o wartość zwróconych towarów oraz wartość zwróconych kwot dotacji, subwencji i innych dopłat o podobnym charakterze. Dodatkowo, nowe przepisy regulują wprost kwestię obniżenia podstawy opodatkowania o zwrócone nabywcy lub usługobiorcy kwoty, jeżeli nie doszło do sprzedaży.

Przykład 5

Firma „Karpaty” podpisała z przedsiębiorstwem „Tatry” umowę na podstawie której zobowiązała się dostarczyć 100 tabletów do 1 grudnia 2014 r. W dniu 27 listopada otrzymała z tego tytułu płatność w wysokości 4.000 PLN. 30 listopada okazało się, że firma „Karpaty” nie dostarczy zamówionych towarów w ustalonym terminie z uwagi na problemy z dostawcami. W porozumieniu z przedsiębiorstwem „Tatry” ustalono, że umowa zostanie rozwiązana. 2 grudnia firma „Karpaty” zwróciła otrzymaną płatność w pełnej wysokości. Tym samym, ostateczna wysokość podstawy opodatkowania wyniesie 0 PLN.

Kolejną kwestią, którą unormowano wprost w przepisach Znowelizowanej ustawy o VAT [11] jest ujmowanie w podstawie opodatkowania wartości opakowań zwrotnych wydawanych za kaucją. [12] Do podstawy opodatkowania nie wlicza się kaucji związanej z opakowaniami zwrotnymi, jeżeli opakowania zostały zwrócone w określonym terminie. Wartość niezwróconych opakowań podlega włączeniu do podstawy opodatkowania:

- w dniu następującym po dniu, w którym zgodnie z umową opakowania powinny być zwrócone;

- 60. dnia od dnia wydania opakowania, jeżeli termin zwrotu opakowań nie został określony w umowie.

Opakowania zwrotne, w stosunku do których nie została określona kaucja, powinny być uwzględnione w podstawie opodatkowania, a w przypadku ich zwrotu podstawa opodatkowania powinna zostać obniżona. [13]

Potwierdzenie otrzymania faktury korygującej

Jak już wskazywano, przepisy Znowelizowanej ustawy o VAT odnoszą się również do kwestii posiadania potwierdzenia otrzymania faktury korygującej. Co do zasady, analogicznie jak na gruncie dotychczasowych przepisów, aby móc obniżyć podstawę opodatkowania, konieczne jest posiadanie przez podatnika potwierdzenia odbioru przez nabywcę towaru lub usługobiorcę faktury korygującej. Należy podkreślić, że nowe przepisy wprost wskazują, że warunku dotyczącego posiadania potwierdzenia odbioru faktury korygującej nie stosuje się w przypadku obniżenia podstawy opodatkowania w związku ze zwróceniem dotacji, subwencji i podobnych dopłat, które jako mające bezpośredni wpływ na cenę zostały uwzględnione w podstawie opodatkowania. [14]

Reguła odnosząca się do sytuacji, gdy podatnik stwierdzi pomyłkę w kwocie podatku na fakturze polegającą na wykazaniu za wysokiej kwoty podatku i wystawienia do niej faktury korygującej jest identyczna jak ta zawarta w dotychczasowych przepisach. [15] Tym samym, w omawianym przypadku podatnik będzie uprawniony do obniżenia podstawy opodatkowania, jeżeli będzie posiadać potwierdzenie odbioru faktury korygującej.

Należy zwrócić szczególną uwagę na fakt, że katalog przypadków, w których nie stosuje się warunku posiadania przez podatnika potwierdzenia odbioru faktury korygującej, zawarty w Znowelizowanej ustawie o VAT jest nieco odmienny w stosunku do obecnie obowiązującego. Tabela 3 prezentuje pozycję, która odróżnia katalog dotychczasowy od tego, który został wprowadzony w ramach zmian.

Tabela 3 - brak obowiązku posiadania potwierdzenia odbioru faktury korygującej

|

Do 31 grudnia 2013 r. |

Od 1 stycznia 2014 r. |

|

Warunku posiadania przez podatnika potwierdzenia odbioru korekty faktury przez nabywcę towaru lub usługi nie stosuje się w przypadku, gdy w wystawionej fakturze, do której odnosi się korekta, nie wykazano kwoty podatku |

Warunku posiadania przez podatnika potwierdzenia otrzymania faktury korygującej przez nabywcę towaru lub usługobiorcę nie stosuje się w przypadku gdy podatnik nie uzyskał potwierdzenia mimo udokumentowanej próby doręczenia faktury korygującej i z posiadanej dokumentacji wynika, że nabywca towaru lub usługobiorca wie, że transakcja została zrealizowana zgodnie z warunkami określonymi w fakturze korygującej |

Zarówno przed, jak i po zmianie przepisów VAT, warunku posiadania potwierdzenia otrzymania faktury korygującej nie będzie się stosować m.in. do eksportu, dostawy towarów dla których miejsce opodatkowania znajduje się poza Polską, sprzedaży energii elektrycznej.

[11] Art. 29a ust. 11 i 12 Znowelizowanej ustawy o VAT.

[12] W obecnie obowiązującej Ustawie o VAT wskazana kwestia nie jest uregulowana. Natomiast w § 16 Rozporządzenia fakturowego znajdują się przepisy odnoszące się do sposobu fakturowania opakowań zwrotnych. Tym samym wydaje się, że omawiane przepisy nie powinny wywołać zmian merytorycznych.

[13] Art. 29a ust. 6 pkt 2 oraz art. 29a ust. 10 pkt 2 Znowelizowanej ustawy o VAT.

[14] Art. 29a ust. 13 w zw. z art. 29a ust. 10 Znowelizowanej ustawy o VAT.

[15] Por. art. 29a ust. 14 Znowelizowanej ustawy o VAT oraz art. 29 ust. 4c Ustawy o VAT.

Obecne przepisy przewidują zwolnienie z tego obowiązku również w przypadku, gdy w fakturze, która została skorygowana nie wykazano kwoty podatku, co ma zastosowanie m.in. do faktur ze stawką VAT zw. W przepisach, które będą obowiązywać od 1 stycznia 2014 r. nie wskazano wprost, że w przypadku korekty faktury niezawierającej kwoty podatku nie jest konieczne posiadanie potwierdzenia odbioru faktury korygującej. Jednakże biorąc pod uwagę literalne brzmienie warunku wskazującego na obowiązek posiadania przedmiotowego potwierdzenia, można bronić podejścia, że warunku posiadania przez podatnika potwierdzenia odbioru korekty faktury przez nabywcę towaru lub usługi nadal nie będzie się stosować w przypadku, gdy na wystawionej fakturze do której odnosi się korekta nie wykazano kwoty VAT. Ustawodawca zaznaczył bowiem, że obniżenia podstawy opodatkowania, w stosunku do podstawy określonej w wystawionej fakturze z wykazanym podatkiem , dokonuje się pod warunkiem posiadania potwierdzenia odbioru faktury korygującej. [16]

W ramach Znowelizowanej ustawy o VAT wprowadzono przepis, [17] na mocy którego podatnik może obniżyć podstawę opodatkowania, jeżeli łącznie zostaną spełnione następujące warunki:

- nie uzyskano potwierdzenia mimo udokumentowanej próby doręczenia faktury korygującej;

- podatnik posiada dokumentację, z której wynika, że jego kontrahent wie , że transakcja została zrealizowana zgodnie z warunkami, jakie zostały określone w fakturze korygującej.

Należy pamiętać, że obniżenie podstawy opodatkowania będzie możliwe nie wcześniej niż w deklaracji za okres, w którym spełnione zostaną obie przesłanki. W Uzasadnieniu do nowelizacji podkreślono, że omawiany zapis realizuje tezy wyroku TSUE z 26 stycznia 2012 r. w sprawie Kraft Foods Polska SA., C-588/10. We wskazanym orzeczeniu TSUE zaznaczył, że uzależnienie możliwości obniżenia podstawy opodatkowania od posiadania potwierdzenia faktury korygującej jest co do zasady zgodne z prawem unijnym. Jednakże w przypadku, gdy uzyskanie takiego potwierdzenia jest w rozsądnym terminie niemożliwe lub nadmiernie utrudnione, to podatnik powinien mieć możliwość wykazać w inny sposób, że:

- dokonał należytej staranności w celu upewnienia się, że kontrahent otrzymał fakturę korygującą i zapoznał się z nią;

- transakcja została zrealizowana na warunkach określonych w fakturze korygującej.

Wprowadzenie omawianego przepisu, jakkolwiek wydaje się korzystne dla podatników, to może być w praktyce źródłem wielu sporu z organami podatkowymi. Pojawia się bowiem zasadnicze pytanie, w jaki sposób podatnik ma udokumentować stan wiedzy swojego kontrahenta. Przykładowo, czy w przypadku braku potwierdzenia odbioru faktury korygującej, obniżenie podstawy opodatkowania będzie możliwe, jeżeli podatnik posiada tylko jedno potwierdzenie nadania ze wskazaniem, że wysyłana była faktura korygująca oraz potwierdzenia przelewów wskazujące, że z tytułu zrealizowanej transakcji otrzymał kwotę zgodną z fakturą korygującą?

Przepisy

Art. 29a, art. 30a-30c Znowelizowanej ustawy o VAT

Zasada ogólna

Dotychczasowe przepisy w zakresie podstawy opodatkowania [1] zostały uchylone, a nowe przepisy wprowadzono do Ustawy o VAT poprzez dodanie kolejnych artykułów. [2] W Tabeli 1 zaprezentowano zasadę ogólną obowiązującą do 31 grudnia 2013 r. [3] oraz tę obowiązującą od 1 stycznia 2014 r.

Tabela 1 - zasada ogólna ustalania podstawy opodatkowania

|

Do 31 grudnia 2013 r. |

Od 1 stycznia 2014 r. |

|

Podstawą opodatkowania jest obrót tj. kwota należna stanowiąca całość świadczenia należnego od nabywcy lub osoby trzeciej z tytułu sprzedaży, pomniejszona o kwotę należnego podatku. Otrzymane dotacje, subwencje i inne dopłaty o podobnym charakterze mające bezpośredni wpływ na cenę zwiększają wartość obrotu |

Podstawą opodatkowania jest wszystko, co stanowi zapłatę, którą dokonujący dostawy towarów lub usługodawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej. Otrzymane dotacje, subwencje i inne dopłaty o podobnym charakterze mające bezpośredni wpływ na cenę zwiększają kwotę zapłaty |

Jak można zauważyć, podstawa opodatkowania określana według dotychczasowych zasad bazowała na obrocie tj. kwocie należnej z tytułu sprzedaży pomniejszonej o VAT, natomiast zgodnie z wprowadzanymi przepisami kluczowe znaczenie będzie mieć zapłata.

Przykład 1

Firma „A” podpisała z firmą „B” umowę, na podstawie której zobowiązała się do dostarczenia 300 puszek z białą farbą oraz 100 pędzli. Wynagrodzenie za dostarczenie wszystkich towarów zostało ustalone w wysokości 8.000 PLN. Firma „B” z tytułu dostawy zapłaciła jedynie 5.000 PLN. Podstawą opodatkowania będzie kwota 8.000 PLN, ponieważ jest to kwota, która jest należna firmie „A” w związku z dokonaną dostawą. Innymi słowy, mając na uwadze nowe brzmienie przepisów jest to kwota, którą firma „A” otrzymała (5.000 PLN) lub ma otrzymać (3.000 PLN).

W przypadku porównania obecnie obowiązujących przepisów odnoszących się do podstawy opodatkowania z tymi, które wejdą w życie, uwagę wzbudza to, że nowa ogólna zasada określająca, jak należy ustalać podstawę opodatkowania nie wskazuje, że opodatkowaniu podlega kwota netto otrzymanej zapłaty. Dopiero analiza kolejnych przepisów [4] Znowelizowanej ustawy o VAT doprecyzowuje, że do podstawy opodatkowania nie zalicza się kwoty VAT. Taka konstrukcja regulacji w zakresie opodatkowania VAT (jakkolwiek mało przejrzysta) nie powinna mieć jednak co do zasady istotnego znaczenia dla ustalenia wysokości podstawy opodatkowania VAT.

Zaliczki, przedpłaty, zadatki i raty w podstawie opodatkowania

Przepisy w zakresie podstawy opodatkowania Znowelizowanej ustawy o VAT nie zawierają przepisu, który wprost odwoływałby się do zaliczek, zadatków, przedpłat lub rat. [5] Jednakże biorąc pod uwagę brzmienie omawianej wcześniej zasady ogólnej wydaje się, że takie doprecyzowanie nie było konieczne. Zaliczki, zadatki, przedpłaty lub raty stanowią bowiem część zapłaty z tytułu dostawy lub świadczenia usług.

Wskazanie przepisów obowiązującej i Znowelizowanej ustawy o VAT odnoszących się do zaliczek, zadatków, przedpłat i rat zawiera Tabela 2.

Tabela 2 - zaliczki, zadatki, przedpłaty oraz raty, a podstawa opodatkowania

|

Do 31 grudnia 2013 r. |

Od 1 stycznia 2014 r. |

|

Obrotem jest również kwota otrzymanych zaliczek, zadatków, przedpłat lub rat, pomniejszona o przypadającą od nich kwotę podatku. Dotyczy to także otrzymanych zaliczek na dotacje, subwencje i na inne dopłaty o podobnym charakterze. |

Podstawą opodatkowania jest wszystko, co stanowi zapłatę, którą dokonujący dostawy towarów lub usługodawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej. Otrzymane dotacje, subwencje i inne dopłaty o podobnym charakterze mające bezpośredni wpływ na cenę zwiększają kwotę zapłaty. |

Tym samym, zaliczki i wpłaty o podobnym charakterze również na gruncie Znowelizowanej ustawy o VAT będą wliczane do podstawy opodatkowania, jeżeli będą się wiązać z czynnością podlegającą opodatkowaniu VAT. [6]

[1] Art. 29, art. 30 Ustawy o VAT.

[2] Art. 29a, art. 30a-30c Znowelizowanej ustawy o VAT.

[3] Zgodnie z art. 8 Ustawy zmieniającej, do czynności wykonanych przed dniem 1 stycznia 2014 r. stosuje się dotychczasowe zasady w zakresie ustalania podstawy opodatkowania.

[4] Ściślej ujmując art. 29a ust. 6 pkt 1 Znowelizowanej ustawy o VAT.

[5] W Ustawie o VAT taką regulacją jest art. 29 ust. 2.

[6] Na podstawie art. 5 Ustawy o VAT (który w Znowelizowanej ustawie o VAT pozostanie w niezmienionym brzmieniu).

Co ująć w podstawie opodatkowania, a czego nie uwzględniać

Ważną zmianą jest wskazanie wprost, że w podstawie opodatkowania należy uwzględniać koszty dodatkowe, [7] m.in. prowizje, koszty opakowania, transportu i ubezpieczenia, jeżeli są one pobierane przez dokonującego dostawy lub usługodawcę od nabywcy lub usługobiorcy. Dotychczas obowiązujące przepisy zawierały taką regułę jedynie w odniesieniu do wewnątrzwspólnotowego nabycia towarów. [8]

Ponadto, nowe przepisy zawierają wskazanie [9] w zakresie kwot, które nie powinny być ujmowane w podstawie opodatkowania. Zgodnie z nimi podstawa opodatkowania nie obejmuje kwot:

- stanowiących obniżkę cen w formie rabatu z tytułu wcześniejszej zapłaty;

- udzielonych nabywcy lub usługobiorcy opustów i obniżek cen, uwzględnionych w momencie sprzedaży ;

- otrzymanych od nabywcy lub usługobiorcy jako zwrot udokumentowanych wydatków poniesionych w imieniu i na rzecz nabywcy lub usługobiorcy i ujmowanych przejściowo przez podatnika w prowadzonej przez niego ewidencji na potrzeby podatku.

Na Schemacie 1 przedstawiono podsumowanie przepisów dotyczących kosztów, które należy ująć w podstawie opodatkowania oraz wydatków, których nie należy w niej ujmować.

Schemat 1 - ustalanie podstawy opodatkowania

Przykład 2

Przedsiębiorca z Katowic handlujący układami scalonymi, aby zachęcić swojego kontrahenta do wcześniejszej zapłaty za dokonaną dostawę, wskazał w umowie sprzedaży, że w przypadku zapłaty za dostarczone towary w ciągu 7 dni udzielana jest obniżka w wysokości 5% należności. Wartość transakcji opiewa na 30.000 PLN, a ustalony termin płatności to 21 dni.

- w świetle obowiązujących przepisów faktura powinna być wystawiona na 30.000 PLN, a jeżeli kontrahent zapłaci w ciągu 7 dni należy wystawić fakturę korygującą obniżającą podstawę opodatkowania o 1.500 PLN;

- od 1 stycznia 2014 r. za właściwe udokumentowanie transakcji powinno być uznane podejście, zgodnie z którym faktura pierwotna będzie opiewać na 28.500 PLN, a w przypadku zapłaty w terminie późniejszym niż 7 dni wystawiona zostanie faktura korygująca podwyższająca podstawę opodatkowania o 1.500 PLN.

Przykład 3

Pan Wojciech prowadzi hurtownię nawozów azotowych, potasowych i fosforowych oraz świadczy usługi transportowe. Pani Anna, właścicielka sklepu z nawozami, zamówiła u Pana Wojciecha 30 kg nawozu azotowego i 50 kg nawozu fosforowego wraz z dostawą. Wynagrodzenie zostało ustalone w wysokości 1.000 PLN netto, gdzie 900 PLN stanowi wartość netto nawozów, a pozostałe 100 PLN wartość netto transportu. Mając na uwadze literalne brzmienie znowelizowanych przepisów możliwe jest podejście, zgodnie z którym wynagrodzenie w wysokości 1.000 PLN zostanie uznane za podstawę opodatkowania odnoszącą się do dostawy towarów (nawozów). Koszt transportu zostanie wówczas zakwalifikowany jako koszt dodatkowy związany z dostawą i stanowiący element podstawy opodatkowania z tytułu tej sprzedaży.

Jak już wskazywano, podstawa opodatkowania nie obejmuje kwot stanowiących obniżkę cen w formie rabatu z tytułu wcześniejszej zapłaty oraz udzielonych opustów i obniżek cen uwzględnionych w momencie sprzedaży. Tym samym, co do zasady, w myśl nowych przepisów obniżki uwzględnione w chwili sprzedaży nie powinny być ujmowane w podstawie opodatkowania. Zgodnie ze Znowelizowaną ustawą o VAT podstawę opodatkowania można natomiast obniżać o udzielone po sprzedaży opusty i obniżki cen, jeżeli nabywca lub usługobiorca posiada potwierdzenie odbioru faktury korygującej . [10] Szczegółowe omówienie przepisów dotyczących warunku posiadania potwierdzenia odbioru faktury korygującej znajduje się w dalszej części niniejszego rozdziału.

[7] Art. 29a ust. 6 pkt 2 Znowelizowanej ustawy o VAT.

[8] Art. 31 ust. 2 pkt 2 Ustawy o VAT.

[9] Art. 29a ust. 7 Znowelizowanej ustawy o VAT.

[10] Art. 29a ust. 10 Znowelizowanej ustawy o VAT.

Przykład 4

Przedsiębiorstwo „Mazury” oferuje swoim kontrahentom rabat w wysokości 5% wartości nabytych towarów, jeżeli w kwartale wartość produktów zakupionych przez danego klienta wyniesie 100.000 PLN, a 10% gdy wartość zakupionych produktów wyniesie 170.000 PLN. Firma „Stokrotka” w I kwartale 2014 r. kupiła od przedsiębiorstwa „Mazury” towary o łącznej wartości 120.000 PLN. W konsekwencji, podstawa opodatkowania powinna zostać obniżona o 6.000 PLN poprzez wystawienie przez przedsiębiorstwo „Mazury” faktury korygującej. Jest to bowiem kwota udzielonej po dokonaniu sprzedaży obniżki ceny.

Ponadto, analogicznie jak w przypadku obowiązujących zasad, podstawę opodatkowania ustalaną na gruncie nowych przepisów obniża się o wartość zwróconych towarów oraz wartość zwróconych kwot dotacji, subwencji i innych dopłat o podobnym charakterze. Dodatkowo, nowe przepisy regulują wprost kwestię obniżenia podstawy opodatkowania o zwrócone nabywcy lub usługobiorcy kwoty, jeżeli nie doszło do sprzedaży.

Przykład 5

Firma „Karpaty” podpisała z przedsiębiorstwem „Tatry” umowę na podstawie której zobowiązała się dostarczyć 100 tabletów do 1 grudnia 2014 r. W dniu 27 listopada otrzymała z tego tytułu płatność w wysokości 4.000 PLN. 30 listopada okazało się, że firma „Karpaty” nie dostarczy zamówionych towarów w ustalonym terminie z uwagi na problemy z dostawcami. W porozumieniu z przedsiębiorstwem „Tatry” ustalono, że umowa zostanie rozwiązana. 2 grudnia firma „Karpaty” zwróciła otrzymaną płatność w pełnej wysokości. Tym samym, ostateczna wysokość podstawy opodatkowania wyniesie 0 PLN.

Kolejną kwestią, którą unormowano wprost w przepisach Znowelizowanej ustawy o VAT [11] jest ujmowanie w podstawie opodatkowania wartości opakowań zwrotnych wydawanych za kaucją. [12] Do podstawy opodatkowania nie wlicza się kaucji związanej z opakowaniami zwrotnymi, jeżeli opakowania zostały zwrócone w określonym terminie. Wartość niezwróconych opakowań podlega włączeniu do podstawy opodatkowania:

- w dniu następującym po dniu, w którym zgodnie z umową opakowania powinny być zwrócone;

- 60. dnia od dnia wydania opakowania, jeżeli termin zwrotu opakowań nie został określony w umowie.

Opakowania zwrotne, w stosunku do których nie została określona kaucja, powinny być uwzględnione w podstawie opodatkowania, a w przypadku ich zwrotu podstawa opodatkowania powinna zostać obniżona. [13]

Potwierdzenie otrzymania faktury korygującej

Jak już wskazywano, przepisy Znowelizowanej ustawy o VAT odnoszą się również do kwestii posiadania potwierdzenia otrzymania faktury korygującej. Co do zasady, analogicznie jak na gruncie dotychczasowych przepisów, aby móc obniżyć podstawę opodatkowania, konieczne jest posiadanie przez podatnika potwierdzenia odbioru przez nabywcę towaru lub usługobiorcę faktury korygującej. Należy podkreślić, że nowe przepisy wprost wskazują, że warunku dotyczącego posiadania potwierdzenia odbioru faktury korygującej nie stosuje się w przypadku obniżenia podstawy opodatkowania w związku ze zwróceniem dotacji, subwencji i podobnych dopłat, które jako mające bezpośredni wpływ na cenę zostały uwzględnione w podstawie opodatkowania. [14]

Reguła odnosząca się do sytuacji, gdy podatnik stwierdzi pomyłkę w kwocie podatku na fakturze polegającą na wykazaniu za wysokiej kwoty podatku i wystawienia do niej faktury korygującej jest identyczna jak ta zawarta w dotychczasowych przepisach. [15] Tym samym, w omawianym przypadku podatnik będzie uprawniony do obniżenia podstawy opodatkowania, jeżeli będzie posiadać potwierdzenie odbioru faktury korygującej.

Należy zwrócić szczególną uwagę na fakt, że katalog przypadków, w których nie stosuje się warunku posiadania przez podatnika potwierdzenia odbioru faktury korygującej, zawarty w Znowelizowanej ustawie o VAT jest nieco odmienny w stosunku do obecnie obowiązującego. Tabela 3 prezentuje pozycję, która odróżnia katalog dotychczasowy od tego, który został wprowadzony w ramach zmian.

Tabela 3 - brak obowiązku posiadania potwierdzenia odbioru faktury korygującej

|

Do 31 grudnia 2013 r. |

Od 1 stycznia 2014 r. |

|

Warunku posiadania przez podatnika potwierdzenia odbioru korekty faktury przez nabywcę towaru lub usługi nie stosuje się w przypadku, gdy w wystawionej fakturze, do której odnosi się korekta, nie wykazano kwoty podatku |

Warunku posiadania przez podatnika potwierdzenia otrzymania faktury korygującej przez nabywcę towaru lub usługobiorcę nie stosuje się w przypadku gdy podatnik nie uzyskał potwierdzenia mimo udokumentowanej próby doręczenia faktury korygującej i z posiadanej dokumentacji wynika, że nabywca towaru lub usługobiorca wie, że transakcja została zrealizowana zgodnie z warunkami określonymi w fakturze korygującej |

Zarówno przed, jak i po zmianie przepisów VAT, warunku posiadania potwierdzenia otrzymania faktury korygującej nie będzie się stosować m.in. do eksportu, dostawy towarów dla których miejsce opodatkowania znajduje się poza Polską, sprzedaży energii elektrycznej.

Obecne przepisy przewidują zwolnienie z tego obowiązku również w przypadku, gdy w fakturze, która została skorygowana nie wykazano kwoty podatku, co ma zastosowanie m.in. do faktur ze stawką VAT zw. W przepisach, które będą obowiązywać od 1 stycznia 2014 r. nie wskazano wprost, że w przypadku korekty faktury niezawierającej kwoty podatku nie jest konieczne posiadanie potwierdzenia odbioru faktury korygującej. Jednakże biorąc pod uwagę literalne brzmienie warunku wskazującego na obowiązek posiadania przedmiotowego potwierdzenia, można bronić podejścia, że warunku posiadania przez podatnika potwierdzenia odbioru korekty faktury przez nabywcę towaru lub usługi nadal nie będzie się stosować w przypadku, gdy na wystawionej fakturze do której odnosi się korekta nie wykazano kwoty VAT. Ustawodawca zaznaczył bowiem, że obniżenia podstawy opodatkowania, w stosunku do podstawy określonej w wystawionej fakturze z wykazanym podatkiem , dokonuje się pod warunkiem posiadania potwierdzenia odbioru faktury korygującej. [16]

W ramach Znowelizowanej ustawy o VAT wprowadzono przepis, [17] na mocy którego podatnik może obniżyć podstawę opodatkowania, jeżeli łącznie zostaną spełnione następujące warunki:

- nie uzyskano potwierdzenia mimo udokumentowanej próby doręczenia faktury korygującej;

- podatnik posiada dokumentację, z której wynika, że jego kontrahent wie , że transakcja została zrealizowana zgodnie z warunkami, jakie zostały określone w fakturze korygującej.

Należy pamiętać, że obniżenie podstawy opodatkowania będzie możliwe nie wcześniej niż w deklaracji za okres, w którym spełnione zostaną obie przesłanki. W Uzasadnieniu do nowelizacji podkreślono, że omawiany zapis realizuje tezy wyroku TSUE z 26 stycznia 2012 r. w sprawie Kraft Foods Polska SA., C-588/10. We wskazanym orzeczeniu TSUE zaznaczył, że uzależnienie możliwości obniżenia podstawy opodatkowania od posiadania potwierdzenia faktury korygującej jest co do zasady zgodne z prawem unijnym. Jednakże w przypadku, gdy uzyskanie takiego potwierdzenia jest w rozsądnym terminie niemożliwe lub nadmiernie utrudnione, to podatnik powinien mieć możliwość wykazać w inny sposób, że:

- dokonał należytej staranności w celu upewnienia się, że kontrahent otrzymał fakturę korygującą i zapoznał się z nią;

- transakcja została zrealizowana na warunkach określonych w fakturze korygującej.

Wprowadzenie omawianego przepisu, jakkolwiek wydaje się korzystne dla podatników, to może być w praktyce źródłem wielu sporu z organami podatkowymi. Pojawia się bowiem zasadnicze pytanie, w jaki sposób podatnik ma udokumentować stan wiedzy swojego kontrahenta. Przykładowo, czy w przypadku braku potwierdzenia odbioru faktury korygującej, obniżenie podstawy opodatkowania będzie możliwe, jeżeli podatnik posiada tylko jedno potwierdzenie nadania ze wskazaniem, że wysyłana była faktura korygująca oraz potwierdzenia przelewów wskazujące, że z tytułu zrealizowanej transakcji otrzymał kwotę zgodną z fakturą korygującą?

[16] Art. 29a ust. 13 Znowelizowanej ustawy o VAT.

[17] Art. 29a ust. 15 pkt 4 Znowelizowanej ustawy o VAT.

Jest to tylko fragment obszernego poradnika o zmianach w VAT.

Pełna treść do pobrania tutaj: VADEMECUM dla przedsiębiorców. Najważniejsze zmiany w VAT 2014

Poradnik dla Państwa przygotowała kancelaria ACCREO we współpracy z portalem INFOR.pl

REKLAMA

REKLAMA