PIT-2 w 2022 roku

REKLAMA

REKLAMA

Czym jest PIT-2?

PIT-2 to oświadczenie pracownika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych. Tłumacząc najprościej: taki wniosek składamy pracodawcy, by ten mógł odprowadzić z naszej pensji podatek z uwzględnieniem kwoty wolnej. Złożenie tego druku powoduje, że wypłata „na rękę” jest wyższa, nie dostajemy natomiast zwrotu podatku po rozliczeniu PIT. Formularz PIT-2 to żadna nowość. Obowiązuje od lat i wielu pracowników już go złożyło.

REKLAMA

REKLAMA

Dlaczego od 2022 roku PIT-2 stał się istotny?

W ostatnich dniach fraza „PIT 2” jest jednak wyjątkowo popularna w internetowych wyszukiwarkach. Ma to związek z Polskim Ładem, czyli reformą systemu podatkowo-składkowego, która wejdzie w życie 1 stycznia 2022 r.

Do tej pory (do końca 2021 roku) kwota zmniejszająca podatek (równa 17% kwoty wolnej od podatku) była niska. Jej wysokość była zróżnicowana w zależności od dochodów danego podatnika. Statystyczny pracownik korzystał z kwoty zmniejszającej równej 512,12 zł rocznie (43,76 zł miesięcznie). Oznaczało to, że dotąd niezłożenie PIT-2 nie było szczególnie odczuwalne. Pracownik o średnich dochodach zarabiał co miesiąc o ok. 43 zł mniej, a na koniec roku otrzymywał zwykle ponad 500 zł zwrotu podatku.

Na skutek Polskiego Ładu kwota wolna od podatku wzrośnie do 30 tys. zł. W konsekwencji wyższa będzie również kwota zmniejszająca. Niezłożenie PIT-2 po Polskim Ładzie spowoduje więc, że co miesiąc będziemy dostawać „na rękę” sporo mniej. Zarabiający miesięcznie 3186 zł brutto lub więcej dostaną pensję netto aż o 425 zł mniejszą niż mogliby zarabiać, a korzyści z reformy odczują dopiero w 2023 r., gdy urząd skarbowy wypłaci im 5100 zł zwrotu podatku. Pracownicy o niższych dochodach w ogóle nie będą musieli płacić podatku. Mimo to zaliczka na podatek będzie odprowadzana od ich pensji, a wyrównanie otrzymają dopiero po złożeniu PIT.

Czy jest zatem powód do niepokoju? Niekoniecznie. Wielu pracowników złożyło już PIT-2 w poprzednich latach. Takie oświadczenie zwykle składa się pracodawcy przed pierwszą wypłatą wynagrodzenia. Jeśli w kolejnych latach stan faktyczny podany w oświadczeniu się nie zmienił, nie musimy składać nowego wniosku. Zatem druki PIT-2 złożone w poprzednich latach będą ważne także w 2022 r., o ile oczywiście opisany w nich stan faktyczny się nie zmienił.

REKLAMA

Jak sprawdzić, czy złożyłem PIT-2?

Wiele firm przekazuje nowym pracownikom PIT-2 wraz z kompletem dokumentów, jakie należy podpisać przy podejmowaniu zatrudnienia. Jak wygląda taki druk, możemy zobaczyć na stronie rządowej:

https://www.podatki.gov.pl/media/5621/pit-2_06_2019.pdf

Jeśli nie pamiętamy, czy wypełnialiśmy ten formularz, możemy to sprawdzić na kilka sposobów. Przede wszystkim zapytajmy naszego pracodawcę (dział kadr i płac), czy nie złożyliśmy PIT-2 w poprzednich latach.

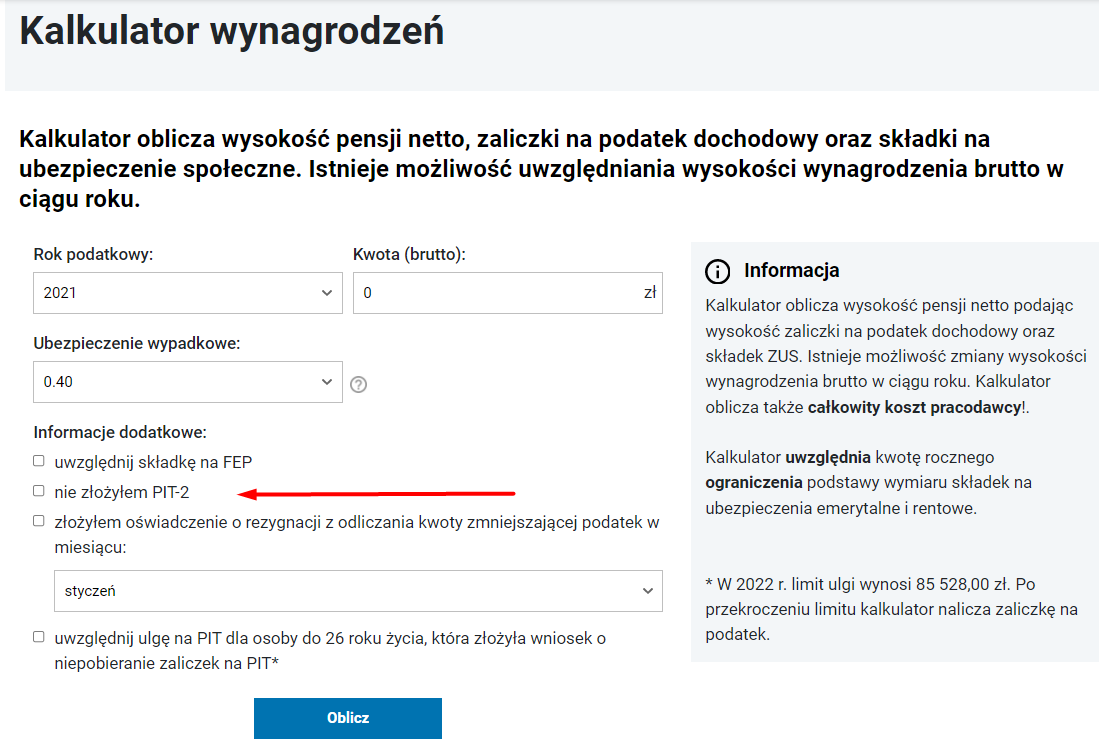

Dość niekonwencjonalną, ale skuteczną metodą, jest skorzystanie z kalkulatora wynagrodzeń na 2021 r. Możemy wpisać w nim naszą pensję brutto i wyliczyć pensje netto, z zaznaczoną lub odznaczoną opcją „nie złożyłem PIT-2”. Następnie trzeba porównać oba wyniki z rzeczywistą wysokością wypłaty. Tak zyskamy pewność, czy pracodawca uwzględnia PIT-2, czy też nie.

Kalkulator wynagrodzeń

Inną metodą jest analiza rozliczenia podatkowego PIT-37. Jeśli ktoś pracuje wyłącznie na etacie w jednej firmie, nie wykazał w PIT żadnych ulg (np. na dziecko, rehabilitacyjnej, na darowiznę), a mimo to otrzymał kilkusetzłotowy zwrot podatku, to prawdopodobnie PIT-2 nie złożył. Podatnik w bardziej złożonej sytuacji faktycznej również może to obliczyć, będzie to jednak bardziej skomplikowane.

Kto nie może złożyć PIT-2

Jeśli ktoś pracuje równolegle w kilku firmach, PIT-2 może złożyć tylko w jednej z nich.

To formularz dla pracowników, nie składają go więc np. osoby zarabiające na umowach cywilnoprawnych.

W oświadczeniu PIT-2 pracownik oświadcza, że:

- nie otrzymuje emerytury lub renty za pośrednictwem płatnika,

- nie osiąga dochodów z tytułu członkostwa w rolniczej spółdzielni produkcyjnej lub innej spółdzielni zajmującej się produkcją rolną,

- nie otrzymuje świadczeń pieniężnych z Funduszu Pracy lub z Funduszu Gwarantowanych Świadczeń Pracowniczych,

- nie osiąga dochodów, od których jest obowiązany opłacać zaliczki na podatek, tj. dochodów: a) z działalności gospodarczej b) z najmu lub dzierżawy

Jeśli zatem któreś z tych stwierdzeń jest nieprawdziwe, wniosku się nie składa.

Źródło: gazetaprawna.pl

REKLAMA

REKLAMA