Centralny Rejestr Beneficjentów Rzeczywistych po dwóch latach. Czy sprawdza się jako narzędzie sprawdzenia powiązań kontrahenta?

REKLAMA

REKLAMA

Kim jest beneficjent rzeczywisty. Rejestry w Polsce i w Europie

Beneficjent rzeczywisty oznacza osobę fizyczną, która sprawuje kontrolę (pośrednią lub bezpośrednią) nad danym podmiotem, np. posiada więcej niż 25% udziałów/głosów w danej spółce. Od października 2019 r. określone podmioty (m.in. spółki, trusty, organizacje pozarządowe) mają obowiązek zgłaszania danych dotyczących beneficjentów rzeczywistych, jak również ich aktualizacji do Centralnego Rejestru Beneficjentów Rzeczywistych (CRBR). Ma on wspierać działania służące przeciwdziałaniu praniu brudnych pieniędzy i przestępczości gospodarczej.

REKLAMA

REKLAMA

Zagadnienia dotyczące weryfikacji beneficjenta rzeczywistego pomiotów zyskują obecnie na aktualności i to nie tylko w kontekście przeciwdziałania praniu pieniędzy. W kontekście wojny Rosji przeciwko Ukrainie wielu przedsiębiorców zainteresowanych jest możliwością ustalenia „z kim mają do czynienia” po drugiej stronie transakcji. Co więcej, stosownie do nałożonych na określone podmioty sankcji gospodarczych przedsiębiorcy mają wręcz obowiązek monitorowania swoich relacji gospodarczych, a Centralny Rejestr Beneficjantów Rzeczywistych może być do tego narzędziem. Choć nie jest to narzędzie bez wad – komentuje Mateusz Baran, partner w CRIDO Legal.

Obowiązki związane z identyfikacją beneficjentów rzeczywistych muszą zostać wdrożone we wszystkich państwach członkowskich UE. W niektórych krajach, jak np. w Niemczech, Francji czy Holandii, rejestry już funkcjonują. W innych, jak np. Cypr, unijne przepisy są jeszcze na etapie wdrożenia. Ciekawym przykładem są Włochy, gdzie tego typu rejestr nie funkcjonuje. Co istotne, poza UE brak jest jednolitych regulacji dotyczących beneficjentów rzeczywistych, co może utrudnić proces jego ustalenia również na poziomie polskich podmiotów mających zagranicznych udziałowców.

Zgłoszenia do Centralnego Rejestru Beneficjentów Rzeczywistych

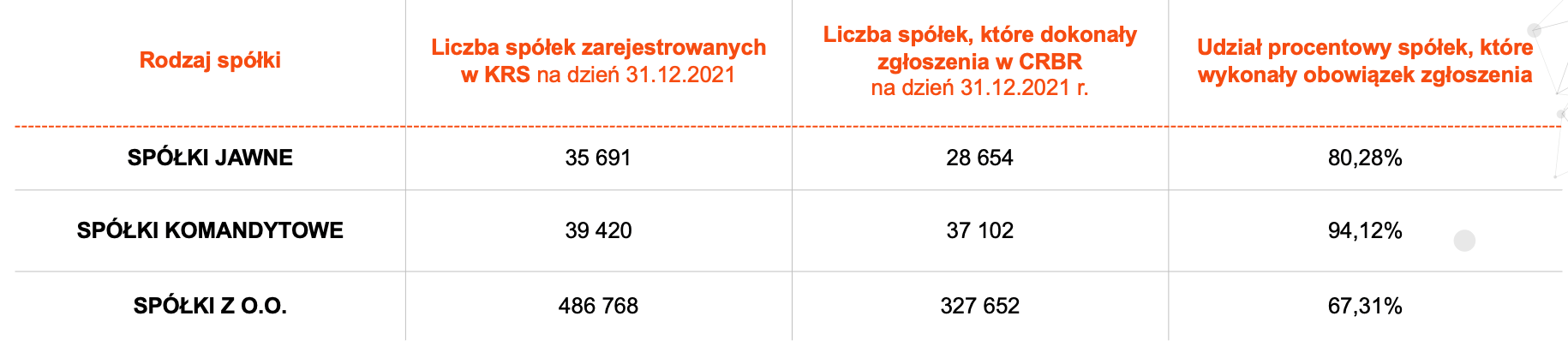

Jak wynika z raportu CRDIO Legal na podstawie danych uzyskanych od Ministerstwa Sprawiedliwości i Krajowej Izby Skarbowej w Bydgoszczy, wśród analizowanych 3 form prawnych prowadzenia biznesu najgorzej z obowiązku zgłoszenia wywiązywały się spółki z ograniczoną odpowiedzialnością (67%). Może to być podyktowane bardziej skomplikowaną strukturą własnościową utrudniającą dokonanie analizy w zakresie beneficjenta rzeczywistego, jak i dokonanie zgłoszenia w terminie – komentuje Mateusz Baran, partner w CRIDO Legal.

REKLAMA

Tabela 1: Liczba podmiotów wpisanych do KRS oraz CRBR na przykładach spółki jawnej, spółki komandytowej oraz spółki z o.o. wg stanu na 31 grudnia 2021 r.

Źródło: Raport CRIDO Legal „Centralny rejestr Beneficjentów Rzeczywistych – z perspektywy dwóch lat funkcjonowania”. Dane analityczne uzyskane w ramach dostępu do informacji publicznej od Ministerstwa Sprawiedliwości oraz Krajowej Izby Skarbowej w Bydgoszczy.

Kontrole, postępowania i kary w związku z brakiem zgłoszenia do Centralnego Rejestru Beneficjentów Rzeczywistych

Podmioty zobowiązane do dokonania zgłoszenia do CRBR powinny na bieżąco monitorować wszelkiego rodzaju zmiany, które następują w ich strukturach i zgłaszać je w formie aktualizacji. Mają na to 7 dni roboczych od daty zdarzenia.

Z praktycznego punktu widzenia w wielu przypadkach może okazać się, że termin 7 dni roboczych jest zbyt krótki na zebranie informacji dotyczących beneficjentów rzeczywistych i dokonanie zgłoszenia. Do tego, w przypadku podmiotów reprezentowanych przez osoby zagraniczne, dodatkowym problemem może być konieczność szybkiego uzyskania podpisu elektronicznego – komentuje Mateusz Baran, partner w CRIDO Legal.

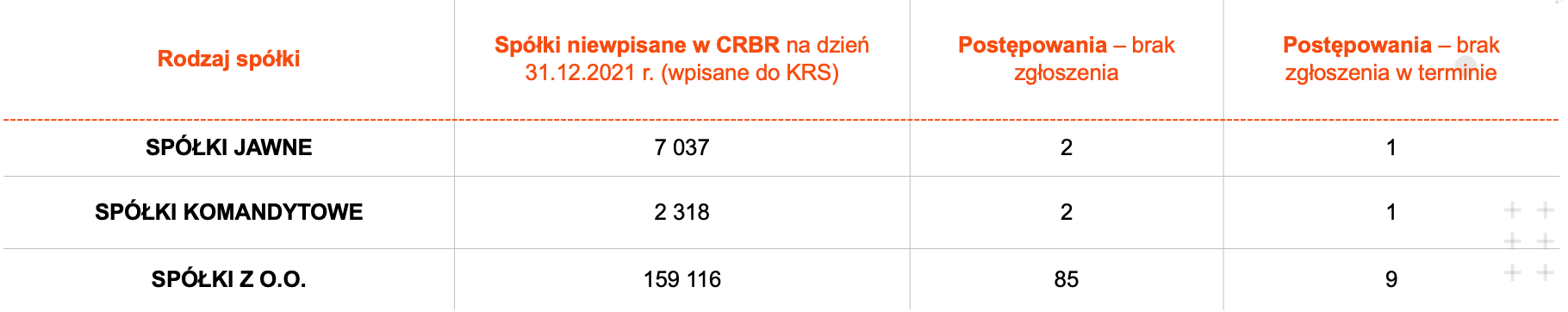

Niewypełnienie obowiązku zgłoszenia czy aktualizacji wiąże się z ryzykiem kary w przypadku kontroli przez organ Krajowej Administracji Skarbowej. Jak wynika z danych przeanalizowanych przez CRIDO Legal, do końca 2021 roku wszczęto 100 postępowań w zakresie naruszeń związanych z obowiązkiem dokonania zgłoszenia do CRBR. 89 postępowań dotyczyło braku zgłoszenia do CRBR, a 11 postępowań dotyczyło dokonania zgłoszenia do CRBR po terminie. Co ciekawe, nie zostało wszczęte żadne postępowanie, które dotyczyło zgłoszenia danych niezgodnych ze stanem faktycznym.

Tabela 2: Liczba postępowań wszczętych wobec podmiotów, które nie dokonały zgłoszenia lub nie dokonały go w terminie na przykładach spółki jawnej, spółki komandytowej oraz spółki z o.o. wg stanu na 31 grudnia 2021 r.

Źródło: Raport CRIDO Legal „Centralny rejestr Beneficjentów Rzeczywistych – z perspektywy dwóch lat funkcjonowania”. Dane analityczne uzyskane w ramach dostępu do informacji publicznej od Ministerstwa Sprawiedliwości oraz Krajowej Izby Skarbowej w Bydgoszczy.

Na dzień 31 grudnia 2021 r. łącznie wydano 61 decyzji administracyjnych w zakresie wszczętych postępowań, z czego: 1 postępowanie zostało umorzone, a 60 postępowań zakończyło się nałożeniem kary administracyjnej. Przy maksymalnej wysokości kary przewidzianej w ustawie na poziomie 1 mln zł, najwyższa nałożona kara wyniosła 35 tys. zł, a najniższa 1 tys. zł. Średnia wysokość nałożonej kary wyniosła 13 183,33 zł.

Choć w CRBR można szybko, łatwo i bezpłatnie sprawdzić kontrahenta, to dane tam ujawnione niekończenie muszą być pełne i aktualne. Warto sięgać do centralnego rejestru, ale nie należy go traktować jako jedynego źródła informacji, czy to pod kątem AML, procedur KYC czy też monitorowania podmiotów objętych sankcjami. Zwłaszcza przy poważniejszych decyzjach biznesowych – podsumowuje Mateusz Baran.

Pełną wersję raportu można pobrać tutaj: Raport: CRBR – z perspektywy 2 lat funkcjonowania

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA