Polacy chętniej sięgają po kredyty gotówkowe i firmowe. A co z hipotekami? Branża pośrednictwa finansowego w I kw. 2022 r.

REKLAMA

REKLAMA

- Po kredyty hipoteczne Polacy sięgają z większą dozą ostrożności, ale…

- Inflacja skłania konsumentów do sięgania po kredyty

- Firmy pożyczają jak przed pandemią

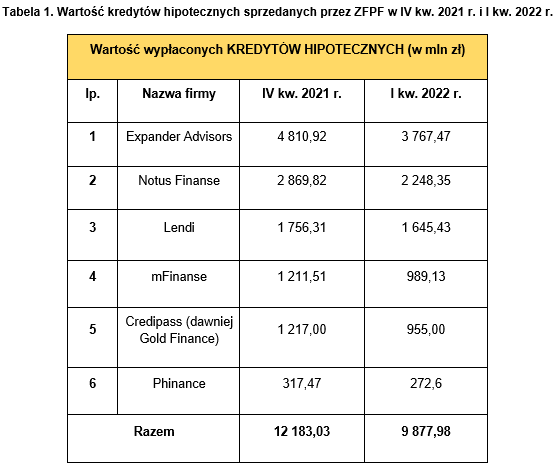

Jedynym segmentem produktów, w którym widoczny był spadek kw./kw., są kredyty hipoteczne. Eksperci ZFPF w ubiegłym kwartale pośredniczyli w udzieleniu kredytów mieszkaniowych na kwotę blisko 10 mld zł, co jest wynikiem prawie o 19% niższym niż w poprzednio analizowanym okresie. Zainteresowanie kupnem mieszkania czy budową domu na kredyt było hamowane poprzez podwyżki stóp procentowych czy wybuch wojny za naszą wschodnią granicą. Z drugiej strony, gdyby porównać wynik do sytuacji sprzed roku, widoczny jest wzrost o 28%, będący rezultatem drożejących nieruchomości.

REKLAMA

REKLAMA

Po kredyty hipoteczne Polacy sięgają z większą dozą ostrożności, ale…

Wartość kredytów hipotecznych udzielonych przez pośredników ZFPF w I kw. 2022 r. była niższa o 19% niż w IV kw. 2021 r. (9 877,98 mld zł vs 12 183,03 mld zł). Ochłodzenie zainteresowania tym segmentem produktów przyniosły m.in. kolejne podwyżki stóp procentowych. W marcu Rada Polityki Pieniężnej po raz szósty w stosunkowo krótkim okresie zdecydowała o podniesieniu stopy referencyjnej, ustanawiając ją tym samym na poziomie aż 3,5%. Nie bez znaczenia na rozwój sytuacji miała również wojna na Ukrainie. Te wszystkie czynniki sprawiły, że Polacy w pierwszych trzech miesiącach 2022 r. mniej chętnie podchodzili do finansowania kupna mieszkania/budowy domu z pomocą banku, a ci którzy się na to zdecydowali, brali wyjątkowo wysokie kredyty… bo i ceny nieruchomości rosły w bardzo szybkim tempie. To właśnie ten ostatni aspekt spowodował, że porównując sytuację rok do roku (przypomnijmy: w I kw. 2021 r. eksperci ZFPF udzielili kredytów mieszkaniowych o wartości 7 695,01 mld zł) widoczny jest wzrost aż o 28% w wartości udzielonych kredytów przez firmy członkowskie Związku. Co czeka nas w kolejnych kwartałach?

Adrian Jarosz, Prezes Związku Firm Pośrednictwa Finansowego, Prezes Zarządu Expander Advisors: – Podwyżki stóp procentowych, rekomendacja KNF bardzo mocno ograniczyły dostępność kredytów hipotecznych. W rezultacie w I kw. 2022 r. wartość kredytów mieszkaniowych udzielnych z pomocą ekspertów ZFPF wyraźnie spadła w porównaniu do IV kw. 2021 r. Mimo to, wciąż jednak jest ona o 28% wyższa w porównaniu z analogicznym okresem zeszłego roku. Trudno natomiast ocenić, jak zmieni się sytuacja w kolejnych kwartałach. Z jednej strony rusza bowiem program „Mieszkanie bez wkładu własnego”, na który zapewne czekało wiele osób planujących zakup mieszkania. Z drugiej strony jednak kolejne podwyżki stóp procentowych będą coraz bardziej zmniejszały zdolność kredytową.

kredyty hipoteczne

Inne

REKLAMA

Dariusz Lewandowski, Członek Zarządu Notus Finanse: – W I kw. 2022 r. wartość udzielonych kredytów hipotecznych w porównaniu do analogicznego okresu ubiegłego roku była niższa o 8,2% dla całego rynku. To pokazuje, w jak innych realiach przyznawane były kredyty. W pierwszym kwartale bieżącego roku doszło do kumulacji negatywnych zdarzeń – wojna w Ukrainie, wybuch inflacji, znaczny wzrost kosztów materiałów budowlanych oraz skokowy wzrost stóp procentowych – to tylko niektóre wydarzenia minionego kwartału. Ten okres odznaczał się również dużą zmiennością, jeżeli chodzi o wnioski kredytowe. Po słabym lutym, w marcu nastąpiło znacznie odbicie (75% względem lutego ) co było skutkiem relatywnie dobrych ofert ze stałym oprocentowaniem i był to ostatni miesiąc przed rekomendacją KNF, która znacznie wpłynęła na pogorszenie zdolności kredytowej. Ze względu na trudność w otrzymaniu finansowania i różne polityki banków dotyczące zdolności kredytowej, w najbliższych miesiącach to od kompetencji i doświadczenia eksperta kredytowego będzie zależało powodzenie realizacji transakcji zakupu nieruchomości. Dowodem na to jest fakt, iż udział pośredników finansowych Związku w całym rynku kredytów hipotecznych wyniósł aż 58% , co pokazuje jak istotny jest dziś sprawdzony ekspert.

Inflacja skłania konsumentów do sięgania po kredyty

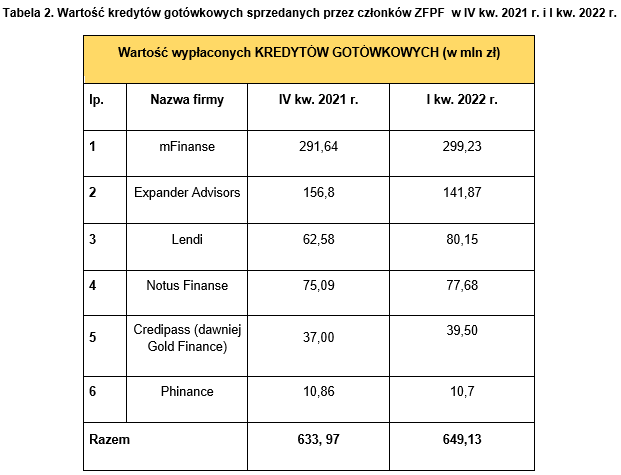

Łączna wartość kredytów gotówkowych udzielonych przy wsparciu ekspertów ZFPF w I kw. 2022 r. roku wyniosła blisko 650 mln zł, czyli jest o 38% większa niż rok wcześniej (471,43 mln zł). Największym zainteresowaniem konsumentów cieszyły się krótkoterminowe zobowiązania na niskie kwoty, czego powodem była wysoka inflacja i spadająca siła nabywcza pieniądza. Polacy nie chcąc obniżać standardu życia decydowali się sięgać po zewnętrzne źródła finansowania.

Adrian Jarosz, Prezes Związku Firm Pośrednictwa Finansowego, Prezes Zarządu Expander Advisors: – Sytuacja na rynku kredytów gotówkowych w I kw. 2022 r. była zdecydowanie lepsza niż w przypadku kredytów hipotecznych. Wartość kredytów gotówkowych udzielonych z pomocą ekspertów ZFPF była aż o 38% wyższa niż przed rokiem. Oczywiście należy dodać, że wciąż była niższa niż przed pandemią. W tym przypadku wpływ podwyżek stóp procentowych jest mniej odczuwalny, ponieważ kwoty pojedynczych kredytów są dużo niższe niż kredytów hipotecznych. Dodatkowo, w tym przypadku dostępności nie ogranicza rekomendacja KNF, która ich nie dotyczy. W rezultacie spodziewamy się, że w tym segmencie spadek sprzedaży będzie niewielki, a być może nawet uda się utrzymać poziom zbliżony do obecnego.

kredyty gotówkowe

Inne

Dominik Skrzycki, Wiceprezes Zarządu ZFPF, mFinanse: – Początek roku na rynku kredytów gotówkowych okazał się bardzo udany. Sprzedaż tych produktów wzrosła o blisko 38% w porównaniu do I kw. 2021 r. (649,13 mln w I Q 2022 vs 471,43 mln w I kw. 2021). Zainteresowanie konsumentów tą formą finansowania było szczególnie widoczne przy niższych kwotach kredytów (poniżej 50 tys.). Taka sytuacja może utrzymywać się w kolejnych kwartałach ze względu na dwa czynniki: rosnącą inflację oraz wojnę na Ukrainie. To one będą mocno wpływały na zainteresowanie konsumentów krótkoterminowymi, doraźnymi kredytami na niskie kwoty. Poważniejsze zakupy będą odkładane na „spokojniejsze czasy”.

Firmy pożyczają jak przed pandemią

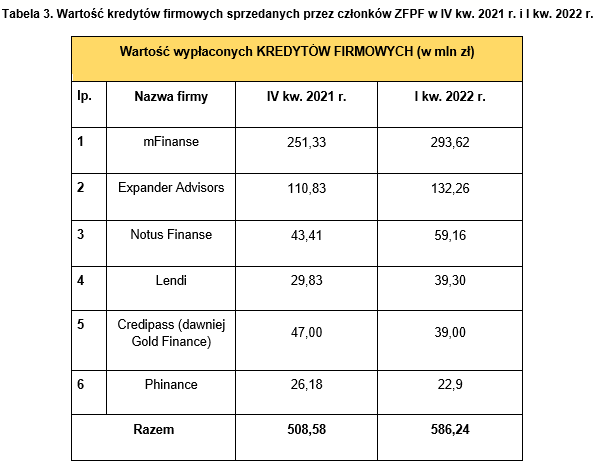

W I kw. 2022 r. wartość kredytów firmowych udzielonych przez członków ZFPF wyniosła ponad

586 mln zł. Jest to wynik o 18% wyższy niż w analogicznym okresie zeszłego roku i o 15% wyższy kw./kw. Co wpłynęło na taki rezultat? Zdaniem ekspertów ZFPF znaczący wpływ na sytuację miały łagodniejsze kryteria przyznawania kredytów dla firm niż dla klientów indywidualnych, a także brak ograniczeń związanych z pandemią.

Adrian Jarosz, Prezes Związku Firm Pośrednictwa Finansowego, Prezes Zarządu Expander Advisors: – Firmy znów chętnie powracają do finansowania zewnętrznego. W I kw. 2022 r. wartość udzielonych kredytów dla przedsiębiorców przy wsparciu ekspertów ZFPF wyniosła o 15% więcej niż w

IV kw. 2021 r. Wynik na poziomie 586 mln zł jest więc zbliżony do tych osiąganych przed wybuchem pandemii, co było możliwe m.in. dzięki zniesieniu ograniczeń nałożonych na przedsiębiorców przez rząd.

kredyty firmowe

Inne

Dominik Skrzycki, Wiceprezes Zarządu ZFPF, mFinanse: – Pomimo rosnących kosztów kredytowania i galopującej inflacji, apetyt firm na nowe kredyty nie spada. W I kw. 2022 zanotowaliśmy 15% przyrost kredytów dla firm względem IV kw. 2021 (586,24 mln vs 508,58 mln). Taki stan rzeczy ma zapewne związek z poluzowywaniem zasad kredytowania w kontekście firm (zwiększenie dostępnych kwot kredytów, zmniejszenie marż kredytowych), a ich zaostrzaniem w przypadku klientów indywidualnych. Przekłada się to na wzrost zainteresowania firm kredytowaniem bieżących potrzeb poprzez kredyty obrotowe, które to mogą być w najbliższym czasie głównym motorem napędowym sprzedaży w tym segmencie rynku kredytowego.

Źródło: lightscape.pl

REKLAMA

REKLAMA