Kredyty hipoteczne 2023/2024. Połowa pensji na ratę kredytu bez wakacji kredytowych

REKLAMA

REKLAMA

Nawet około 700-800 tysięcy kredytobiorców wydawałoby dziś ponad połowę swojego wynagrodzenia na ratę złotowego kredytu mieszkaniowego – wynika z szacunków HRE Investments. Byłoby tak gdyby nie rządowe wakacje kredytowe. Te mogą zostać przedłużone jeśli nasze pensje nie będą wystarczająco szybko rosły, a RPP nie zacznie w 2023 roku obniżać stóp procentowych.

Kredyty hipoteczne - raty w górę, problemy ze spłatą

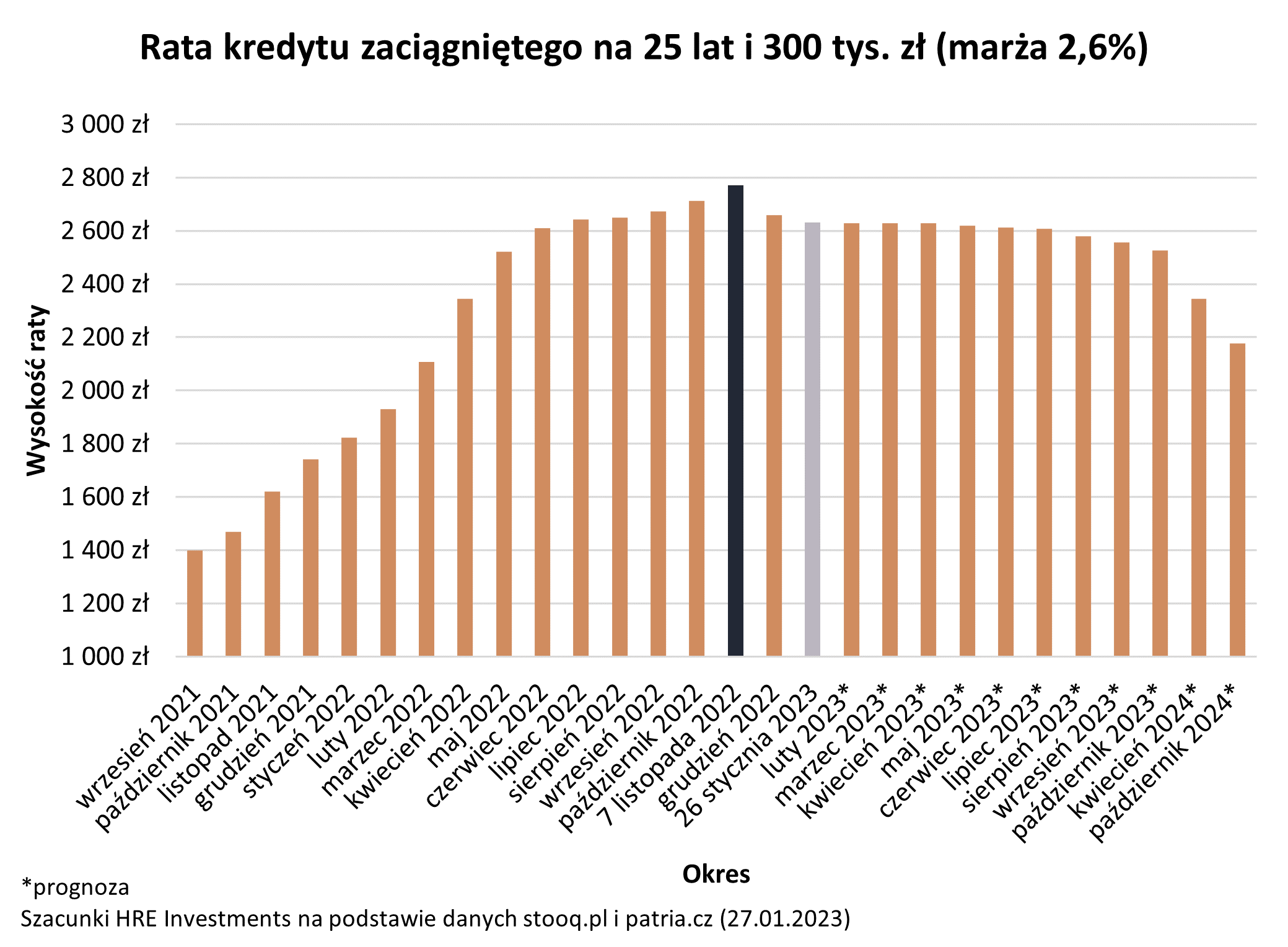

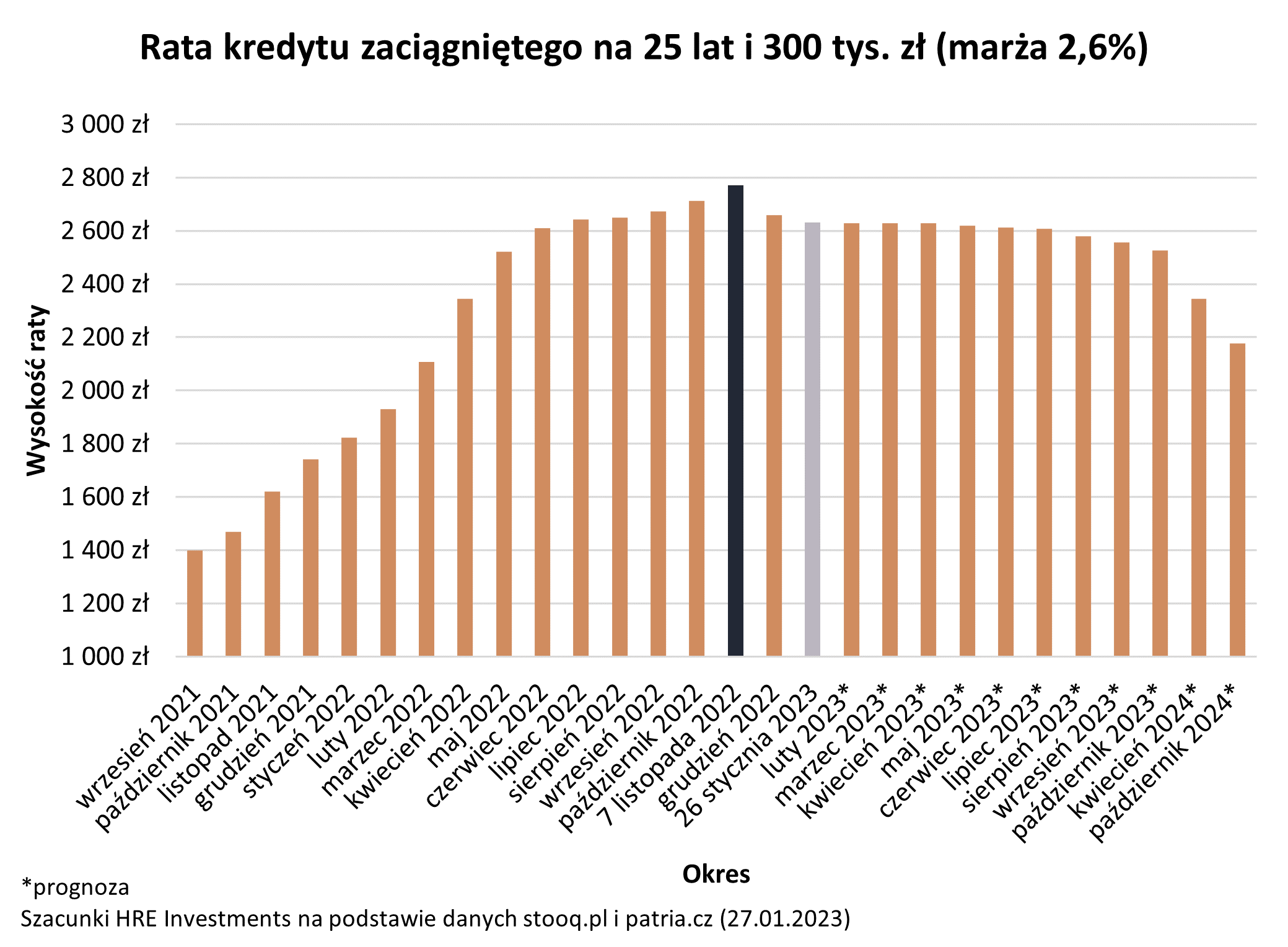

Trwający rok cykl podwyżek stóp procentowych spowodował, że raty złotowych kredytów mieszkaniowych poszły mocno w górę. W szczytowym momencie przeciętne miesięczne obciążenie wzrosnąć mogło nawet o 80-90%. Jeśli ponadto ktoś był zadłużony na dłuższy okres – np. 30 czy więcej lat – to jego rata mogła się co najmniej podwoić. To spowodowało, że w 2022 roku gwałtownie rósł odsetek kredytobiorców, którzy mieli problemy ze spłatą raty.

REKLAMA

REKLAMA

HRE Investments

Wakacje kredytowe uratowały nawet ponad pół miliona kredytobiorców

Rząd postanowił działać i wprowadził darmowe wakacje kredytowe, czyli możliwość poinformowania banku, że zarówno w 2022, jak i 2023 roku aż po 4 raty postanawiamy przenieść na koniec okresu kredytowania. To oznacza dla banków wielomiliardowe koszty, ale ratuje też budżety domowe setek tysięcy Polaków. Dane BIK sugerują, że prawie 1,1 mln kredytów zostało objętych wakacjami kredytowymi. Oczywiście nie wszyscy, którzy skorzystali z tego rozwiązania faktycznie potrzebowali wsparcia, aby zbilansować domowy budżet. Dla części osób jest to po prostu okazja, aby zbudować oszczędności, nadpłacić kredyt lub wydać pieniądze na przyjemności.

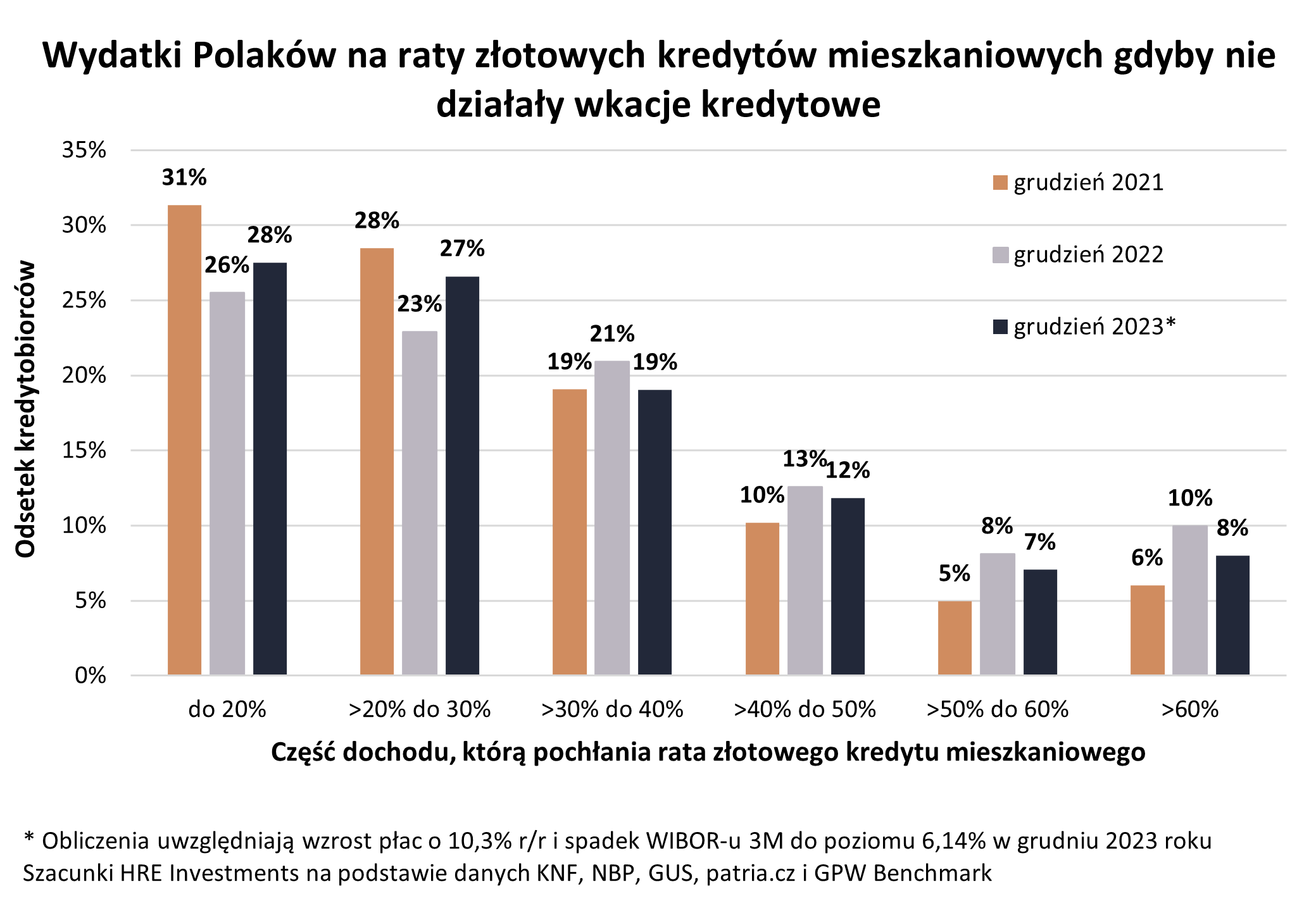

Grupa zadłużonych, dla których wsparcie w postaci wakacji kredytowych było szczególnie potrzebne, jest trudna do oszacowania. Gdyby jednak przyjąć, że są to ci posiadacze kredytów, którzy wydają na ratę ponad połowę wynagrodzenia, to okazałoby się, że bez rządowego wsparcia pod koniec 2022 roku problem ten mógł dotyczyć posiadaczy około 350-400 tysięcy złotowych hipotek. Zważywszy na fakt, że przeważnie po kredyt idziemy parami, to możemy mówić nawet o 700-800 tysiącach osób, dla których wakacje kredytowe okazały się szczególnie potrzebną deską ratunkową. Dzięki wakacjom kredytowym mogą oni w bieżącym roku ograniczyć koszt obsługi długu o około 1/3. To powinno zmniejszyć grono osób wydających ponad połowę dochodów na ratę o mniej więcej pół miliona. Przy tych szacunkach uwzględniamy dane KNF na temat obciążenia budżetów domowych ratami zlotowych kredytów, dane GUS na temat wynagrodzeń oraz zmiany oprocentowania.

REKLAMA

HRE Investments

Obniżka WIBOR-u poprawia kondycję kredytobiorców

Wakacje kredytowe nie będą jednak trwały wiecznie. Teoretycznie wsparcie to ma obowiązywać do końca 2023 roku, chociaż jeszcze przed wprowadzeniem w życie tego rozwiązania można było spekulować, że wydłużenie tego mechanizmu na 2024 rok jest wysoce prawdopodobne. Rząd nie wyklucza takiej decyzji – o ile okaże się konieczna. Teoretycznie na finalną ocenę sytuacji wpływać powinna kondycja finansowa zadłużonych gospodarstw domowych. Pojawiają się jednak też podejrzenia, że pokus do przedłużenia wakacji kredytowych dostarcza kalendarz wyborczy lub chęć stymulowania konsumpcji kosztem banków.

Skupmy się jednak na danych o charakterze ekonomicznym. Z punktu widzenia sytuacji finansowej zadłużonych gospodarstw najważniejsze w tym kontekście wydają się dwie rzeczy – pensje i koszt kredytów. Ten drugi zaczął już powoli spadać. Jeszcze na początku listopada WIBOR 3M – ważny składnik oprocentowania większości złotowych kredytów mieszkaniowych - wynosił nawet ponad 7,6%. Od tego momentu wskaźnik ten zaczął jednak spadać. Notowania z 26 stycznia 2023 roku pokazują już WIBOR 3M na poziomie 6,95%

Obniżkę WIBOR-u zawdzięczamy głównie ostatnim decyzjom RPP, która od czterech miesięcy pozostawia stopy procentowe na niezmienionym poziomie. W efekcie rynek, który jeszcze w październiku czy nawet na początku listopada 2022 roku oczekiwał dalszych podwyżek stóp procentowych, zrozumiał, że w swoich oczekiwaniach się zagalopował. To właśnie ta rewizja oczekiwań powoduje, że pomimo braku obniżek stóp procentowych, WIBOR w ostatnich miesiącach zaczął zniżkować.

Efekt? Rata przeciętnego złotowego kredytu mieszkaniowego już ma przestrzeń do spadku o ponad 5%. Niewiele, ale bez wątpienia jest to kierunek, który budżety gospodarstw domowych mogą docenić. Co więcej, aktualne notowania kontraktów terminowych (FRA i IRS) sugerują, że spadek oprocentowania kredytów ma być kontynuowany – szczególnie w drugiej połowie br. Jeśli dzisiejsze przewidywania graczy rynkowych znajdą oparcie w naszej rzeczywistości, to pod koniec 2023 roku raty złotowych kredytów mieszkaniowych mogą być o 5-7% niższe niż dziś.

Rosnące pensje ułatwiają regulowanie rat

Drugim elementem, który może poprawiać kondycję zadłużonych gospodarstw domowych są zmiany wynagrodzeń. Te w przedsiębiorstwach były w grudniu 2022 roku o 10,3% wyższe niż rok wcześniej. Gdyby ponadto uśrednić pensje za cały rok, to w 2022 roku były one o 13% wyższe niż w 2021 roku – wynika z danych GUS.

Oczywiście podnoszenie się średniej płacy w gospodarce nie oznacza, że każdy automatycznie dostał podwyżkę. Niektórym uposażenia wzrastały szybciej, innym wolniej, a jeszcze innym nie zmieniły się albo spadły. Gdyby jednak uwzględnić w naszych kalkulacjach, że pensja przeciętnego kredytobiorcy wzrosła, to rata powinna pochłaniać mniejszą część domowego budżetu niż gdyby wynagrodzenie nie poszło do góry. Efekt? Uwzględniając zmieniające się koszty kredytów oraz dotychczasowy i prognozowany wzrost płac, możemy oszacować, że po likwidacji wakacji kredytowych z końcem 2023 roku, rata kredytu mieszkaniowego pochłaniać będzie ponad połowę pensji około 15% osób posiadających złotową hipotekę. To wciąż o ponad 1/3 wyższy odsetek kredytobiorców niż pod koniec 2021 roku, a więc w momencie, w którym podwyżki stóp procentowych dopiero się zaczynały.

Gdyby więc faktycznie RPP w drugiej połowie 2023 roku zaczęła obniżać stopy procentowe, a do tego zrealizowały się prognozy NBP dotyczące dalszego wzrostu wynagrodzeń (w 4 kwartale 2023 roku mają być one o 10,3% wyższe niż pod koniec 2022 roku), to i tak problemy ze spłatą rat mieliby posiadacze około 250-300 tysięcy kredytów. Mówimy tu o gronie około pół miliona osób. Wynik ten wyraźnie obniżyłyby np. lepsza sytuacja na rynku pracy, odważniejsze cięcia stóp procentowych, ale też sumienne nadpłacanie kredytów przez osoby najbardziej zadłużone. Nie możemy też zapomnieć, że w odwodzie wciąż pozostaje Fundusz Wsparcia Kredytobiorców, który dedykowany jest m.in. dla osób które wydają na ratę ponad połowę wynagrodzenia. Ten już pod koniec 2023 powinien dysponować budżetem, który będzie można przeznaczyć na wsparcie dla posiadaczy 50-100 tysięcy kredytów. Nawet jednak jego wykorzystanie nie oznacza, że problemy posiadaczy kredytów zostaną całkowicie rozwiązane.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA