Oszustwo pośrednika podstawą zwrotu PIT

REKLAMA

Polacy inwestujący na giełdzie często korzystają z pośrednictwa specjalistycznych firm. Przekazane im pieniądze powinny zostać zainwestowane, a od zysków zapłacony tzw. podatek giełdowy. Problemy pojawiają się jednak wtedy, gdy firma jest oszustem i posługuje się podwójną dokumentacją. Eksperci podatkowi ostrzegają: gdy pośrednik ukradnie zysk, podatnik i tak będzie musiał zapłacić podatek. Tylko wtedy, gdy pieniądze nie zostaną w ogóle zainwestowane, podatek można odzyskać i to bez czekania na zakończenie procesu karnego oszustów. Fiskus powinien uznać wyjaśnienia o przestępstwie za wystarczający powód korekty zeznania PIT-38.

REKLAMA

REKLAMA

Skradziony zysk w PIT

Podatnikowi inwestującemu na giełdzie mogą przytrafić się dwie sytuacje. Obie wywołują dla inwestora określone konsekwencje podatkowe.

- Pierwszą z takich możliwych sytuacji jest nieuczciwa działalność firmy inwestycyjnej, czyli brokera, polegająca na sprzeniewierzeniu kwot faktycznie zarobionych dla inwestora poprzez nabywanie i zbywanie papierów wartościowych za wpłacone kwoty - mówi Stanisław Walenta, ekspert w dziedzinie prawa podatkowego z kancelarii Krawczyk i Wspólnicy.

Jak dodaje, w takiej sytuacji, zakładając, że firma inwestycyjna działała w imieniu i na rzecz inwestora, ten ostatni osiąga przychód z kapitałów pieniężnych w rozumieniu przepisów prawa podatkowego, mimo że po jego stronie nie było faktycznego przysporzenia majątkowego. Zgodnie bowiem z przepisami ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.) za przychody z kapitałów pieniężnych uważa się m.in. należne, choćby nie zostały faktycznie otrzymane, przychody z odpłatnego zbycia papierów wartościowych.

REKLAMA

- W takiej sytuacji, mimo że podatnik został okradziony przez nieuczciwą firmę inwestycyjną i nie uzyskał faktycznego przychodu, musi zapłacić podatek od kwot zarobionych przez nieuczciwą firmę inwestycyjną na sprzedaży akcji - wyjaśnia Stanisław Walenta.

Dodaje, że zwrotu swoich pieniędzy podatnik może dochodzić na drodze cywilnej.

Skutki braku inwestycji

Sytuacja podatnika zależy od tego, jakie pieniądze sprzeniewierzył broker. Jeżeli nieuczciwa firma inwestycyjna w ogóle nie zarabiała dla swoich klientów, tzn. albo sprzeniewierzyła powierzone środki bez inwestowania albo pokazywała klientom zyski, których nie wypracowywała, po stronie inwestora-podatnika nie wystąpi przychód do opodatkowania.

- W takiej sytuacji podatnik mógłby złożyć wniosek o stwierdzenie nadpłaty - twierdzi Stanisław Walenta.

Podobnie uważa Paweł Mazurkiewicz, doradca podatkowy i partner w MDDP Michalik Dłuska Dziedzic i Partnerzy. Twierdzi, że sporządzenie wadliwego zeznania podatkowego na podstawie druku PIT-8C zawierającego błędne informacje nie zawsze oznacza, że podatek wynikający z takiego zeznania jest bezpowrotnie stracony.

- Zgodnie z przepisami, podatek wykazany przez podatnika w rocznym zeznaniu jest wprawdzie podatkiem należnym do zapłaty, jednakże nie wyłącza to możliwości sporządzenia korekty zeznania podatkowego i złożenia wniosku o stwierdzenie nadpłaty - podkreśla ekspert.

Podatnicy mają jednak problemy z przekonaniem fiskusa do swoich racji. Urzędnicy twierdzą, że dopiero zakończenie sprawy prawomocnym wyrokiem sądu i ustalenia dokonane przez sąd stanowią przesłanki do uznania korekty za prawidłową. Zdaniem ekspertów taka interpretacja jest zbyt daleko idąca.

Skazanie nie jest koniecznie

Przepisy nie określają, jakie dowody należy przedstawić urzędowi skarbowemu, aby wykazać, że podatnik w rzeczywistości nie osiągnął dochodu wykazanego w zeznaniu.

- Brak jest formalnego wymogu, by podatnik przedstawił w takiej sprawie np. wyrok skazujący nieuczciwego pośrednika za defraudację - twierdzi Paweł Mazurkiewicz.

Zdaniem naszego rozmówcy już samo zawiadomienie o przestępstwie, wskazujące na konkretne okoliczności oszustwa, powinno być wystarczające do orzeczenia przez naczelnika urzędu skarbowego o zwrocie nadpłaty.

Podobnego zdania jest Stanisław Walenta. Podatnik równocześnie z wnioskiem o stwierdzenie nadpłaty jest obowiązany złożyć skorygowane zeznanie (deklarację). Ekspert podkreśla, że jeżeli prawidłowość skorygowanego zeznania budzi wątpliwości, organ podatkowy przeprowadza postępowanie i ewentualnie dopiero wtedy wydaje decyzję stwierdzającą nadpłatę.

- W trakcie takiego postępowania podatnik może przedkładać dowody potwierdzające zasadność korekty, w tym przypadku brak przychodu z odpłatnego zbycia papierów wartościowych - mówi Stanisław Walenta.

Podkreśla, że jeśli podatnik będzie w stanie przedstawić takie dokumenty, wydaje się, że nie będzie konieczne oczekiwanie na zakończenie sprawy karnej.

Ważne!

Przepisy nie określają, jakie dowody należy przedstawić urzędowi skarbowemu, aby wykazać, że podatnik nie osiągnął dochodu wykazanego w zeznaniu PIT-8C.

Lepiej zbierać dokumenty

Aleksandra Obońska, starszy konsultant w dziale podatkowym Deloitte, zwraca uwagę na jeszcze jeden ważny aspekt sprawy.

- Za zobowiązania podatkowe odpowiada głównie sam podatnik. Zatem to na podatniku ciąży obowiązek samokontroli rozliczeń podatkowych. Oczywiście w przypadku, gdy podatnik dokonał samoopodatkowania na podstawie błędnej informacji PIT-8C jest uprawniony do złożenia, korekty zeznania PIT-38, o ile nie toczy się postępowanie podatkowe lub kontrola podatkowa czy skarbowa. Jednakże podatnik powinien być w stanie wykazać, że otrzymany PIT-8C zawiera nieprawdziwe dane - wyjaśnia Aleksandra Obońska.

Dodaje, że podatnik nie ma żadnych środków prawnych do zmuszenia podmiotu, który wystawił błędną informację (PIT-8C czy też PIT-11) do sporządzenia korekty informacji. Nie może dochodzić tego nawet na drodze sądowej. Zatem w interesie podatnika jest zbieranie wszelkich informacji potwierdzających wysokość uzyskanych przychodów i kosztów ich uzyskania.

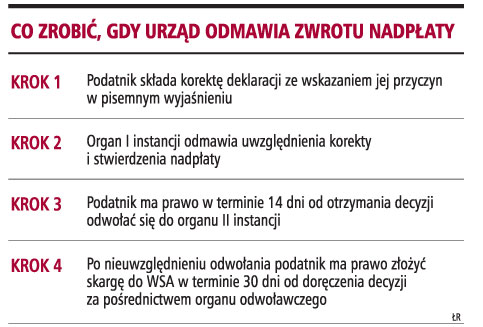

Co zrobić, gdy urząd odmawia zwrotu nadpłaty

ALEKSANDRA TARKA

aleksandra.tarka@infor.pl

REKLAMA

REKLAMA