Dzień Wolności Podatkowej 2017 – 9 czerwca

REKLAMA

REKLAMA

Idea Dnia Wolności Podatkowej narodziła się w Stanach Zjednoczonych. Pierwszy raz został on obliczony w 1900 roku i przypadł na koniec stycznia. Wtedy to koszty rządów (federalnego i stanowych), jak nazywał te wydatki laureat Nagrody Nobla w ekonomii prof. Milton Friedman, wynosiły 2 proc. ówczesnego PKB! W Polsce od 1994 roku Dzień Wolności Podatkowej oblicza nasz instytut.

REKLAMA

REKLAMA

Do roku 2003 Dzień Wolności Podatkowej wyliczał i prowadził ekspert Centrum Krzysztof Dzierżawski, główny inicjator projektu ustawy zmiany systemu podatkowego Centrum im. Adama Smitha, który zaprezentowaliśmy w 2004 roku.

Do obliczania Dnia Wolności Podatkowej służy stosunek udziału wszystkich wydatków publicznych (budżet państwa, samorządów, rządowe fundusze celowe itp.) do produktu krajowego brutto. Nominalne dane pochodzą z uzasadnienia do budżetu opracowywanego przez Ministerstwo Finansów, konfrontowane z danymi Eurostatu, oraz z innych oficjalnych źródeł, jak budżety funduszy celowych.

Dzień Wolności Podatkowej 2017 przypada na 161 dzień roku, czyli 9 czerwca. Od tego dnia przestajemy pracować dla rządu i zaczynamy symbolicznie pracować już dla siebie.

REKLAMA

Polecamy: Monitor Księgowego – prenumerata

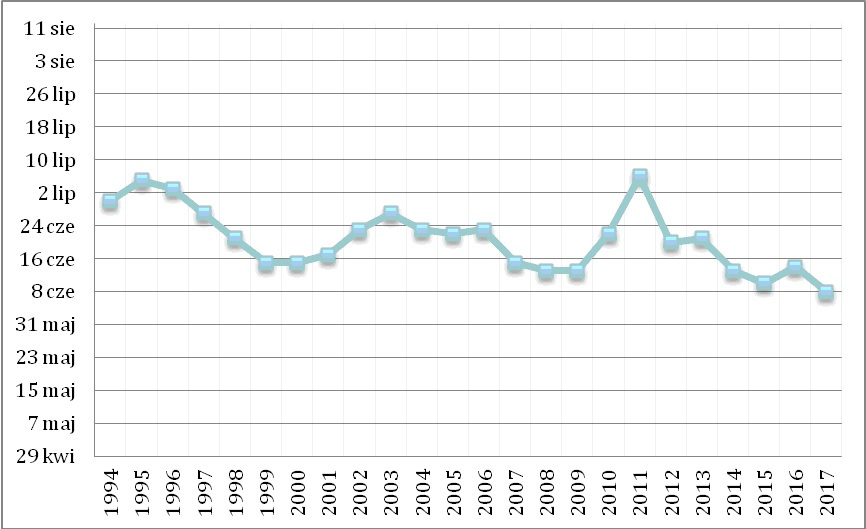

Wykres 1. Dni Wolności Podatkowej w Polsce w latach 1994–2017

Centrum im. Adama Smitha

8 czerwca 2017 r. na konferencji prasowej w siedzibie, Centrum im. Adama Smitha w Warszawie Andrzej Sadowski, prezydent Centrum im. Adama Smitha, członek Narodowej Rady Rozwoju przy Prezydencie RP, wyjaśnił przyczynę wcześniejszego Dnia Wolności Podatkowej w 2017 roku. Tkwi ona w niezrealizowaniu przez rząd części wydatków zaplanowanych na 2016 rok. W związku z tym mamy niższy punkt odniesienia dla wzrostu wydatków w 2017 roku. W efekcie wydatki planowane na lata 2016 i 2017 są dość podobnej wysokości. Jednocześnie mniejszy od spodziewanego udział wydatków publicznych w PKB pozwolił przedsiębiorcom na podjęcie działań dostosowujących ich produkcję do rzeczywistych potrzeb rynkowych, co wpłynęło na zauważalne odbicie wzrostu gospodarczego w 2017 roku. Opóźniony o rok wzrost wydatków publicznych w stosunku do wyższego PKB musiał dać wcześniejszy Dzień Wolności Podatkowej.

Andrzej Sadowski podkreślił, że „mniejsze wydatki rządowe, niezależnie od przyczyn, które do tego doprowadziły, ożywiły rozwój gospodarczy i przełożyły się na wcześniejsze święto polskiego podatnika. Również w 2017 roku rząd ma wielomiliardowe rezerwy finansowe, których nie musi wydawać. Jeżeli z tych czy innych względów ograniczy on wydatki, to będzie to korzystne dla większego wzrostu PKB. Tak jak sprzyjająca dla poziomu życia i rozwoju okazała się deflacja, którą straszono Polaków jak co najmniej czyśćcem na ziemi, tak i mniejsze wydatki rządowe są również dobrodziejstwem. Ograniczenie wydatków rządowych oraz obciążeń podatkowych dałoby z jednej strony powrót do sytuacji sprzed 2008 roku i dynamikę PKB ponad 6 proc., z drugiej zaś większe wpływy budżetowe”.

Dr Marcin Masny, współpracownik Centrum im. Adama Smitha, zauważył, że „dla wybrańców Dzień Wolności Podatkowej wypadałby już w Nowy Rok. Ich firmy nie płacą CIT-u, oni sami nie płacą w Polsce PIT-u. Zwykli zaś obywatele płacą jednak VAT i akcyzę, kiedy kupują w sklepie chociażby tylko używki. Biedna rodzina o miesięcznych dochodach do 5000 zł płaci jednak 500-1000 zł podatków pośrednich, tylko o tym nie zawsze wie”.

Prof. Robert Gwiazdowski, przewodniczący Rady Centrum im. Adama Smitha, kolejny raz wskazał, że „obecny system podatkowy jest tak skomplikowany i tym samym pełen luk, że tylko powszechna uczciwość Polaków sprawia, że rząd ma jeszcze jakiekolwiek dochody z tytułu podatków”.

Paweł Budrewicz, ekspert Centrum im. Adama Smitha, nawiązał do stopnia niepotrzebnego skomplikowania dzisiejszego systemu. Przypomniał, że „ZUS w 2017 roku wysłał 9 milionów formularzy PIT. ZUS zużywa rocznie wiele miliardów z naszych podatków na obsługę poboru, budowę i rozbudowę systemu informatycznego, a zwłaszcza na opłacenie milionów roboczogodzin pracowników ZUS”.

Dodał, że "zawsze odczuwa radość, kiedy rząd zapowiada uszczelnianie systemu podatkowego. Bo to oznacza, że nadal ludzie są mądrzejsi od systemu i nie dają zabrać sobie wszystkiego. Gdyby jednak system podatkowy był prosty, przejrzysty i nie obciążał pracy najemnej, nie byłoby okazji do jego „rozszczelniania”. Ludzie chcą być fair, także wobec państwa, ale przede wszystkim myślą o utrzymaniu rodziny. System podatkowy nie powinien utrudniać ludziom ani pracy, ani dbania o rodzinę. A bez rodziny i bez pracy nie będzie silnej Polski."

Apel do rządzących - Wykorzystać doświadczenia Rumunii

Andrzej Sadowski odwołał się do korzystnych skutków obniżania opodatkowania w Rumunii, które powinny przekonać rządzących w Polsce, że obniżenie opodatkowania i jednoczesne zwiększenie wpływów budżetowych najzwyczajniej działa. Przypomniał założenia zmiany w systemie podatkowym przygotowane przez koalicję obywatelską, w której bierze udział Centrum im. Adama Smitha. Projekt „Płaca Plus, Podatki Minus” został przedłożony przez Parlamentarny Zespół na rzecz Wspierania Przedsiębiorczości i Patriotyzmu Ekonomicznego pod przewodnictwem posła Adama Abramowicza. Projekt ten zakłada obniżenie opodatkowania pracy i tym samym zwiększenie wynagrodzeń o blisko 25 proc. netto.

Andrzej Sadowski zaapelował do rządu o uczciwe podejście do rumuńskich doświadczeń z obniżeniem opodatkowania i największą dynamiką PKB w Unii Europejskiej oraz wykorzystanie ich do zmiany w Polsce. Z obecnym potencjałem polskiej przedsiębiorczości, technologii oraz kapitału możemy mieć dwucyfrową dynamikę.

Jednak, aby tak się stało, potrzebne są zmiany m.in. systemu podatkowego i poziomu opodatkowania oraz zmniejszenia wydatków rządowych. Ich redukcja pozwoli uwolnić polską gospodarkę, która dopiero wtedy będzie mogła sfinansować w większym rozmiarze uzbrojenie polskiej armii.

Tabela 1. Wpływ poziomu wolności gospodarczej i konkurencyjnego systemu podatkowego na poziom uzbrojenia

|

SINGAPUR |

POLSKA |

|

|

Miejsce w rankingu wolności gospodarczej Fraser Institute i Centrum im. Adama Smitha |

2 |

40 |

|

Miejsce w rankingu przyjazności systemu podatkowego Banku Światowego |

8 |

47 |

|

Udział wydatków publicznych w PKB |

19,87 % |

45 % |

|

PKB per capita |

87.855 $ |

27.764 $ |

|

PKB przeznaczone na wojsko |

6 % |

2,2 % |

|

Wydatki na wojsko w przeliczeniu na jednego mieszkańca |

1.752,48 $ |

273.2 $ |

|

Jeden czołg przypadający na liczbę mieszkańców |

25 tys. |

36 tys. |

|

Jeden samolot F-16 przypadający na liczbę mieszkańców |

90 tys. |

800 tys. |

Źródło: Centrum im. Adama Smitha

Andrzej Sadowski przypomniał, że już w 2003 roku Centrum im. Adama Smitha opracowało pod kierunkiem Krzysztofa Dzierżawskiego i dra Kamila Zubelewicza (obecnego członka Rady Polityki Pieniężnej) projekt gruntownej przebudowy systemu dochodów publicznych na podstawie którego powstało kilka późniejszych projektów innych organizacji.

Na projekcie tym opiera się również projekt „Płaca Plus, Podatki Minus”.

Tabela 2. Dni Wolności Podatkowej w Polsce w latach 1994–2017

|

Rok |

Dzień Wolności Podatkowej |

|

1994 |

1 lipca |

|

1995 |

6 lipca |

|

1996 |

4 lipca |

|

1997 |

28 czerwca |

|

1998 |

22 czerwca |

|

1999 |

16 czerwca |

|

2000 |

16 czerwca |

|

2001 |

18 czerwca |

|

2002 |

24 czerwca |

|

2003 |

28 czerwca |

|

2004 |

24 czerwca |

|

2005 |

23 czerwca |

|

2006 |

24 czerwca |

|

2007 |

16 czerwca |

|

2008 |

14 czerwca |

|

2009 |

14 czerwca |

|

2010 |

23 czerwca |

|

2011 |

24 czerwca |

|

2012 |

21 czerwca |

|

2013 |

22 czerwca |

|

2014 |

14 czerwca |

|

2015 |

11 czerwca |

|

2016 |

15 czerwca |

|

2017 |

9 czerwca |

Źródło: Centrum im. Adama Smitha

REKLAMA

REKLAMA