Wynagrodzenia w działach finansów i księgowości

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Podstawowe informacje na temat wysokości stawek płac

Według przeprowadzonego badania mediana wynagrodzeń w działach finansów i księgowości wyniosła w 2012 roku 4 493 PLN. Jedna czwarta zatrudnionych we wspomnianym obszarze funkcjonowania firmy otrzymywała pensje powyżej 7 190 PLN, a zarobki kolejnych 25% takich pracowników nie przekroczyły kwoty 3 000 PLN.

REKLAMA

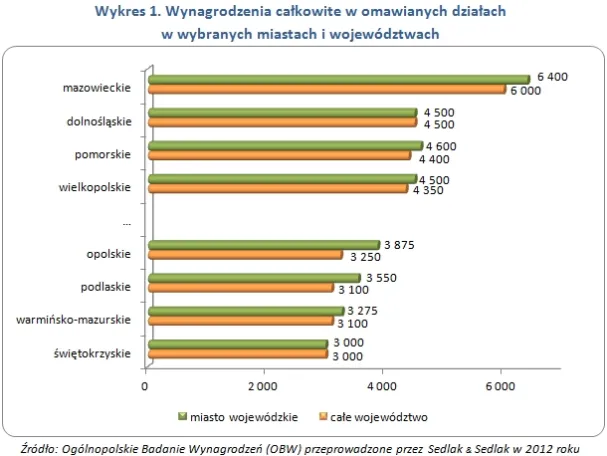

Najwyższe płace odnotowano w województwie mazowieckim. Mediana wynagrodzeń wyniosła tam 6 000 PLN i była dwukrotnie wyższa niż ta zaobserwowana dla województwa świętokrzyskiego (3000 PLN). Duże dysproporcje w zarobkach występowały także pomiędzy poszczególnymi miastami wojewódzkimi. Część z nich została zaprezentowana na wykresie numer 1.

Źródło: Ogólnopolskie Badanie Wynagrodzeń (OBW) przeprowadzone przez Sedlak & Sedlak w 2012 roku

Zapraszamy na forum ZUS i prawo pracy

Wynagrodzenia w firmach o różnym kapitale oraz różnej wielkości

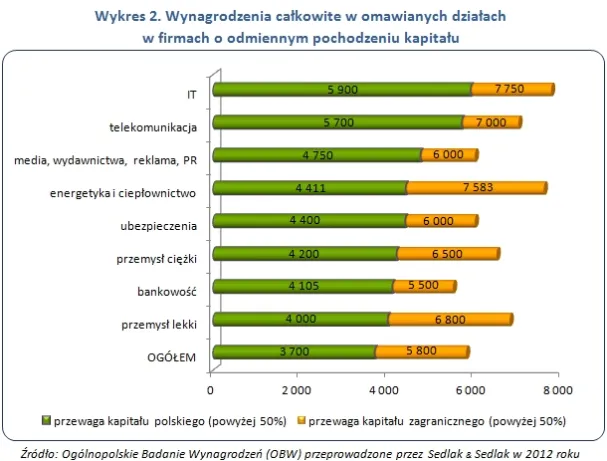

Znaczące różnice w wynagradzaniu zatrudnionych miały miejsce w firmach o różnym pochodzeniu kapitału. Mediana wynagrodzeń dla polskich firm wyniosła bowiem 3 700 PLN i była o ponad 36% niższa niż ta zaobserwowana w odniesieniu do zagranicznych podmiotów (5 800 PLN). Zarówno jednak w przypadku przedsiębiorstw z przewagą kapitału polskiego jak i zagranicznego najwyższe zarobki miały miejsce w branży IT. Ukształtowały się one odpowiednio na poziomie 5 900 PLN oraz 7 750 PLN.

Źródło: Ogólnopolskie Badanie Wynagrodzeń (OBW) przeprowadzone przez Sedlak & Sedlak w 2012 roku

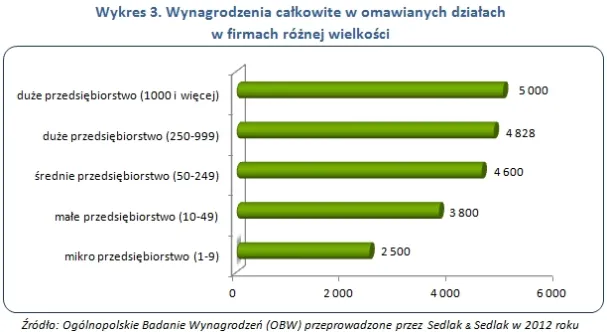

Nie bez znaczenia dla zarobków pracowników omawianych działów była również wielkość firmy. W przypadku organizacji, zatrudniających ponad 1 000 osób mediana płac wyniosła 5 000 PLN. Dla porównania wynagrodzenia w działach finansów i księgowości w małych przedsiębiorstwach były o 24% niższe i ukształtowały się na poziomie 3 800 PLN.

Źródło: Ogólnopolskie Badanie Wynagrodzeń (OBW) przeprowadzone przez Sedlak & Sedlak w 2012 roku

Wzrost minimalnego wynagrodzenia w 2014 r. - skutki dla przedsiębiorcy

Zarobki pracowników z różnym poziomem wykształcenia i stażem pracy

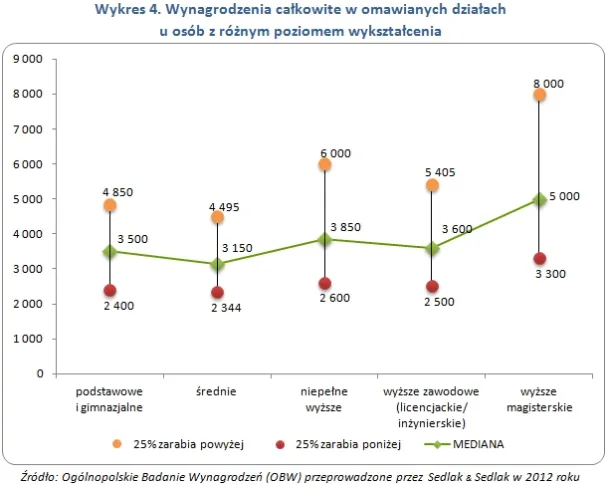

Ważnym czynnikiem różnicującym wysokość płac było także wykształcenie osób, zatrudnionych w działach finansów i księgowości. Przykładowo zarobki pracowników z tytułem magistra ukształtowały się na poziomie 5 000 PLN. Jedna czwarta z nich otrzymywała nawet pensje przekraczające kwotę 8 000 PLN. Mediana wynagrodzeń dla osób, które zakończyły swoją edukację na szkole średniej wyniosła natomiast 3 150 PLN, a płace 25% takich zatrudnionych nie osiągnęły 2 344 PLN.

Źródło: Ogólnopolskie Badanie Wynagrodzeń (OBW) przeprowadzone przez Sedlak & Sedlak w 2012 roku

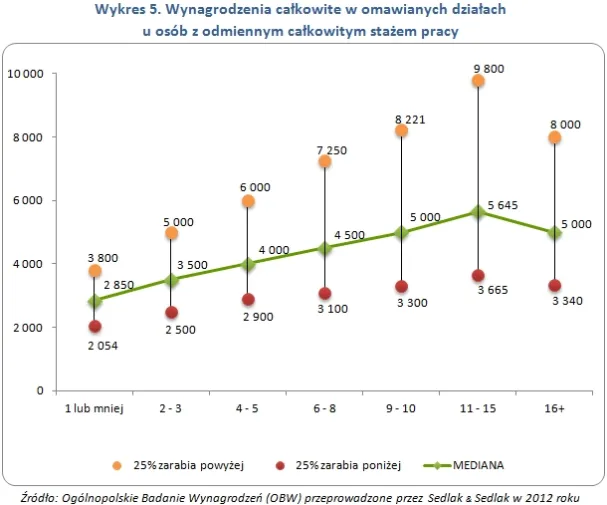

Odnotowano także pewne dysproporcje w wynagradzaniu osób o różnym całkowitym stażu pracy. Najwyższe pensje otrzymywali pracownicy z 11-15 letnim doświadczeniem. Mediana płac wyniosła w ich przypadku 5 645 i była o ponad 61% wyższa od tej, zaobserwowanej w odniesieniu do osób z 2-3 letnim stażem pracy (3 500 PLN).

Źródło: Ogólnopolskie Badanie Wynagrodzeń (OBW) przeprowadzone przez Sedlak & Sedlak w 2012 roku

Zobacz także: Prawo do wynagrodzenia za czas pozostawania bez pracy

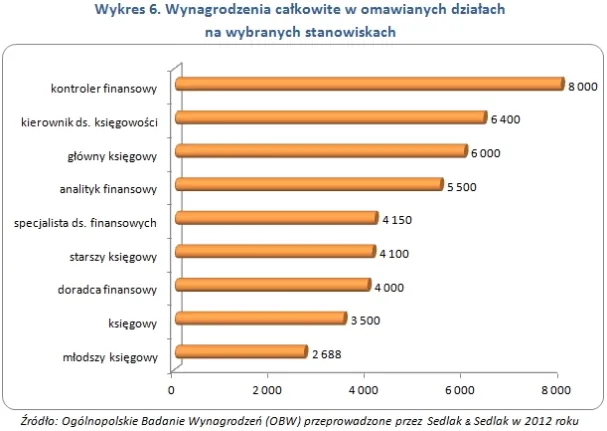

Płace na najbardziej popularnych stanowiskach w badaniu

Na zakończenie warto jeszcze zwrócić uwagę na to, jak kształtowały się zarobki pracowników na stanowiskach najbardziej popularnych w badaniu. Przykładowo mediana wynagrodzeń kontrolerów finansowych wyniosła 8 000 PLN. Wysokie płace odnotowano także w przypadku kierowników ds. księgowości (6 400 PLN) oraz głównych księgowych (6 000 PLN). Więcej danych na ten temat zawiera wykres numer 6.

Źródło: Ogólnopolskie Badanie Wynagrodzeń (OBW) przeprowadzone przez Sedlak & Sedlak w 2012 roku

| Ogólnopolskie Badanie Wynagrodzeń |

Patrycja Grzesińska, Sedlak & Sedlak

REKLAMA

REKLAMA