Raty kredytów hipotecznych i zdolność kredytowa – marzec/kwiecień 2022 roku

REKLAMA

REKLAMA

Rata kredytu mieszkaniowego o połowę wyższa niż we wrześniu 2021 roku

Rosnące stopy procentowe powodują, że oprocentowanie kredytów idzie w górę. Dziś już można szacować, że rata przeciętnego długu powinna być o około połowę wyższa niż we wrześniu 2021 roku, czyli przed podwyżkami stóp procentowych. Przy tym trzeba mieć świadomość, że banki nie aktualizują oprocentowania od razu, tylko co kilka miesięcy. Jeśli więc ktoś jeszcze cieszy się relatywnie niską ratą, to musi mieć świadomość, że niebawem może dostać informację o jej podwyżce.

REKLAMA

REKLAMA

Maleje zdolność kredytowa. Im droższy kredyt, tym mniej pożyczymy

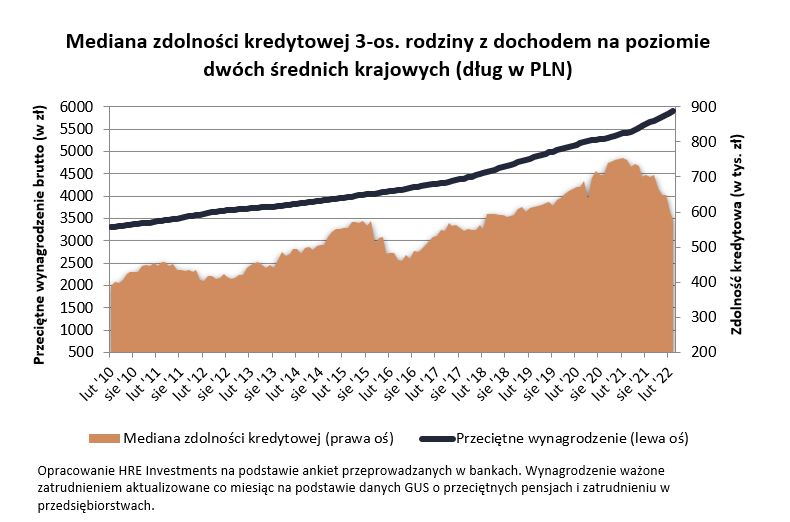

Konsekwencją rosnących stóp procentowych jest też malejąca zdolność kredytowa, czyli maksymalna kwota, którą można pożyczyć na zakup własnych czterech kątów. Przypomnijmy – jeszcze przed rozpoczęciem cyklu podwyżek stóp trzyosobowa rodzina z dochodem na poziomie dwóch średnich krajowych mogła liczyć przeciętnie na 700 tys. kredytu na zakup mieszkania. W obecnej sytuacji, jeśli weźmiemy pod uwagę rosnące oprocentowanie hipotek czy zmieniający się poziom wynagrodzeń, to ta sama rodzina powinna być w stanie zadłużyć się na około pół miliona złotych.

Kredyty hipoteczne 2022 - zdolność kredytowa marzec-kwiecień - mediana

Jaka zdolność kredytowa? Pożyczymy nawet 60-70 razy więcej niż zarabiamy?

Banki w przeprowadzonej przez nas marcowej ankiecie deklarują jednak wyższą zdolność kredytową (przeciętnie 578 tys. zł). Częściowo może to wynikać z ciągle zmieniających się warunków rynkowych, zmieniających się wymagań stawianych przed kredytobiorcami oraz faktu, że część banków może z pewnym opóźnieniem uwzględniać zmiany kosztu pieniądza w ramach prezentowanych kalkulacji. Najwyższą zdolność kredytową deklarowały w marcu Credit Agricole i ING, a najmniej moglibyśmy pożyczyć w Santanderze, PKO i Aliorze.

|

Zdolność kredytowa 3-os. rodziny z dochodem 8514 zł netto REKLAMA |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

RRSO zapropono-wanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

Credit Agricole |

616 989 zł |

6,34% |

90% |

|

ING |

609 738 zł |

6,37% |

80% |

|

Bank Millennium |

593 000 zł |

6,13% |

90% |

|

BNP Paribas |

586 591 zł |

7,40% |

80% |

|

mBank |

582 535 zł |

5,94% |

90% |

|

BOŚ Bank* |

573 245 zł |

6,35% |

80% |

|

Santander |

564 792 zł |

6,72% |

90% |

|

PKO BP |

563 400 zł |

7,34% |

90% |

|

PKO Bank Hipoteczny |

563 400 zł |

7,34% |

90% |

|

Alior Bank S.A. |

563 023 zł |

7,05% |

90% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 09 marca 2022 r.) |

|||

Kredyt mieszkaniowy 2022 - od kwietnia nowe zasady liczenia zdolności kredytowej

W kontekście kwot, które banki są skłonne pożyczyć na zakup mieszkań nie sposób nie wspomnieć o najnowszych zaleceniach UKNF. W ich myśl banki powinny przy badaniu zdolności kredytowej uwzględniać wyższy bufor na podwyżki stóp procentowych. Dotychczas minimalnie wynosił on 2,5%, a obecnie został podniesiony do 5%. Czasu na wdrożenie zaleceń jest niewiele - do końca marca. Sama ta zmiana teoretycznie mogłaby się przełożyć na spadek zdolności kredytowej na poziomie nawet 15-20%, ale w praktyce efekt powinien być znacznie mniejszy.

Wiele zależy bowiem od tego, jak banki będą interpretowały zapisy skierowanego do nich listu. W związku z tym, że instytucje te zaostrzają dziś konkurencję o względy uszczuplonego grona potencjalnych kredytobiorców, a do tego regulacja została zaproponowana w nieoptymalnym momencie, to istnieje duża szansa, że banki będą się starały ograniczyć do minimum wpływ zaleceń na wysokość zdolności kredytowej. Jest to tym bardziej możliwe, że list UKNF daje pewne pole do interpretacji. Dotychczas przynajmniej część banków stosowała wspomniany bufor na poziomie wyższym niż 2,5 pkt. proc. Do tego bieżący WIBOR (składnik oprocentowania kredytów) znacznie wyprzedza cykl podwyżek stóp procentowych, a gdyby tego było mało, to banki mogą po prostu przyjąć, że kredytobiorca w najczarniejszym scenariuszu może na ratę przeznaczyć większą niż dziś część dochodów.

Jeśli te przypuszczenia są słuszne, a do tego zgodnie z przewidywaniami rosnąć będą w Polsce wynagrodzenia, stopy procentowe pójdą jeszcze w górę, a za to spadną marże kredytowe, to nasza przykładowa rodzina za pół roku będzie mogła liczyć na kredyt w kwocie około 420 tysięcy złotych.

Nie ulega więc wątpliwości, że widząc nowe zalecenia UKNF część rodaków może chcieć zdążyć zaciągnąć kredyt jeszcze przed zmianami. Jest to często pojawiający się na tym rynku mechanizm, który tym razem może wspierać popyt na kredyty hipoteczne w marcu. Z drugiej strony negatywnie na poziom popytu wpływała niepewność wywołana agresją Rosji na Ukrainę.

Marże kredytowe w dół. Kredyty o stałym oprocentowaniu

W ostatnich miesiącach widać jak na dłoni, że okres zmniejszonej sprzedaży kredytów hipotecznych sprzyja ulepszaniu oferty. Przykład? W porównaniu do sytuacji z września, banki stosują dziś marże kredytowe o około 0,2 – 0,3 pkt. proc. niższe i mogą być bardziej otwarte na negocjacje.

Rozwija się też oferta kredytów z okresowo stałym oprocentowaniem. Te dostępne są dziś nie tylko na 5 lat, ale też 7 (Alior, Credit Agricole) i 10 lat (BNP Paribas). To bardzo dobra informacja dla Polaków, którzy dzięki temu mają większy wybór.

Który kredyt lepszy – o oprocentowaniu stałym, czy zmiennym? Okaże się po latach

Przy tym trzeba mieć świadomość, że zaciągając kredyt i wybierając pomiędzy długiem ze stałym lub zmiennym oprocentowaniem nie jesteśmy w stanie określić który z nich będzie w ostatecznym rozrachunku tańszy. To będzie można ocenić dopiero po latach. Za to wybierając kredyt ze stałym oprocentowaniem uzyskamy spokój ducha i niezmienną ratę przez co najmniej kilka lat. I choć za to trzeba często dodatkowo zapłacić, to mimo wszystko jest to rozwiązanie szczególnie polecane dla osób, które zaciągają kredyt na granicy swoich możliwości.

Z drugiej strony zaciągając dziś kredyt trzeba mieć świadomość, że z prognoz rynkowych wynika, że stopy procentowe co prawda w bieżącym roku jeszcze pójdą w górę, ale już w roku przyszłym powinny zacząć spadać. Takie przynajmniej są dziś prognozy.

Przy wyborze pomiędzy oprocentowaniem stałym i zmiennym działa przeważnie dość prosta zasada - jeśli w kolejnych latach stopy procentowe będą wyższe niż przewiduje dziś rynek, to wtedy posiadacz kredytu ze stałym oprocentowaniem powinien zaoszczędzić. Jeśli jednak będzie odwrotnie (koszt pieniądza okaże się niższy), to mniej na obsługę długu wyda osoba, która wybrała kredyt ze zmiennym oprocentowaniem.

Czekamy na koniec złych wiadomości

Informacje o ruchu w internecie oraz doniesienia o skokowo rosnących czynszach najmu mieszkań sugerują, że zima w bankach nie będzie trwała długo. Jeśli Rada Polityki Pieniężnej w miarę szybko – np. jeszcze w tym półroczu - dobrnie do finału podwyżek stóp procentowych, to rodacy mogą znowu ruszyć po kredyty. Tym bardziej można się tego spodziewać, jeśli kres podwyżek stóp procentowych znajdzie się poniżej oczekiwanego dziś przez rynek poziomu. Poprawy popytu na kredyty można się też spodziewać pod koniec maja wraz ze startem rządowego programu gwarancji kredytowych. Przy tym liczba nowych umów hipotecznych powinna w 2022 roku być na poziomie o kilka – kilkanaście procent niższym niż średnia z ostatnich lat. To oznacza wyraźnie gorszy wynik niż w 2021 roku. Z drugiej jednak strony wysoka inflacja i koniunktura na rynku najmu sugerują, że w miejsce nabywców posiłkujących się kredytem mogą wejść posiadacze gotówki lub zagraniczne fundusze inwestycyjne.

Oskar Sękowski, Bartosz Turek, HRE Investments

REKLAMA

REKLAMA