Nowe detaliczne obligacje skarbowe – czy uchronią przed inflacją?

REKLAMA

REKLAMA

Nowe obligacje już w czerwcu 2022 r.

Już w czerwcu będzie można kupić detaliczne obligacje skarbowe, których oprocentowanie będzie zależało od poziomu głównej stopy procentowej NBP. Są to papiery roczne i dwuletnie. W obu przypadkach co miesiąc ma być aktualizowany poziom oprocentowania i co miesiąc mają być wypłacane odsetki. W przypadku papierów rocznych oprocentowanie ma być równe stopie referencyjnej NBP (5,25%). Jeśli pieniądze będziemy chcieli powierzyć na dwa lata, to przy określaniu oprocentowania, jako bonus co miesiąc do stopy referencyjnej doliczone zostanie 0,25 pkt proc.

W liście emisyjnym przedstawiającym nam warunki powierzania oszczędności w ramach nowych rocznych i dwuletnich obligacji skarbowych pojawia się też informacja, że jeśli podstawowa stopa procentowa spadłaby do zera lub poniżej zera, to oprocentowanie nowych detalicznych papierów wyniesie minimalnie 0% w przypadku obligacji rocznych i 0,25% w przypadku dwuletnich. Nie jest to zbyt prawdopodobny scenariusz, ale Minister Finansów zabezpiecza się też na taką ewentualność. Podobne zapisy standardowo trafiają też do innych listów emisyjnych obligacji oferowanych nam przez rząd.

REKLAMA

REKLAMA

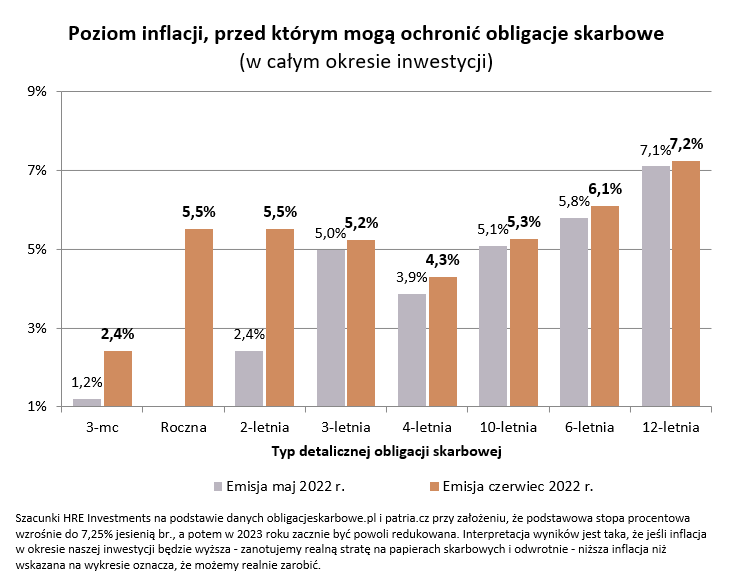

Poziom inflacji przed którym mogą ochronić obligacje skarbowe

HRE Investments

Nowe obligacje prawie ochronią przed inflacją

Obligacje, które dołączyły do dotychczasowej oferty wyglądają kusząco. Ich oprocentowanie powinno w najbliższych miesiącach rosnąć – wraz ze spodziewanymi podwyżkami stóp procentowych. Przewidywania odnośnie ich zmian, to oczywiście tylko prognoza. Może się więc okazać, że np. ostatnie trochę gorsze dane z gospodarki zostaną przezwyciężone i RPP podniesie stopy procentowe wyżej niż spodziewa się dziś rynek. Może być jednak też odwrotnie - może się okazać, że cykl szybkich podwyżek stóp procentowych, których jesteśmy świadkami skutecznie ograniczy inflację oraz presję płaconą i podstawowa stopa procentowa nie przekroczy poziomu 7%.

Z aktualnych notowań kontraktów terminowych na stopę procentową wynika, że już w trakcie 2023 roku Rada Polityki Pieniężnej może zacząć obniżki stóp procentowych, co może ograniczać oprocentowanie obligacji rocznych i dwuletnich pod koniec okresu oszczędzania. I choć jest to karkołomne zadanie, to jeśli przyjąć, że spełnią się formułowane dziś prognozy, to można szacować, że nowe papiery roczne i dwuletnie mogą uchronić nasze oszczędności przed inflacją na poziomie około 5,5%.

To i dużo i mało. Oferta ta jest lepsza niż to czym kusi większość bankowych depozytów. Z drugiej strony wg projekcji przygotowanej przez analityków NBP w ciągu najbliższych 12 miesięcy ceny dóbr i usług (inflacja) pójdą w górę o 10,2%. Dopiero kolejny rok ma przynieść inflację na poziomie 4,4%. Spełnienie się tych wszystkich prognoz oznaczałoby, że ani oferowane przez rząd w czerwcu obligacje roczne, ani dwuletnie nie uchronią w pełni kapitału przed destrukcyjnym działaniem inflacji. Tak przynajmniej sugerują dziś formułowane przewidywania.

REKLAMA

Może się opłacać zamiana starych obligacji na nowe

Sporą zmianą jest też podniesienie do 3% oprocentowania trzymiesięcznych papierów. Jeszcze w maju powierzając w ich ramach pieniądze mogliśmy zarobić o połowę mniej. Minister Finansów może więc spodziewać się fali wniosków o przedterminowy wykup tych papierów, aby zamienić obligacje starych emisji na nowe – lepiej oprocentowane.

Podobnie sprawy się mają w przypadku osób, które w ostatnich miesiącach inwestowały swoje oszczędności w ramach dwuletnich papierów. Te w maju br. sprzedawane były z mało dziś już imponującym 3-proc. kuponem. Jeszcze gorzej było jednak w kwietniu br., kiedy dwuletnie papiery pozwalały zarobić 2% czy w lutym i marcu br., kiedy dwuletnie detaliczne obligacje były oprocentowane na zaledwie 1,5%. Aż trudno w to uwierzyć, ale w okresie od maja 2020 do stycznia 2022 inwestowaliśmy w te papiery w zamian za obietnicę wypłacenia zaledwie 1% zysku (minus podatek). Warto więc podkreślić, że od czerwca papiery dwuletnie będą oprocentowane w pierwszym miesiącu na 5,5%, a potem 0,25 pkt. proc. ponad stopę referencyjną NBP.

Lepsze oprocentowanie oznacza, że osoby, które w ostatnim czasie inwestowały swoje środki kupując obligacje trzymiesięczne i dwuletnie, powinny rozważyć zamianę posiadanych papierów na te emitowane w czerwcu. Ewentualna strata związana z utraceniem dotychczas naliczonych odsetek powinna zostać szybko nadrobiona i to z nawiązką jeśli w czerwcu kupimy papiery oprocentowane nawet kilkukrotnie lepiej niż te, które są dziś w naszych portfelach.

Podwyżki nie ominęły żadnych obligacji

Poprawek dokonano w przypadku wszystkich papierów oferowanych przez Ministra Finansów. Niestety zmiany dotyczyły tylko oprocentowania w pierwszym okresie odsetkowym. Warunki, na których oprocentowanie ma być ustalane po upływie pierwszych 6 miesięcy lub roku pozostały niezmienione. I choć na pierwszy rzut oka oferta obligacji trzy-, cztero-, sześcio-, dziesięcio- czy dwunastoletnich wyglądają znacznie atrakcyjniej, to niestety ich zdolność do ochronny naszych oszczędności przed inflacją zmieniły się jedynie kosmetycznie.

Możemy to wytłumaczyć na przykładzie popularnych dotychczas obligacji czteroletnich. Kupiona w maju 2022 roku czteroletnia obligacja w pierwszym roku pozwalała zarobić 3,3%, a potem 1 pkt. proc. ponad inflację. W czerwcu będzie to już 5,5% w pierwszym roku, ale niestety potem też 1 pkt. proc. ponad inflację. I choć na pierwszy rzut oka czerwcowa oferta wydaje się znacznie lepsza, to tak naprawdę pozwoli ona zarobić więcej tylko w pierwszym roku i to tylko 2,2 zł czyli po potrąceniu podatku około 1,78 zł na każde powierzone rządowi 100 złotych. Potem – od drugiego roku oszczędzania – warunki pozostały niezmienione.

Obligacje rodzinne chronią przed ponad 7-proc. inflacją

Należy ponadto pamiętać, że od wszystkich dochodów osiąganych z obligacji skarbowych należy zapłacić tzw. podatek Belki. W efekcie wraz z tym jak rośnie inflacja otrzymujemy co prawda coraz wyższe oprocentowanie obligacji, ale nasza dodatkowa marża zysku jest z coraz większą nawiązką pochłaniana przez podatek.

Warto więc wiedzieć, że w praktyce obligacje czteroletnie kupione w czerwcu będą w stanie ochronić nas przed inflacją na poziomie około 4-4,5%. Dziesięciolatki mogą uchronić przed wzrostem cen w tempie 5-5,5% rocznie. Dopiero obligacje dwunastoletnie chronią przed inflacją na poziomie około 7-7,5%. Są to jednak papiery przeznaczone dla osób otrzymujących świadczenie 500+, a na zakup tych obligacji można wydać tylko tyle ile otrzymano w ramach świadczenia wychowawczego.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA