Ustawa o rynku kryptoaktywów – poważna zmiana dla polskich kryptowalut

REKLAMA

REKLAMA

Ustawa o rynku kryptoaktywów to projekt polskiego prawa, który ma na celu uregulowanie działalności związanej z kryptowalutami i innymi aktywami cyfrowymi na terenie Polski. Projekt ten jest częścią szerszej europejskiej inicjatywy regulacyjnej, którą jest Rozporządzenie MiCA (Markets in Crypto-Assets). Polska ustawa ma za zadanie dostosowanie krajowych przepisów do unijnych standardów, zapewniając spójność regulacji na poziomie krajowym i europejskim. Jest to odpowiedź na potrzebę wprowadzenia jasnych i jednolitych zasad dla podmiotów działających na rynku kryptoaktywów, takich jak giełdy kryptowalut, dostawcy portfeli cyfrowych, emitenci tokenów oraz doradcy inwestycyjni w zakresie aktywów cyfrowych. Niestety mamy jednak wątpliwości co do pewnego zapisu w projekcie, który może prowadzić do nierówności pomiędzy instytucjami finansowymi, a przedsiębiorcami kryptowalutowymi. O co chodzi? Więcej szczegółów na ten temat poznasz właśnie w tym artykule.

- Ustawa o rynku kryptoaktywów – garść szczegółów na początek

- Na czym więc polega problem z ustawą o rynku kryptoaktywów?

- Jakie zaproponowano wobec tego rozwiązanie?

- Dlaczego problem podatku minimalnego jest istotny?

Ustawa o rynku kryptoaktywów – garść szczegółów na początek

Co do zasady powiązana jest ona z Rozporządzeniem MiCA, które zmienia dotychczasowe reguły gry dla kryptowalut na terenie Europy. Tym, co wzbudza największe zainteresowanie są licencje. Oznaczają one konieczność rejestracji i uzyskania odpowiednich zezwoleń dla firm, które oferują usługi związane z kryptowalutami, takie jak wymiana kryptowalut na tradycyjne środki płatnicze, przechowywanie aktywów cyfrowych czy doradztwo inwestycyjne. Rozwiązanie ma zapewnić większą ochronę konsumentów korzystających z usług związanych z kryptowalutami, poprzez nałożenie na dostawców tych usług obowiązków dotyczących informowania o ryzykach, przejrzystości operacji oraz zgodności z przepisami dotyczącymi przeciwdziałania praniu pieniędzy (AML) i finansowaniu terroryzmu (CFT). Dodatkowo wprowadzone zostają odpowiednie wymogi ostrożnościowe w postaci m.in. stałych wymogów kapitałowych (125 tys. EUR np. dla kantoru krypto) czy w wysokości ¼ stałych kosztów pośrednich poniesionych w roku poprzednim. Ustawa miałaby też na celu stopniowe włączenie podmiotów z rynku kryptowalut do systemu regulacji finansowych, zrównując je w pewnych aspektach z bankami i instytucjami finansowymi. Tutaj właśnie pojawia się problem.

REKLAMA

REKLAMA

Na czym więc polega problem z ustawą o rynku kryptoaktywów?

Nierówność, o której mowa, polega na tym, że w ramach polskich przepisów podatkowych przedsiębiorstwa finansowe, takie jak banki i instytucje kredytowe, są wyłączone z obowiązku płacenia minimalnego podatku dochodowego. Natomiast dostawcy usług kryptowalutowych, którzy w praktyce świadczą usługi o podobnym charakterze, nie są obecnie objęci takim wyłączeniem.

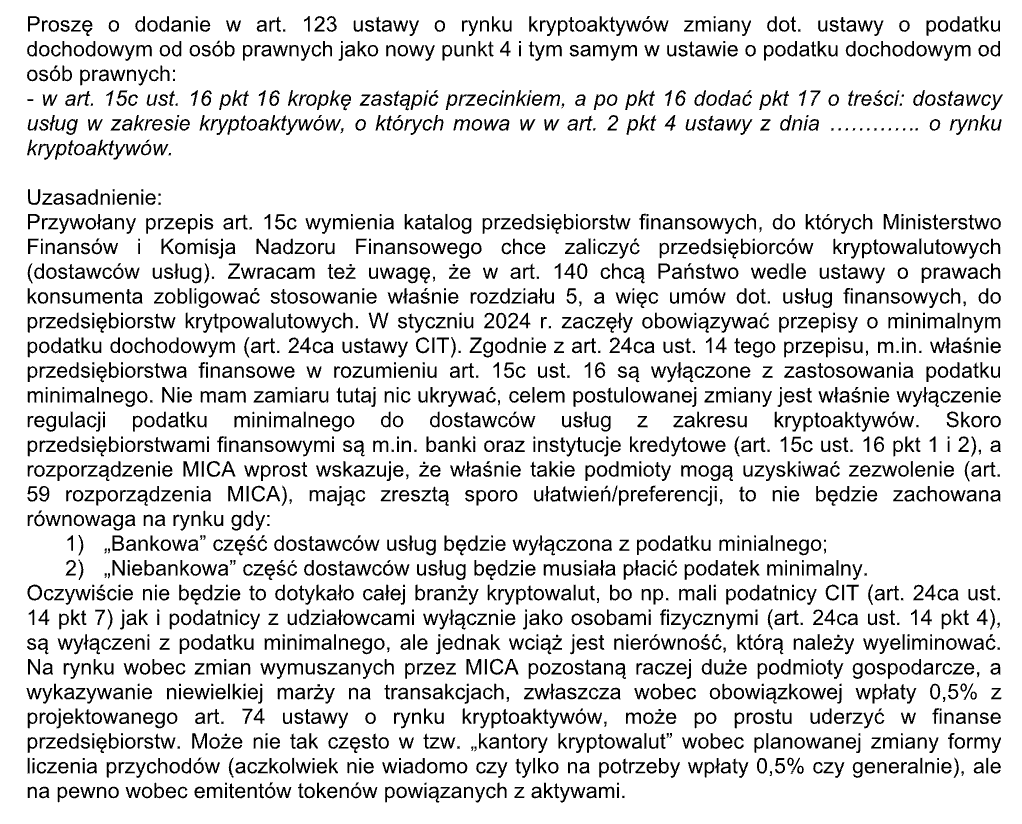

Z tego względu wobec projektu zostało w ostatnim czasie wysunięte stanowisko radcy prawnego, doradcy podatkowego Macieja Grzegorczyka, który prowadzi działalność w ramach Kryptokancelaria.pl. Stanowisko to prezentujemy w poniższej grafice:

Stanowisko radcy prawnego, doradcy podatkowego Macieja Grzegorczyka dotyczące ustawy o kryptoaktywach

Źródło zewnętrzne

Jakie zaproponowano wobec tego rozwiązanie?

Przepis art. 15c ustawy CIT wymienia przedsiębiorstwa finansowe, do których Ministerstwo Finansów oraz Komisja Nadzoru Finansowego chcą zaliczyć również dostawców usług kryptowalutowych. W art. 140 ustawy o rynku kryptoaktywów przewiduje się, że do przedsiębiorstw kryptowalutowych będą stosowane przepisy dotyczące usług finansowych. Przepisy o minimalnym podatku dochodowym (art. 24ca ustawy CIT) weszły w życie w styczniu 2024 r. i wyłączają przedsiębiorstwa finansowe, zgodnie z art. 15c ust. 16, z obowiązku płacenia tego podatku.

Proponowana zmiana ma na celu m.in. objęcie dostawców usług kryptowalutowych tym samym wyłączeniem. Obecnie istnieje nierówność, gdzie banki i instytucje kredytowe (art. 15c ust. 16 pkt 1 i 2) są zwolnione z podatku minimalnego, podczas gdy dostawcy usług kryptowalutowych, którzy również mogą uzyskać zezwolenie zgodnie z Rozporządzeniem MICA, musieliby ten podatek płacić. Ta nierówność może negatywnie wpłynąć na dużych graczy na rynku kryptowalut, szczególnie emitentów tokenów powiązanych z aktywami, którzy działają na niskich marżach. Wdrożenie tej zmiany pomoże zapewnić równe warunki na rynku, zwłaszcza w obliczu nowych regulacji wprowadzanych przez MICA.

REKLAMA

Dlaczego problem podatku minimalnego jest istotny?

Z tego względu, że firmy o niskiej marży na transakcjach będą musiały płacić dodatkową opłatę w wysokości 0,5% zgodnie z projektowaną ustawą o rynku kryptoaktywów. Może to mniej dotknąć tzw. „kantory kryptowalut”, ale na pewno uderzy w emitentów tokenów powiązanych z aktywami. Oznacza to, że będą oni musieli najprawdopodobniej przerzucić ten koszt na swoich klientów, a przez to przestaną oferować konkurencyjne stawki. Tutaj nawet nie chodzi o konkurencyjność, a po prostu stracą swoich klientów. Nie wszystkie firmy z branży kryptowalut będą dotknięte podatkiem minimalnym. Na przykład mali podatnicy CIT oraz firmy, w których udziałowcami są wyłącznie osoby fizyczne, są z tego podatku wyłączeni. Jednak problem nierówności pozostaje, ponieważ duże firmy, które przetrwają zmiany wprowadzane przez MiCA, mogą być poważnie obciążone finansowo. Pozostaje nam jednak na ten moment czekać na ostateczną wersję Ustawy i informację, czy przyjęto w jakimkolwiek stopniu zaproponowane powyżej stanowisko.

Maciej Grzegorczyk, Przemysław Babiec

kryptokancelaria.pl

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA