Nowy wzór uproszczonej deklaracji akcyzowej AKC-U/S od 1 stycznia 2020 r.

REKLAMA

REKLAMA

Zmiany w deklaracji uproszczonej AKC-U/S

Nowy wzór deklaracji AKC-U/S wprowadza rozporządzenie Ministra Finansów, Inwestycji i Rozwoju z 5 listopada 2019 r. zmieniające rozporządzenie w sprawie wzorów deklaracji uproszczonej dla podatku akcyzowego od nabycia wewnątrzwspólnotowego (Dziennik Ustaw rok 2019 poz. 2320), które wejdzie w życie 1 stycznia 2020 r.

REKLAMA

REKLAMA

Celem tej zmiany, jak wyjaśnia resort finansów, jest wyeliminowanie nieprawidłowości w opodatkowaniu akcyzą samochodów osobowych m.in. w zakresie zaniżania wartości sprowadzanego samochodu osobowego wskutek podawania w deklaracji akcyzowej nieprawdziwego roku jego produkcji oraz możliwości zarejestrowania w takiej sytuacji samochodu na podstawie uzyskanego z portalu PUESC dokumentu potwierdzającego zapłatę akcyzy, który aktualnie nie zawiera informacji o roku produkcji samochodu osobowego.

Z uwagi na fakt, że we wzorze dokumentu potwierdzającego zapłatę akcyzy na terytorium kraju od samochodu osobowego nabytego wewnątrzwspólnotowo dodano kolumnę wskazującą na wysokość zapłaconej akcyzy zaistniała konieczność uszczegółowienia wzoru deklaracji uproszczonej dla podatku akcyzowego od nabycia wewnątrzwspólnotowego samochodów osobowych (AKC-U/S), np. w celu wyodrębnienia przypadków w których samochód osobowy posiada kilku współwłaścicieli, którzy złożyli odrębne deklaracje podatkowe odnośnie tego samego samochodu i dokonali odrębnych wpłat akcyzy.

W związku z powyższym, nowy wzór deklaracji AKC-U/S, określony niniejszym rozporządzeniem, wprowadza pole 7a, zawierające następujące statusy podatnika:

REKLAMA

1) współwłaściciel,

2) podmiot, o którym mowa w art. 109 ust. 3a ustawy, tj. podmiot dokonujący wewnątrzwspólnotowego nabycia samochodów osobowych, prowadzący sprzedaż nowych samochodów osobowych na rzecz wyspecjalizowanych salonów sprzedaży, posiadający z nimi długoterminowe umowy,

3) inny - m.in. osoby fizyczne będące jedynym właścicielem pojazdu.

W ramach jednej deklaracji możliwe będzie wskazanie tylko jednego statusu podatnika, który będzie odnosił się do wszystkich zadeklarowanych w niej pojazdów.

W przypadku wyboru statusu nr 2 tj. podmiot, o którym mowa w art. 109 ust. 3a ustawy jak również statusu nr. 3 tj. inny, możliwe będzie przeprowadzenie w systemie ZEFIR 2, przed wystawieniem potwierdzenia zapłaty akcyzy, systemowej weryfikacji, czy zadeklarowana kwota podatku została zapłacona i jaka jest całkowita kwota podatku akcyzowego dla samochodu osobowego o wskazanym nr VIN. Natomiast, wskazanie przez podatnika statusu nr 1 tj. współwłaściciel stanowić będzie informację, dla potrzeb wydania dokumentu potwierdzającego zapłatę akcyzy, że deklarowany samochód osobowy stanowi przedmiot współwłasności, dodatkowo pozyskana zostanie także wiedza o liczbie pozostałych współwłaścicieli w dodanym polu 21n, 26n, 31n i 36n. Obecnie bowiem, w przypadku nabycia wewnątrzwspólnotowego samochodu osobowego we współwłasności, podatek akcyzowy może być wykazywany przez współwłaścicieli w odrębnych deklaracjach. Pozyskanie informacji o statusie i liczbie pozostałych współwłaścicieli winno przyczynić się do usprawnienia procesu weryfikacji.

Ponadto, w części D „Obliczenie wysokości podatku akcyzowego od samochodów osobowych” dodano:

- pole rodzaj nadwozia jako kolejny parametr mający wpływ na weryfikację wartości pojazdu;

- pole zawierające informację o dowodzie własności pojazdu. W konsekwencji w przypadku nabycia pojazdu na fakturę w deklaracji wykazywany będzie jej numer, co pozwoli na automatyczną weryfikację kwot zadeklarowanych w AKC-U/S oraz JPK_VAT przez podatników, którzy zakupili pojazdy w ramach wewnątrzwspólnotowego nabycia towarów;

- pole tytuł zwolnienia, gdzie w przypadku samochodów osobowych zwolnionych będzie możliwość wyboru tytułu zwolnienia z następującego katalogu: mienie przesiedlenia, samochód elektryczny lub napędzany wodorem, samochód specjalistyczny, samochód hybrydowy typu plug-in, pozostałe (dla samochodów osobowych zwolnionych z innego tytułu).

Polecamy: PODATKI 2020 – Komplet

Uszczegółowione zostało także pole „sposób napędu” tak by podatnik miał możliwość zaznaczenia napędu hybrydowego i wodorowego. Przy czym ze względu na fakt, iż zwolnieniem objęte są jedynie pojazdy z napędem hybrydowym typu plug-in wprowadzono rozróżnienie pozwalające dokładnie wskazać typ napędu hybrydowego (tj. typu plug-in albo innego niż typu plug-in). Dodano też stosowne przypisy objaśniające. Zmiana ta, zdaniem resortu finansów, uporządkuje dane istotne dla weryfikacji wartości pojazdu np. jeżeli podatnik w polu „Tytuł zwolnienia” zaznaczy „samochód hybrydowy” to w polu „Sposób napędu” powinien zaznaczyć „hybrydowy typu plug-in”.

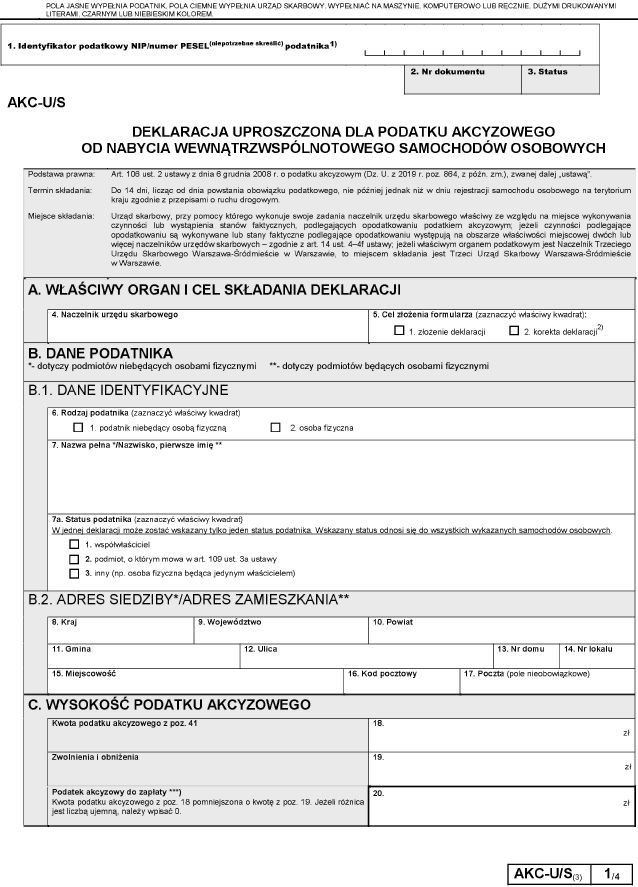

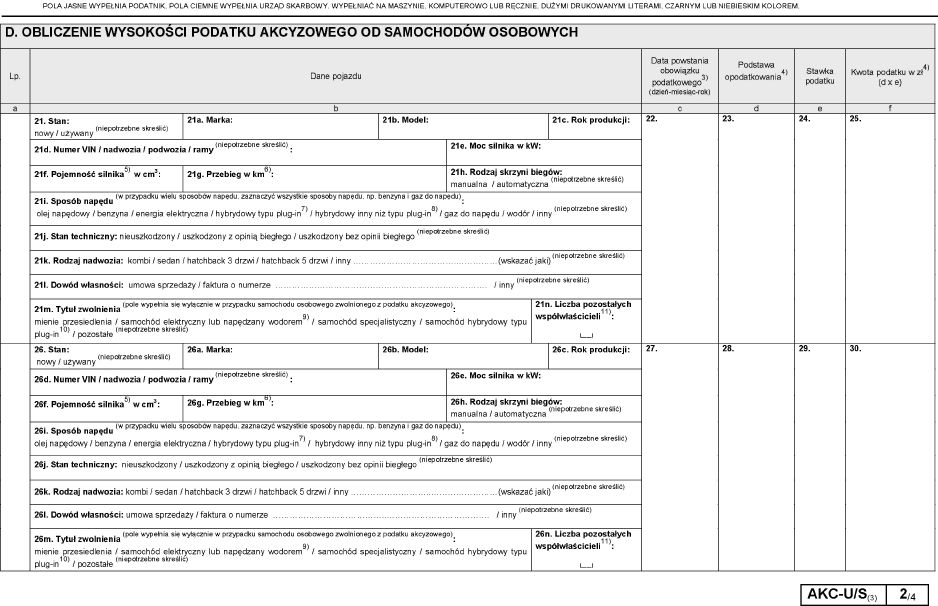

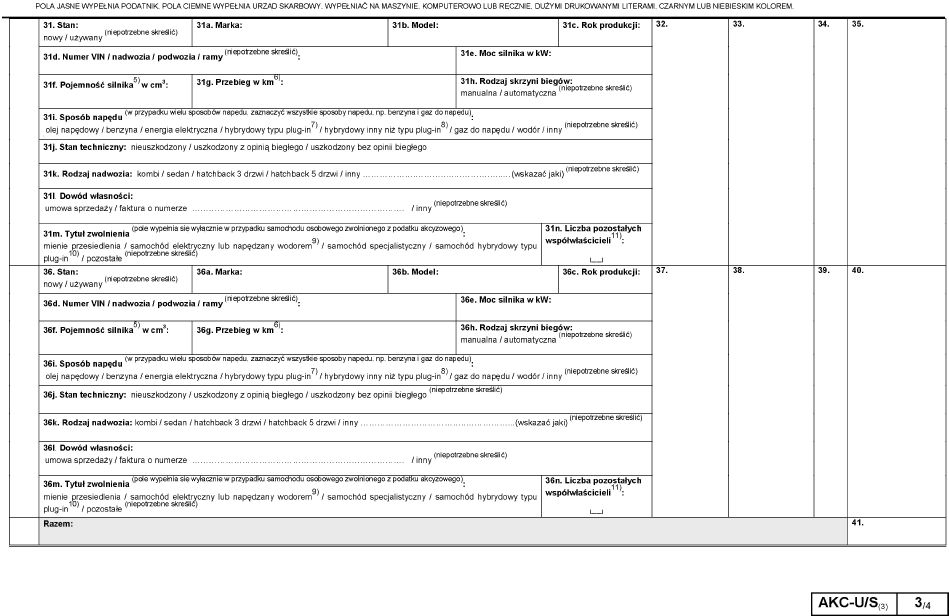

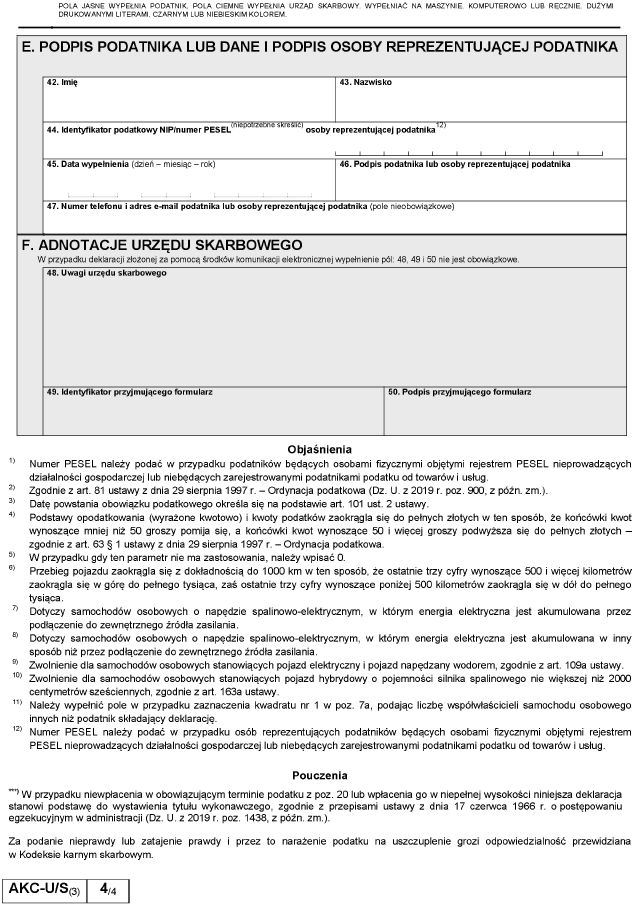

Wzór deklaracji AKC-U/S(3)

Wzór deklaracji uproszczonej dla podatku akcyzowego od nabycia wewnątrzwspólnotowego - AKC-U/S(3), określony rozporządzeniem z 5 listopada 2019 r., który będzie obowiązywał od 1 stycznia 2020 r.

Zobacz: Formularze podatkowe

Podstawa prawna:

- rozporządzenie Ministra Finansów, Inwestycji i Rozwoju z 5 listopada 2019 r. zmieniające rozporządzenie w sprawie wzorów deklaracji uproszczonej dla podatku akcyzowego od nabycia wewnątrzwspólnotowego (Dziennik Ustaw rok 2019 poz. 2320).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA