Zakup za granicą samochodów przeznaczonych do sprzedaży w Polsce - rozliczenie VAT i akcyzy

REKLAMA

REKLAMA

Jeśli podatnik kupi samochód od innego podatnika, który nie korzysta ze zwolnienia z VAT, z kraju UE, ma obowiązek rozliczyć WNT w deklaracji VAT-7 oraz informacji podsumowującej. Składa też informację VAT-23, jeżeli środek transportu ma być zarejestrowany przez niego na terytorium kraju, i płaci VAT w terminie 14 dni od dnia powstania obowiązku podatkowego. Do informacji dołącza się kopię faktury potwierdzającej nabycie środka transportu. Sprzedaż takiego samochodu nie może być opodatkowana od marży i nie podlega opodatkowaniu PCC. Gdy podatnik nie rozlicza WNT od zakupu samochodu, jego sprzedaż w kraju może być opodatkowana od marży, ale również nie podlega PCC. W obu przypadkach będzie natomiast istniał obowiązek zapłaty akcyzy. Szczegóły w dalszej części artykułu.

REKLAMA

REKLAMA

WNT, czy nie?

Sposób rozliczenia zależy od tego, czy nabycie samochodów w UE można zaklasyfikować jako WNT, czy nie. Jak wynika z art. 9 ustawy o VAT, polski podatnik rozlicza WNT, gdy dokonujący dostawy towarów również jest podatnikiem.

Status nabywcy i dostawcy nie ma znaczenia, jeżeli przedmiotem nabycia są nowe środki transportu. W takiej sytuacji kupujący zawsze rozlicza WNT.

REKLAMA

Polecamy: Praktyczny leksykon VAT 2016

Polski podatnik nie rozliczy WNT, mimo że i on, i dostawca są podatnikami VAT, gdy (art. 10 ustawy):

• korzysta ze zwolnienia z VAT, a całkowita wartość wewnątrzwspólnotowego nabycia towarów na terytorium kraju nie przekroczyła u niego w trakcie roku podatkowego i w poprzednim roku kwoty 50 000 zł, chyba że przedmiotem dostawy są nowe środki transportu lub wybrał opcję opodatkowania WNT,

• dostawca korzysta ze zwolnienia albo dostawa korzystała u niego ze zwolnienia,

• dostawa była opodatkowana od marży.

W takim przypadku zakup nie jest w ogóle rozliczany w VAT.

Jeżeli polski podatnik musi rozliczyć WNT, to w przypadku gdy będzie rejestrował samochód, jest również obowiązany, bez wezwania naczelnika urzędu skarbowego, do obliczania i wpłacania podatku od WNT, w terminie 14 dni od dnia powstania obowiązku podatkowego, na rachunek urzędu skarbowego. Obowiązek podatkowy powstaje z chwilą wystawienia faktury, ale nie później niż 15 dnia następującego po miesiącu, w którym dokonano dostawy. W przypadku wewnątrzwspólnotowego nabycia nowych środków transportu obowiązek podatkowy powstaje z chwilą otrzymania tych towarów, nie później jednak niż z chwilą wystawienia faktury przez podatnika podatku od wartości dodanej. Nabywca, gdy płaci wcześniej VAT, musi również złożyć VAT-23.

Nabywca samochodu z UE, który można zaliczyć do nowych środków transportu, zawsze jest zobowiązany rozliczyć WNT.

Do przeliczenia kursu walut na złote należy przyjąć kurs z ostatniego dnia roboczego poprzedzającego dzień powstania obowiązku podatkowego.

Wcześniejsza zapłata VAT nie zwalnia podatnika z obowiązku rozliczenia WNT i późniejszej dostawy w deklaracji. Nabywcy samochodów, którzy rozliczają WNT, mogą odliczyć VAT należny na zasadach wskazanych w art. 86a ustawy. Przysługuje im prawo do odliczenia 100% bez obowiązku prowadzenia ewidencji i składania VAT-26, jeżeli sprzedaż samochodów jest przedmiotem działalności, a samochód jest przeznaczony wyłącznie do odsprzedaży (art. 86a ust. 5 ustawy). Trzeba pamiętać, że zdaniem organów podatkowych (patrz m.in. pismo Dyrektora Izby Skarbowej w Łodzi z 17 marca 2016 r., sygn. IPTPP3/4512-548/15-4/MJ):

Sam fakt prowadzenia działalności gospodarczej w zakresie handlu samochodami lub wynajmu tych samochodów na podstawie umowy najmu, dzierżawy, leasingu lub innych umów o podobnym charakterze, nie jest wystarczającą przesłanką, pozwalającą na odliczenie pełnej kwoty podatku naliczonego z tytułu nabycia ww. samochodów i pojazdów. Do nabycia takiego uprawnienia konieczne jest równoczesne przeznaczenie danego, konkretnego samochodu do odprzedaży albo do najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze.

Użycie wyrazu „wyłącznie” wskazuje, że zwolnienie z obowiązku prowadzenia ewidencji nie obejmuje sytuacji, gdy pojazdy są wykorzystywane – choćby przejściowo – do innych celów (np. jazda próbna, użytek służbowy podatnika, itp.). (...) W sytuacji zatem, gdy podatnik przeznacza samochód także do innych celów, wykluczając przy tym, poprzez wprowadzenie w przedsiębiorstwie zasad jego używania możliwość wykorzystywania tego pojazdu w celach prywatnych, ma prawo do odliczenia pełnej kwoty podatku, jednakże pod warunkiem prowadzenia ewidencji przebiegu pojazdu. W tej sytuacji nie można bowiem uznać, że pojazd jest przeznaczony wyłącznie do oddania w odpłatne używanie na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze.

Jeśli podatnik nie spełni warunków do odliczenia 100% VAT, może odliczyć 50% VAT. Jeżeli odliczy 50% VAT od nabycia samochodu, po jego sprzedaży, gdy nie minie okres korekty, będzie mógł odzyskać część nieodliczonego VAT na zasadach wskazanych w art. 90b ustawy o VAT. Odliczenia VAT może dokonać w rozliczeniu za miesiąc, w którym powstał obowiązek z tytułu WNT, lub w dwóch następnych miesiącach. Jednak dodatkowym warunkiem odliczenia VAT przez podatnika rozliczającego WNT jest (art. 86 ust. 10b ustawy):

• otrzymanie faktury dokumentującej dostawę towarów stanowiącą u niego wewnątrzwspólnotowe nabycie towarów – w terminie trzech miesięcy od upływu miesiąca, w którym w odniesieniu do nabytych towarów powstał obowiązek podatkowy,

• uwzględnienie kwoty podatku należnego z tytułu wewnątrzwspólnotowego nabycia towarów w deklaracji podatkowej, w której jest obowiązany rozliczyć ten podatek.

Polski podatnik prowadzący komis kupił w Niemczech trzy samochody od podatnika VAT, który 21 kwietnia wystawił fakturę na łączną kwotę 12 000 euro. Dostawca nie zastosował do sprzedaży zwolnienia ani procedury marży, dlatego polski podatnik musi rozliczyć WNT. Polski podatnik będzie rejestrował samochody w Polsce. Dlatego musi:

• do 5 maja wpłacić należny VAT w wysokości 11 929 zł (załóżmy, że kurs euro z 20 kwietnia wyniósł 4,322 zł, dlatego podstawa opodatkowania obliczona jako iloczyn kwoty 12 000 euro i 4,322 wyniosła 51 864 zł, a VAT – 11 929 zł);

• złożyć VAT-23,

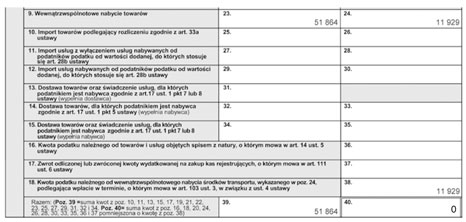

• rozliczyć WNT w deklaracji VAT-7 za kwiecień w następujący sposób:

Fragment deklaracji VAT-7

Jeśli podatnik spełnia warunki do odliczenia 100% VAT, to kwota 11 929 zł stanowi jednocześnie VAT naliczony, który może zostać odliczony w deklaracji za kwiecień.

Sposób rozliczenia sprzedaży samochodów sprowadzanych z UE zależy od tego, czy podatnik miał obowiązek rozliczenia WNT, czy nie. Jak wynika z art. 120 ust. 10 ustawy, podatnik może rozliczać VAT od marży, gdy towar był kupiony za granicą od:

• podatników podatku od wartości dodanej, jeżeli dostawa tych towarów była zwolniona od podatku na zasadach odpowiadających regulacjom zawartym w art. 43 ust. 1 pkt 2 lub art. 113,

• podatników podatku od wartości dodanej, jeżeli dostawa tych towarów była opodatkowana podatkiem od wartości dodanej od marży, a nabywca posiada dokumenty jednoznacznie potwierdzające nabycie towarów na tych zasadach,

• osoby fizycznej, osoby prawnej lub jednostki organizacyjnej niemającej osobowości prawnej, niebędącej podatnikiem podatku od wartości dodanej.

Są to przypadki, gdy polski podatnik nie rozlicza VAT od WNT. Dlatego należy stwierdzić, że gdy podatnik VAT:

• był zobowiązany do rozliczenia WNT, to nie może ustalać VAT od marży przy sprzedaży samochodu (podstawą opodatkowania jest kwota należna od kupującego pomniejszona o VAT),

• nie był zobowiązany do rozliczenia WNT, to może ustalać VAT od marży przy sprzedaży samochodu (podstawą opodatkowania marża pomniejszona o VAT).

Jeżeli sprzedaż samochodu podlega opodatkowaniu od marży lub jest opodatkowana na zasadach ogólnych, to w obu przypadkach transakcja nie podlega PCC.

Akcyza od samochodów

Od samochodów osobowych sprowadzanych do Polski, które nie były w kraju zarejestrowane, istnieje natomiast obowiązek zapłaty akcyzy (art. 100 ustawy o podatku akcyzowym).

O tym, kiedy samochód podlega akcyzie, pisaliśmy w numerze 4/2016 BV w artykule „Jaka klasyfikacja decyduje o uznaniu, że samochód podlega opodatkowaniu akcyzą – komunikat MF”.

Obowiązek podatkowy z tytułu wewnątrzwspólnotowego nabycia samochodu osobowego niezarejestrowanego wcześniej na terytorium kraju zgodnie z przepisami o ruchu drogowym powstaje z dniem:

1) przemieszczenia samochodu osobowego z terytorium państwa członkowskiego na terytorium kraju – jeżeli nabycie prawa do rozporządzania samochodem osobowym jak właściciel nastąpiło przed przemieszczeniem samochodu na terytorium kraju,

2) nabycia prawa do rozporządzania samochodem osobowym jak właściciel – jeżeli nabycie prawa do rozporządzania samochodem osobowym jak właściciel nastąpiło po przemieszczeniu samochodu osobowego na terytorium kraju,

3) złożenia wniosku o rejestrację samochodu osobowego na terytorium kraju zgodnie z przepisami o ruchu drogowym – jeżeli podmiot występujący z wnioskiem o rejestrację na terytorium kraju nabytego wewnątrzwspólnotowo samochodu osobowego nie jest jego właścicielem.

Akcyzę wpłacamy na rachunek izby celnej w terminie 30 dni, licząc od dnia powstania obowiązku podatkowego, nie później jednak niż w dniu rejestracji samochodu osobowego na terytorium kraju zgodnie z przepisami o ruchu drogowym. Oprócz tego składamy deklarację AKC-U.

Stawka akcyzy jest uzależniona od pojemności silnika i wynosi:

• 18,6% podstawy opodatkowania – dla samochodów osobowych o pojemności silnika powyżej 2000 centymetrów sześciennych,

• 3,1% podstawy opodatkowania – dla pozostałych samochodów osobowych.

W przypadku WNT podstawą opodatkowania jest kwota, jaką podatnik był obowiązany zapłacić za samochód osobowy.

Szczegółowo na temat zapłaty akcyzy od sprowadzanych samochodów pisaliśmy w numerze 2/2016 BV w artykule „Jak rozliczyć akcyzę z tytułu zakupu za granicą samochodu osobowego – wyjaśnienia MF”.

Podstawa prawna:

• art. 9, art. 10, art. 31a, art. 86 ust. 10, 10b, art. 103 ust. 4, art. 120 ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2015 r. poz. 1649

• art. 2 ustawy z 9 września 2000 r. o podatku od czynności cywilnoprawnych – j.t. Dz.U. z 2016 r. poz. 223

• art. 100–107 i 109 ustawy z 6 grudnia 2008 r. o podatku akcyzowym – j.t. Dz.U. z 2014 r. poz. 752; ost.zm. Dz.U. z 2015 r. poz. 1932

Joanna Dmowska, ekspert w zakresie VAT

REKLAMA

REKLAMA