Nowa ulga B+R od 2018 r. nie dla start-upów

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Pierwsze straciły na skutek poprawki dodanej na ostatnim etapie prac w Sejmie. Drugie, mimo działalności badawczo-rozwojowej, będą musiały pilnować ograniczeń w zaliczaniu do kosztów podatkowych wydatków na usługi niematerialne.

Zdaniem ekspertów zawiodła koordynacja działań dwóch resortów: Ministerstwa Nauki i Szkolnictwa Wyższego (które odpowiadało za zmiany w uldze B+R) oraz Ministerstwa Finansów (odpowiadającego za nowelizację ustawy o CIT).

Nie dla start-upów

Skierowany przez rząd do Sejmu projekt zmiany niektórych ustaw w celu poprawy otoczenia prawnego działalności innowacyjnej zakładał zwiększenie ulgi B+R. I faktycznie taki byłby efekt tej nowelizacji, gdyby na ostatniej prostej w Sejmie nie dodano zmiany w art. 18d ust. 1 ustawy o CIT (w projekcie przyjętym przez rząd jej nie było).

REKLAMA

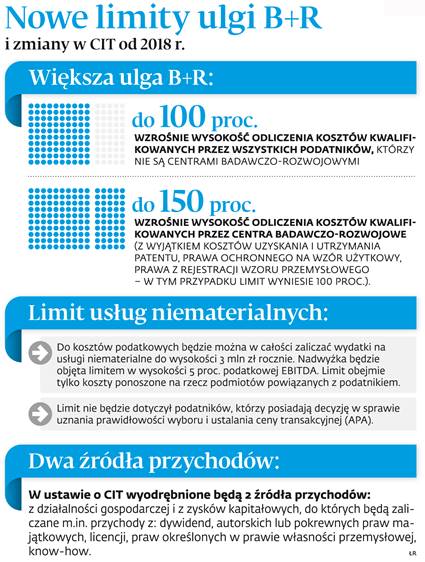

Zgodnie z tym przepisem podatnik, który uzyskuje przychody inne niż zyski kapitałowe, będzie miał prawo do ulgi B+R, ale tylko w wysokości nie większej niż dochód z tytułu tych innych przychodów (innych niż zyski kapitałowe).

Z kolei inna uchwalona już przez Sejm nowelizacja (ustaw o PIT, CIT i ryczałcie ewidencjonowanym) wprowadza od 1 stycznia 2018 r. nowe źródło przychodów w CIT – zyski kapitałowe. Będą do nich zaliczane m.in. przychody z autorskich lub pokrewnych praw majątkowych, licencji, know-how i praw określonych w prawie własności przemysłowej.

– W zyskach kapitałowych będziemy więc mieć przychody m.in. z działalności innowacyjnej, związanej np. z rozwijaniem technologii oraz prawami majątkowymi – zwraca uwagę Grzegorz Kuś, starszy menedżer w dziale prawno- podatkowym PwC.

Co zatem wynika z zestawienia obu nowelizacji? – Chodzi o to, że podatnik, który nie uzyskuje żadnego innego przychodu niż zyski kapitałowe, w ogóle nie będzie miał prawa do ulgi B+R – wyjaśnia Grzegorz Kuś.

Jego zdaniem problemy będą więc miały start-upy nastawione na rozwój np. technologii. – Nie skorzystają z ulgi B+R ani w pierwszym okresie swojej działalności, bo wtedy ponoszą wyłącznie koszy, ani później. Jeśli bowiem start-up rozwinie już technologię i ją sprzeda, to zgodnie z nowelizacją CIT taki przychód będzie musiał zaliczyć do zysków kapitałowych. – To oznacza, że wydatków, które poniósł na rozwój technologii, nie będzie mógł odliczyć w ramach ulgi B+R, mimo że mają one charakter badawczo-rozwojowy – tłumaczy Grzegorz Kuś.

Dopiero jeśli start-up uzyska przychody inne niż zyski kapitałowe, nabędzie prawo do ulgi, ale też nie odliczy wszystkich wydatków, a jedynie do wysokości tych innych przychodów.

– Przepis nowelizacji rozszerzającej ulgę B+R nie został więc skonfrontowany z tym, co nowelizacja CIT uznaje za zyski kapitałowe – stwierdza Grzegorz Kuś.

CBR z limitem

Problemy z nowymi przepisami mogą też mieć centra badawczo-rozwojowe. Z jednej strony od 1 stycznia 2018 r. dzięki uldze B+R będą one mogły odliczać w ramach ulgi dodatkowo 150 proc. wydatków kwalifikowanych. W sumie więc odliczą je 2,5-krotnie: raz na ogólnych zasadach, a kolejny raz (150 proc.) w ramach ulgi B+R.

Z drugiej jednak strony z powodu nowelizacji ustawy o CIT będą musiały stosować ograniczenie w zaliczaniu do kosztów podatkowych wydatków na usługi niematerialne nabywane od podmiotów powiązanych. Jeśli bowiem wydatki na usługi niematerialne przekroczą w ciągu roku 3 mln zł, to nadwyżkę będzie można ująć w podatkowych kosztach tylko do wysokości 5 proc. EBITDA.

– Wydaje się, że zbieg obu tych regulacji został przeoczony przez ustawodawcę. Zakładamy bowiem, że zamiarem nie było limitowanie prawa do ulgi B+R – mówi Adam Allen, doradca podatkowy i wspólnik w Thedy & Partners.

Wyjaśnia, że problem będzie dotyczył jedynie kosztów ekspertyz, opinii, usług doradczych oraz usług równorzędnych.

– Koszty tego typu usług są odliczane w ramach ulgi B+R. Jeśli będą nabywane od podmiotów powiązanych, będą podlegać limitowi przewidzianemu dla usług niematerialnych – wskazuje Katarzyna Charchut, radca prawny w Thedy & Partners.

Polecamy: Pakiet żółtych książek - Podatki 2018

Niekonsekwencję ustawodawcy wytyka także Honorata Ścisłowicz, doradca podatkowy i starszy menedżer w EY. – Z jednej strony zakłada on ograniczenie w zaliczaniu do kosztów usług niematerialnych nabywanych od podmiotów powiązanych, a z drugiej poprzez ulgę B+R zachęca pewien typ podmiotów – centra badawczo-rozwojowe – do odliczenia takich właśnie nabyć.

Zdaniem specjalistów najlepiej byłoby, aby ustawodawca usunął sprzeczności między nowelizacjami, uchwalając nowelizację do nowelizacji. Ewentualnie Ministerstwo Finansów powinno wydać interpretację ogólną wyjaśniającą, jak należy rozumieć uchwalone przepisy.

Obie nowelizacje czekają już tylko na podpis prezydenta. Mają zacząć obowiązywać od 1 stycznia 2018 r. ⒸⓅ

Łukasz Zalewski

REKLAMA

REKLAMA