Opłata paliwowa - co warto wiedzieć?

REKLAMA

REKLAMA

Opłata paliwowa. Jakie są stawki opłaty paliwowej obowiązujące w 2021 r.? Kto podlega opłacie paliwowej? Kiedy powstaje obowiązek zapłaty? Gdzie wpłacać opłatę? Jak złożyć informację w sprawie opłaty paliwowej?

Opłata paliwowa 2021

Zacznijmy o tego, że obecnie obowiązujące stawki opłaty paliwowej zostały ogłoszone w art. 22 ustawy z dnia 7 października 2020 r. o zmianie niektórych ustaw w celu przeciwdziałania społeczno-gospodarczym skutkom COVID-19 (Dz.U. z 2020 r. poz. 1747).

REKLAMA

REKLAMA

W świetle przepisów tej ustawy stawka opłaty paliwowej w 2021 r. wynosi:

- 165,14 zł za 1000 l benzyny silnikowe, o kodach: CN 2710 12 45 lub CN 2710 12 49 oraz wyroby powstałe ze zmieszania tych benzyn z biokomponentami;

- 338,53 zł za 1000 l olej napędowy, o kodzie CN 2710 19 43 lub CN 2710 20 11, wyroby powstałe ze zmieszania tych olejów z biokomponentami oraz biokomponenty stanowiące samoistne paliwa;

REKLAMA

- 198,25 zł za 1000 kg gaz ziemny (mokry) i pozostałe węglowodory gazowe oraz gazowe węglowodory alifatyczne skroplone i w stanie gazowym, przeznaczone do napędu silników spalinowych, o kodach: CN 2711 i CN 2901 oraz wyroby inne niż określone w pkt 1–3, przeznaczone do użycia, oferowane na sprzedaż lub używane za 1000 kg do napędu silników spalinowych, bez względu na kod CN.

Zobacz: Opłata paliwowa 2024 - ile wynosi?

Dla porównania, w 2020 r. stawka opłaty paliwowej, określona obwieszczeniem Ministra Infrastruktury i Budownictwa z dnia 25 lutego 2020 r. zmieniające obwieszczenie w sprawie wysokości stawki opłaty paliwowej na rok 2020 (M.P. poz. 211), wynosiła:

- 155,49 zł za 1000 l benzyn silnikowych oraz wyrobów powstałych ze zmieszania tych benzyn z biokomponentami, o których mowa w art. 37h ust. 4 pkt 1 ustawy o autostradach płatnych oraz o Krajowym Funduszu Drogowym (j.t. Dz.U. z 2017 r., poz. 1057 ze zm.);

- 323,34 zł za 1000 l olejów napędowych, wyrobów powstałych ze zmieszania tych olejów z biokomponentami oraz biokomponentów stanowiących samoistne paliwa, o których mowa w art. 37h ust. 4 pkt 2 i 3 ustawy;

- 183,55 zł za 1000 kg gazów i innych wyrobów, o których mowa w art. 37h ust. 4 pkt 4 i 5 ustawy.

Co podlega opłacie paliwowej?

Opłacie paliwowej, zgodnie z ustawą o autostradach płatnych oraz o Krajowym Funduszu Drogowym (dalej także "ustawa"), podlega wprowadzanie na rynek krajowy paliw silnikowych oraz gazu, wykorzystywanych do napędu silników spalinowych.

Przy czym, przez wprowadzenie na rynek krajowy paliw silnikowych oraz gazu należy rozumieć czynności podlegające opodatkowaniu podatkiem akcyzowym, których przedmiotem są te paliwa silnikowe oraz gaz.

Biokomponentami są biokomponenty w rozumieniu przepisów ustawy z dnia 25 sierpnia 2006 r. o biokomponentach i biopaliwach ciekłych (Dz. U. z 2020 r. poz. 1233 i 1565).

Natomiast paliwami silnikowymi lub gazem są następujące produkty:

1) benzyny silnikowe o kodach: CN 2710 12 45 lub CN 2710 12 49 oraz wyroby powstałe ze zmieszania tych benzyn z biokomponentami, spełniające wymagania jakościowe określone w odrębnych przepisach;

2) oleje napędowe o kodzie CN 2710 19 43 lub CN 2710 20 11 oraz wyroby powstałe ze zmieszania tych olejów z biokomponentami, spełniające wymagania jakościowe określone w odrębnych przepisach;

3) biokomponenty stanowiące samoistne paliwa, spełniające wymagania jakościowe określone w odrębnych przepisach, przeznaczone do napędu silników spalinowych, bez względu na kod CN;

4) gaz ziemny (mokry) i pozostałe węglowodory gazowe oraz gazowe węglowodory alifatyczne skroplone i w stanie gazowym, przeznaczone do napędu silników spalinowych, o kodach: CN 2711 i CN 2901;

5) wyroby inne niż określone w pkt 1–4, przeznaczone do użycia, oferowane na sprzedaż lub używane do napędu silników spalinowych, bez względu na kod CN.

Kto płaci opłatę paliwową?

Obowiązek zapłaty opłaty paliwowej od paliw silnikowych oraz gazu ciąży na następujących podmiotach, tj.:

1) producencie paliw silnikowych lub gazu albo

2) importerze paliw silnikowych lub gazu, albo

3) podmiocie dokonującym nabycia wewnątrzwspólnotowego w rozumieniu przepisów o podatku akcyzowym paliw silnikowych lub gazu, albo

4) innym podmiocie podlegającym na podstawie przepisów o podatku akcyzowym obowiązkowi podatkowemu w zakresie podatku akcyzowego od paliw silnikowych lub gazu.

Opłata paliwowa - kiedy powstaje obowiązek zapłaty?

Obowiązek zapłaty opłaty paliwowej powstaje z dniem powstania zobowiązania podatkowego w podatku akcyzowym od paliw silnikowych oraz gazu.

Opłata paliwowa podlega zabezpieczeniu zabezpieczeniem akcyzowym na zasadach określonych w ustawie z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz. U. z 2020 r. poz. 722 i 1747), w celu zagwarantowania wykonania powstałego albo mogącego powstać obowiązku jej zapłaty.

Co istotne, w przypadku poddania danej ilości paliwa silnikowego, od której zapłacono opłatę paliwową, dalszym procesom, w wyniku których nastąpiło zwiększenie ilości tego paliwa, opłacie paliwowej podlega uzyskana nadwyżka tego paliwa.

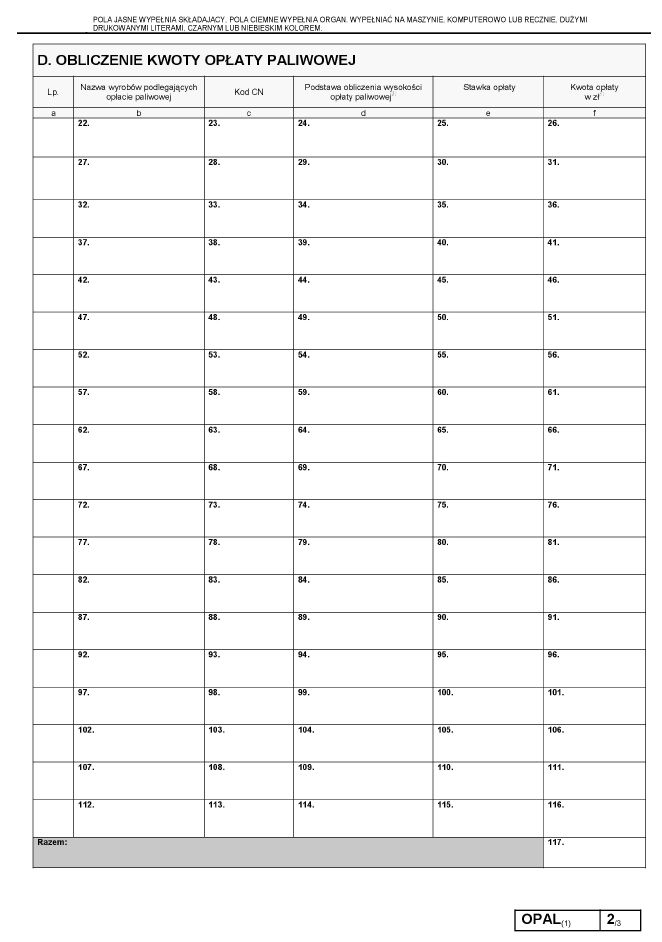

Jak obliczać opłatę paliwową?

Podstawą obliczenia wysokości opłaty paliwowej jest ilość paliw silnikowych lub gazu od jakich podmioty są obowiązane zapłacić podatek akcyzowy.

Przy czym, opłata paliwowa nie zwiększa podstawy opodatkowania podatkiem akcyzowym z tytułu importu wyrobów akcyzowych.

Opłata paliwowa do urzędu - jakiego?

Organami właściwymi w sprawie opłaty paliwowej są naczelnicy urzędów skarbowych, naczelnicy urzędów celno-skarbowych oraz dyrektorzy izb administracji skarbowej.

Organami właściwymi miejscowo w sprawach opłaty paliwowej są odpowiednio:

1) naczelnik urzędu skarbowego właściwy miejscowo w sprawach podatku akcyzowego oraz dyrektor izby administracji skarbowej właściwy dla tego naczelnika – w przypadkach, w których obowiązanymi do zapłaty opłaty paliwowej są podmioty, o których mowa w art. 37j ust. 1 pkt 1 i 3, oraz podmiot, o którym mowa w art. 37j ust. 1 pkt 4 – jeżeli podlega on na podstawie przepisów o podatku akcyzowym obowiązkowi podatkowemu w zakresie podatku akcyzowego od paliw silnikowych lub gazu z innego tytułu niż import;

2) naczelnik urzędu celno-skarbowego właściwy ze względu na miejsce powstania długu celnego oraz dyrektor izby administracji skarbowej właściwy dla tego naczelnika – w przypadkach, w których obowiązanym do zapłaty opłaty paliwowej jest podmiot, o którym mowa w art. 37j ust. 1 pkt 2, oraz podmiot, o którym mowa w art. 37j ust. 1 pkt 4 – jeżeli podlega on na podstawie przepisów o podatku akcyzowym obowiązkowi podatkowemu w zakresie podatku akcyzowego od paliw silnikowych lub gazu z tytułu importu.

Opłata paliwowa - kiedy płacić?

Podmioty są obowiązane składać informację o opłacie paliwowej odpowiednio właściwemu naczelnikowi urzędu skarbowego albo naczelnikowi urzędu celno-skarbowego oraz obliczać i wpłacać opłatę paliwową w terminie:

1) do 25. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek zapłaty – w przypadku podmiotów, o których mowa w art. 37j ust. 1 pkt 1 i 3, oraz podmiotu, o którym mowa w art. 37j ust. 1 pkt 4 – jeżeli podlega on na podstawie przepisów o podatku akcyzowym obowiązkowi podatkowemu w zakresie podatku akcyzowego od paliw silnikowych lub gazu z innego tytułu niż import,

2) określonym dla należności celnych – w przypadku podmiotu, o którym mowa w art. 37j ust. 1 pkt 2, oraz podmiotu, o którym mowa w art. 37j ust. 1 pkt 4 – jeżeli podlega on na podstawie przepisów o podatku akcyzowym obowiązkowi podatkowemu w zakresie podatku akcyzowego od paliw silnikowych lub gazu z tytułu importu

– na wyodrębniony rachunek bankowy urzędu skarbowego właściwego dla dokonywania wpłat kwot z tytułu zapłaty podatku akcyzowego.

W razie powstania nadpłaty w opłacie paliwowej zwrotu tej nadpłaty dokonuje się ze środków należnych Krajowemu Funduszowi Drogowemu i Funduszowi Kolejowemu w proporcji ustalonej zgodnie z art. 37i ust. 1 ustawy.

Obowiązek zapłaty opłaty paliwowej przedawnia się z upływem 5 lat, licząc od końca roku kalendarzowego, w którym zapłata powinna nastąpić.

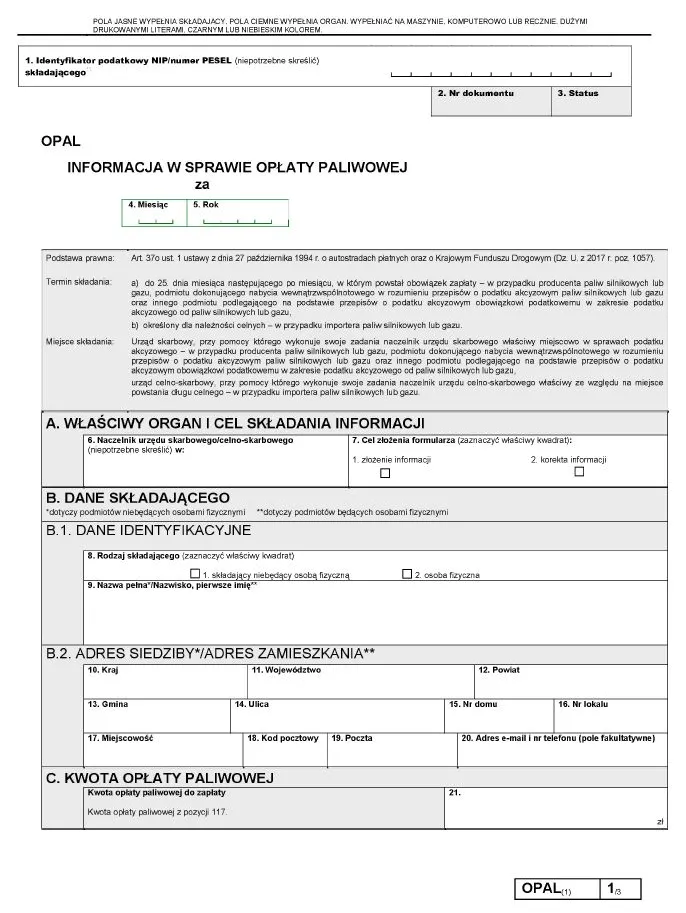

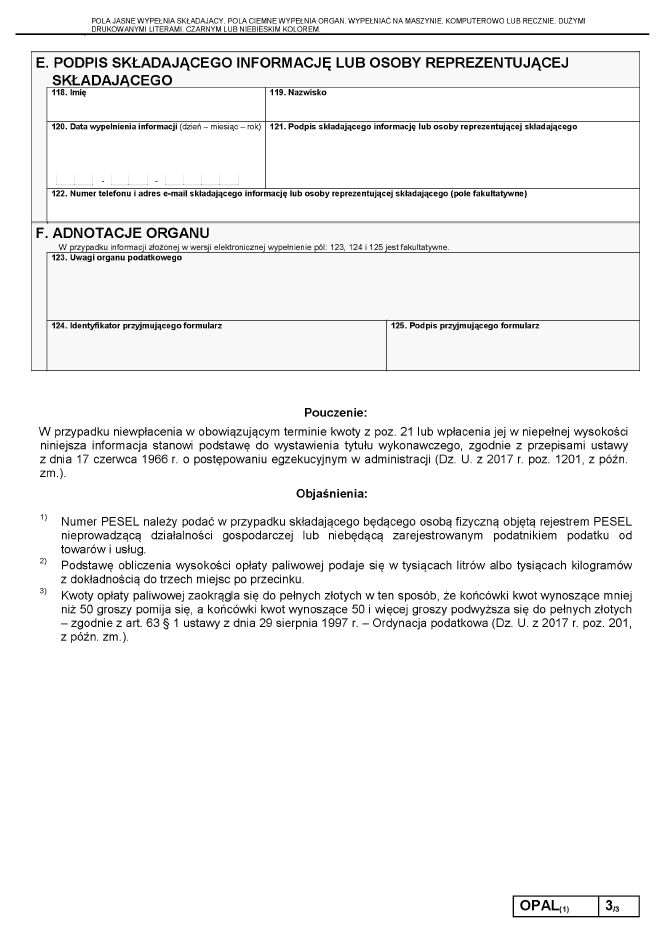

OPAL - wzór informacji w sprawie opłaty paliwowej

Aktualnie obowiązujący wzór informacji w sprawie opłaty paliwowej (OPAL) określa rozporządzenie Ministra Infrastruktury i Budownictwa z dnia 16 sierpnia 2017 r. w sprawie określenia wzoru informacji w sprawie opłaty paliwowej.

WZÓR – OPAL

Zobacz wzór: OPAL (1) Informacja w sprawie opłaty paliwowej

Opłata paliwowa - jak wysłać informację OPAL?

Informację OPAL można wypełnić i przesłać listownie do urzędu skarbowego lub urzędu celno-skarbowego.

Można ją także wysłać w sposób elektroniczny, wykorzystując interaktywny formularz znajdujący się na PUESC. Aby to zrobić trzeba założyć konto i zarejestrować się na portalu, wypełniając kreator i wysyłając go przy użyciu:

- podpisu kwalifikowanego,

- Profilu Zaufanego,

- certyfikatu celnego (uzyskasz go na portalu PUESC).

Podstawa prawna:

- art. 22 ustawy z 7 października 2020 r. o zmianie niektórych ustaw w celu przeciwdziałania społeczno-gospodarczym skutkom COVID-19 (Dz.U. z 2020 r. poz. 1747)

- ustawa z dnia 27 października 1994 r. o autostradach płatnych oraz o Krajowym Funduszu Drogowym - t.j. z dnia 16 grudnia 2020 r. (Dz.U. z 2020 r., poz. 2268)

- obwieszczenie Ministra Infrastruktury i Budownictwa z dnia 25 lutego 2020 r. zmieniające obwieszczenie w sprawie wysokości stawki opłaty paliwowej na rok 2020 (M.P. poz. 211)

- rozporządzenie Ministra Infrastruktury i Budownictwa z dnia 16 sierpnia 2017 r. w sprawie określenia wzoru informacji w sprawie opłaty paliwowej - Dziennik Ustaw rok 2017 poz. 1671

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA