Jak złożyć wniosek o wydanie interpretacji indywidualnej? Dlaczego warto ją uzyskać?

REKLAMA

REKLAMA

Wielu podatników składa wnioski o wydanie indywidualnej interpretacji podatkowej. Jak to zrobić prawidłowo? Do czego taka interpretacja może się przydać podatnikowi? Kiedy Dyrektor KIS nie musi ani nawet nie może wydać interpretacji indywidualnej?

- Co to jest interpretacja indywidualna? Dlaczego warto ją uzyskać?

- Wniosek o wydanie interpretacji indywidualnej – kto może złożyć. Kiedy wniosek ORD-IN, a kiedy ORD-WS?

- Jak złożyć wniosek o wydanie interpretacji indywidualnej?

- Jak wypełnić wniosek o interpretację indywidualną

- Opłata za wniosek o interpretację indywidualną

- Składanie wniosku o interpretację indywidualną przez pełnomocnika

- W jakim terminie Dyrektor KIS musi wydać interpretację indywidualną?

- Kiedy Dyrektor KIS zgodnie z prawem nie może wydać interpretacji indywidualnej?

Co to jest interpretacja indywidualna? Dlaczego warto ją uzyskać?

To instytucja prawna uregulowana w art. 14b – art. 14s Ordynacji podatkowej. Interpretację przepisów prawa podatkowego (interpretację indywidualną) wydaje Dyrektor Krajowej Informacji Skarbowej, na wniosek zainteresowanego - w jego indywidualnej sprawie. Podatnicy i płatnicy podatków często występują o takie interpretacje, bo zgodnie z art. 14k Ordynacji podatkowej, zastosowanie się do interpretacji indywidualnej przed jej zmianą, stwierdzeniem jej wygaśnięcia lub przed doręczeniem organowi podatkowemu odpisu prawomocnego orzeczenia sądu administracyjnego uchylającego interpretację indywidualną nie może szkodzić wnioskodawcy, jak również w przypadku nieuwzględnienia jej w rozstrzygnięciu sprawy podatkowej. Co więcej, w zakresie związanym z zastosowaniem się do interpretacji, która uległa zmianie, której wygaśnięcie stwierdzono, lub interpretacji nieuwzględnionej w rozstrzygnięciu sprawy podatkowej, nie wszczyna się postępowania w sprawach o przestępstwa skarbowe lub wykroczenia skarbowe, a postępowanie wszczęte w tych sprawach umarza się oraz nie nalicza się odsetek za zwłokę.

REKLAMA

REKLAMA

Czyli jeżeli podatnik lub płatnik zastosuje się do wydanej przez Dyrektora Krajowej Informacji Skarbowej indywidualnej interpretacji podatkowej (wydanej na wniosek tego podatnika lub płatnika), to nie może ponieść ww. negatywnych konsekwencji w zakresie tej interpretacji.

Wniosek o wydanie interpretacji indywidualnej – kto może złożyć. Kiedy wniosek ORD-IN, a kiedy ORD-WS?

Wniosek o wydanie interpretacji indywidualnej może złożyć:

- osoba fizyczna, w tym też osoba fizyczna planująca założyć spółkę,

- osoba prawna (np. spółka akcyjna, spółka z o.o, spółdzielnia, fundacja, związek zawodowy),

- jednostka organizacyjna niemająca osobowości prawnej (np. spółka cywilna),

- podatkowa grupa kapitałowa,

- inny podmiot (podatnik lub płatnik, zainteresowany urzędowym wyjaśnieniem jakiejś kwestii podatkowej, zinterpretowaniem jakichś przepisów podatkowych).

Z takim wnioskiem można wystąpić:

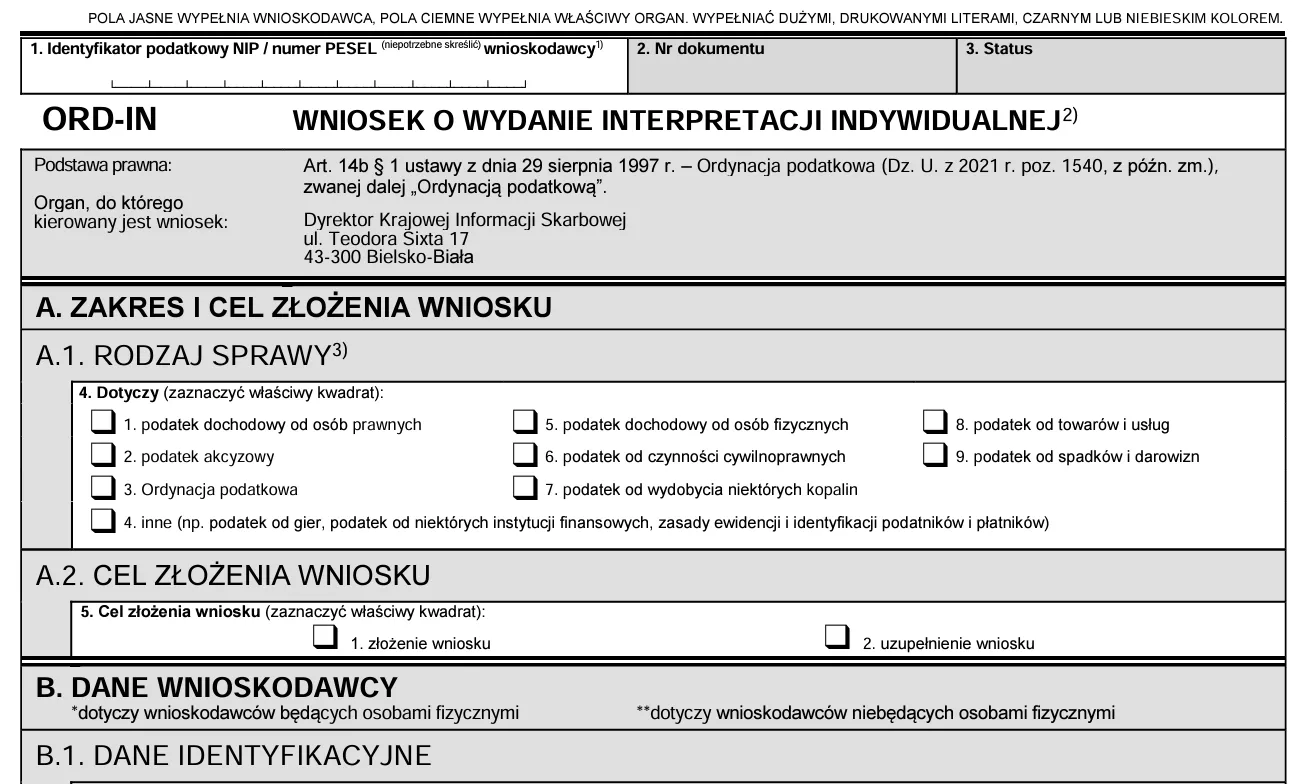

a) indywidualnie - wtedy trzeba wypełnić formularz wniosku ORD-IN lub

b) wspólnie z kilkoma zainteresowanymi osobami lub podmiotami (np. stronami danej transakcji) – wtedy trzeba wypełnić formularz wniosku ORD-WS.

Co istotne, wniosek o interpretację indywidualną może dotyczyć zaistniałego już stanu faktycznego lub zdarzenia przyszłego.

Jak złożyć wniosek o wydanie interpretacji indywidualnej?

Wniosek o wydanie przez Dyrektora Krajowej Informacji Skarbowej indywidualnej interpretacji podatkowej można złożyć:

1) przez Internet – za pomocą elektronicznej platformy usług administracji publicznej e-PUAP, wykorzystując Elektroniczną Skrzynkę Podawczą (ESP): /KIS/wnioski.

2) za pomocą portalu e-Urząd Skarbowy, jako załącznik do pisma ogólnego,

Uwaga! W tych dwóch ww. przypadkach konieczne jest posiadanie profilu zaufanego lub certyfikatu kwalifikowanego, które pozwalają one potwierdzić tożsamość wnioskodawcy i podpisać dokument w systemie e-Urząd Skarbowy i e-PUAP.

3) w siedzibie Krajowej Informacji Skarbowej – ul. Warszawska 5, 43-300 Bielsko-Biała, czynnej od poniedziałku do piątku od 7:00 do 15:00,

4) listownie na ww. adres KIS.

REKLAMA

Formularze do druku wniosków o indywidualną interpretację podatkową można znaleźć na stronie podatki.gov.pl.

Trzeba będzie wypełnić jeden (lub więcej – jeżeli będą potrzebne załączniki) z następujących druków:

ORD-IN - Wniosek o wydanie interpretacji indywidualnej

ORD-IN/A - Załącznik do wniosku o wydanie interpretacji indywidualnej

ORD-WS - Wniosek wspólny o wydanie interpretacji indywidualnej

ORD-WS/A - Załącznik do wniosku wspólnego o wydanie interpretacji indywidualnej

ORD-WS/B - Załącznik do wniosku wspólnego o wydanie interpretacji indywidualnej.

Formularz ORD-IN wypełnia się i składa jeżeli wnioskującym jest jedna osoba (podmiot) w jej indywidualnej sprawie.

Formularz ORD-WS wypełnia się i składa jeżeli wniosek o indywidualną interpretację składany jest we wspólnej sprawie kilku osób lub podmiotów (np. kontrahentów jednej transakcji). Jak wyjaśnia Ministerstwo Finansów, wspólna sprawa oznacza, że podmioty składające wniosek są uczestnikami tego samego zdarzenia, które już się wydarzyło (stanu faktycznego) lub będą uczestniczyć w tym samym zdarzeniu, które dopiero planują (zdarzenie przyszłe).

W takim przypadku trzeba wskazać we wniosku ORD-WS jeden podmiot, który będzie stroną postępowania w sprawie interpretacji. Podmiot ten otrzyma interpretację lub postanowienie. Pozostałe podmioty, zwane dalej „zainteresowanymi niebędącymi stroną postępowania” otrzymają odpis interpretacji lub postanowienia.

Do wniosku wspólnego ORD-WS trzeba załączyć tyle załączników ORD-WS/B, ilu jest zainteresowanych niebędących stroną postępowania, wskazanych we wniosku.

Załączniki na formularzach ORD-IN/A lub ORD-WS/A trzeba wypełniać i składać razem z wnioskiem jeśli opis stanu faktycznego lub zdarzenia przyszłego, pytanie lub stanowisko nie mieszczą się na formularzu ORD-IN lub ORD-WS.

Oczywiście wniosek o interpretację indywidualną trzeba podpisać, opłacić a dowód uiszczenia opłaty trzeba dołączyć do wniosku.

Odnośnie składania wniosków o interpretację indywidualną Ministerstwo Finansów radzi:

1) Jeżeli wniosek przesyłasz przez Internet jako załącznik do pisma ogólnego to wniosek ten powinien być odrębnie podpisany.

2) Jeśli chcesz być poinformowany telefonicznie albo mailowo o dacie wydania interpretacji indywidualnej oraz o zawartej w niej ocenie Twojego stanowiska albo o innym sposobie rozstrzygnięcia sprawy, wypełnij część L wniosku ORD-IN lub część M wniosku ORD-WS.

Jak wypełnić wniosek o interpretację indywidualną

Ministerstwo Finansów dość dokładnie opisało zasady wypełniania poszczególnych rubryk wniosków ORD-IN i ORD-WS. Tym niemniej warto wskazać najważniejsze zasady wypełniania tych wniosków.

Wniosek o wydanie interpretacji indywidualnej powinien zawierać:

- wskazanie rodzaju podatku, którego dotyczy wniosek,

- wskazanie przepisów podatkowych, które mają podlegać interpretacji,

- dokładny i konkretny opis zdarzenia, które już się wydarzyło (stanu faktycznego) lub zdarzenia, które dopiero jest planowane (zdarzenia przyszłego),

- konkretne pytanie, na które wnioskodawca chce uzyskać odpowiedź,

- jednoznaczne stanowisko wnioskodawcy w sprawie, będące odpowiedzią na pytania zadane do opisanego stanu faktycznego bądź zdarzenia przyszłego,

- oświadczenie, że w sprawie, która jest opisana we wniosku, nie toczy się postępowanie podatkowe, i nie jest prowadzona kontrola podatkowa lub kontrola celno-skarbowa oraz, że sprawa nie została rozstrzygnięta co do jej istoty w decyzji lub postanowieniu organu podatkowego.

Opis stanu faktycznego/zdarzenia przyszłego:

- powinien być dokładny i konkretny,

- powinien zawierać wszystkie informacje, które mogą mieć wpływ na rozstrzygnięcie i są istotne dla oceny skutków podatkowych stanu faktycznego/zdarzenia przyszłego,

- nie może dotyczyć hipotetycznych sytuacji, tj. nie może zawierać sformułowań wskazujących na niepewność opisanego stanu faktycznego/zdarzenia przyszłego (np. prawdopodobnie doszło/dojdzie do…, być może nastąpiło/nastąpi…),

- powinien dotyczyć indywidualnej sprawy wnioskodawcy,

- powinien zawierać opis istotnych dokumentów dotyczących sprawy (np. akty notarialne, umowy, faktury), nie trzeba załączać tych dokumentów do wniosku,

- jeśli z wnioskiem występujesz z innymi podmiotami (ORD-WS), to opis stanu faktycznego/zdarzenia przyszłego powinien dotyczyć wszystkich tych podmiotów.

Warto wiedzieć, że Dyrektor KIS nie przeprowadza postępowania dowodowego. Przedstawiony we wniosku stan faktyczny/zdarzenie przyszłe uznaje za zgodny z rzeczywistością. Jeżeli ten opisany we wniosku stan faktyczny nie będzie dokładnie odpowiadał rzeczywistości, to interpretacja może nie ochronić podatnika.

Pytanie we wniosku:

- powinno dotyczyć skutków podatkowych przedstawionego stanu faktycznego/zdarzenia przyszłego,

- powinno odwoływać się do konkretnych przepisów prawa podatkowego, do których organ miałby się odnieść, tj. konkretnych artykułów, ustępów, punktów ustawy podatkowej,

- powinno być zamknięte, aby Dyrektor KIS mógł na nie odpowiedzieć „tak” albo „nie”,

- nie może być zbyt ogólne (np. „Czy w danym stanie faktycznym muszę zapłacić jakikolwiek podatek?”),

- powinno dotyczyć sytuacji wnioskodawcy i nie powinno dotyczyć sprawy innej osoby chyba, że składany jest wniosek ORD-WS.

Ocenie Dyrektora KIS podlega przedstawione przez wnioskodawcę stanowisko co do zastosowania przepisów. Ocenie podlegają również przepisy prawa podatkowego w kontekście stanu faktycznego/zdarzenia przyszłego. Dlatego trzeba wskazać konkretne przepisy, do których Dyrektor KIS ma się odnieść.

Stanowisko w sprawie

- powinno zawierać odpowiedzi na zadane pytania,

- powinno być spójne ze stanem faktycznym/zdarzeniem przyszłym oraz zadanym pytaniem,

- powinno być jednoznaczne, nie może przedstawiać kilku wariantów odpowiedzi,

- powinno zawierać subiektywną ocenę prawną zaistniałego stanu faktycznego lub zdarzenia przyszłego (np „moim zdaniem...”, „w ocenie Wnioskodawcy...” itp.),

- może zawierać Twoje argumenty prawne, w tym powołanie się na linię orzeczniczą organów podatkowych lub sądownictwa, aby lepiej uzasadnić stanowisko w sprawie.

Oświadczenie

- razem z wnioskiem trzeba złożyć oświadczenie zgodnie z art. 14b § 4 Ordynacji podatkowej. Oświadczenie powinno zostać złożone pod rygorem odpowiedzialności karnej z art. 233 § 1 w związku z § 6 Kodeksu karnego za składanie fałszywych oświadczeń i zawierać informację, że w sprawie, którą opisujesz, nie toczy się postępowanie podatkowe, nie jest prowadzona kontrola podatkowa lub kontrola celno-skarbowa oraz sprawa nie została rozstrzygnięta w decyzji lub postanowieniu organu podatkowego.

- podpisując wniosek wnioskodawca podpisuje również oświadczenie, jeśli oświadczenie składane jest oddzielnie to trzeba pamiętać o podpisaniu również oświadczenia,

- jeśli złożone zostało fałszywe oświadczenie wydana interpretacja indywidualna nie wywoła skutków prawnych.

W przypadku wniosku wspólnego o wydanie interpretacji indywidualnej (ORD-WS), każdy zainteresowany niebędący stroną postępowania na oddzielnym załączniku ORD-WS/B powinien podpisać oświadczenie.

Podpis

- wniosek podpisz własnoręcznie lub za pomocą podpisu elektronicznego. Pamiętaj! Wysyłając wniosek drogą elektroniczną, musisz użyć podpisu elektronicznego, podczas gdy w przypadku wysyłki papierowej koniecznie podpisz wniosek odręcznie,

- jeśli wniosek składasz jako reprezentant osoby prawnej lub jednostki organizacyjnej niemającej osobowości prawnej sprawdź czy jesteś do tego prawnie umocowany.

Krajowa Administracja Skarbowa udostępnia kreator wniosku o wydanie indywidualnej interpretacji przepisów podatkowych. Kreator jest dostępny pod adresem https://ord-in.podatki.gov.pl/. Interaktywny formularz pozwala na wygenerowanie i wypełnienie wniosku.

Kreator służy wyłącznie do wygenerowania wniosku ORD-IN. Zapisany wniosek użytkownik może podpisać elektronicznie i przesłać:

- za pomocą elektronicznej skrzynki podawczej na adres ePUAP/KIS/wnioski,

- jako załącznik do pisma ogólnego w e-Urzędzie Skarbowym.

Zapisany wniosek ORD-IN użytkownik może też wydrukować i po podpisaniu przesłać w tradycyjny sposób na adres Krajowej Informacji Skarbowej.

Opłata za wniosek o interpretację indywidualną

Jak już wyżej wspomniano, wniosek o interpretację indywidualną trzeba opłacić a dowód uiszczenia opłaty trzeba dołączyć do wniosku.

Opłata za wniosek o wydanie interpretacji indywidualnej wynosi 40 zł. Ale w przypadku wystąpienia w jednym wniosku o wydanie interpretacji odrębnych stanów faktycznych lub zdarzeń przyszłych – opłata wynosi 40 zł od każdego odrębnego stanu faktycznego lub zdarzenia przyszłego.

W przypadku wniosku wspólnego ORD-WS opłatę 40 zł trzeba uiścić od każdego z zainteresowanych.

Czyli jeżeli jest 2 zainteresowanych a we wniosku opisano 2 stany faktyczne, to trzeba łącznie zapłacić 160 zł (2 stany faktyczne: 2 x 40 zł = 80 zł, 2 wnioskodawców wniosku z dwoma stanami faktycznymi: 2 x 80 zł = 160 zł).

Opłatę trzeba uiścić na rachunek bankowy Krajowej Informacji Skarbowej – numer konta NBP 25 1010 1212 0064 6422 3100 0000. W tytule przelewu (wpłaty) trzeba wpisać „za wydanie interpretacji indywidualnej” oraz wskazać dane identyfikacyjne wnioskodawcy np. NIP czy numer PESEL.

Kopię dowodu wpłaty lub potwierdzenia przelewu trzeba dołączyć do wniosku o interpretację lub przesłać ją w ciągu 7 dni kalendarzowych od złożenia wniosku na adres Krajowej Informacji Skarbowej – ul. Warszawska 5, 43-300 Bielsko-Biała.

Składanie wniosku o interpretację indywidualną przez pełnomocnika

Wniosek o interpretację indywidualną można też złożyć przez pełnomocnika. W takim przypadku trzeba dołączyć do wniosku pełnomocnictwo:

- oryginał pełnomocnictwa szczególnego (PPS-1) albo pełnomocnictwa do doręczeń (PPD-1) lub

- notarialnie poświadczony lub uwierzytelniony przez adwokata, radcę prawnego lub doradcę podatkowego odpis tego pełnomocnictwa.

Pełnomocnik, który jest adwokatem, radcą prawnym lub doradcą podatkowym powinien wskazać w pełnomocnictwie adres do doręczeń elektronicznych.

Do wniosku o interpretację trzeba też w takim przypadku dołączyć potwierdzenie zapłaty opłaty skarbowej od pełnomocnictwa w wysokości 17 zł do Urzędu Miejskiego w Bielsku-Białej, Plac Ratuszowy 1, 43-300 Bielsko-Biała, numer konta Bank PKO BP 04 1020 2313 0000 3502 1094 7770. W tytule wpłaty wskazać trzeba, że jest to opłata skarbowa od pełnomocnictwa.

Przedsiębiorca z siedzibą w innym niż Polska kraju, musi dołączyć do wniosku oryginał lub uwierzytelnioną kopię urzędowego dokumentu obcojęzycznego (np. wypis z rejestru) oraz jego tłumaczenie na język polski dokonane przez tłumacza przysięgłego, z których wynika sposób reprezentacji tego przedsiębiorcy w zakresie składania oświadczeń woli i podpisywania dokumentów, w tym prawo do udzielenia pełnomocnictwa,

W przypadku przedsiębiorcy zagranicznego, który posiada oddział na terytorium Polski – wniosek może podpisać osoba (lub osoby) uprawniona do reprezentowania tego przedsiębiorcy wskazana w Krajowym Rejestrze Sądowym. Wówczas nie ma obowiązku składania dokumentu obcojęzycznego i jego tłumaczenia na język polski.

Jeżeli wniosek o interpretację jest przesyłany przez Internet (ePUAP, e-Urząd Skarbowy), to załączone pełnomocnictwo do pisma ogólnego powinno być odrębnie podpisane.

W jakim terminie Dyrektor KIS musi wydać interpretację indywidualną?

Dyrektor Krajowej Informacji Skarbowej ma 3 miesiące od dnia otrzymania wniosku na wydanie interpretacji indywidualnej (doręczenie wnioskodawcy). Ale jeżeli wniosek o interpretację będzie niepełny, to wnioskodawca otrzyma wezwanie do uzupełnienia wniosku. Na takie uzupełnienie wniosku jest tylko 7 dni. Okresu między wezwaniem do uzupełnienia wniosku a uzupełnieniem wniosku nie wlicza się do 3 miesięcznego terminu do wydania interpretacji.

Co ważne, jeżeli wnioskodawca nie otrzyma (na konto ePUAP, na konto w e-Urzędzie Skarbowym lub pocztą na adres, wskazany we wniosku lub na adres pełnomocnika) interpretacji indywidualnej w ciągu 3 miesięcy od złożenia wniosku, to jego stanowisko przedstawione we wniosku – zostaje z mocy prawa uznane za prawidłowe.

Kiedy Dyrektor KIS zgodnie z prawem nie może wydać interpretacji indywidualnej?

W niektórych przypadkach przepisy Ordynacji podatkowej nie pozwalają Dyrektorowi KIS na wydanie interpretacji indywidualnej. Chodzi tu o przypadki, gdy zagadnienie, o które podatnik pyta we wniosku:

- zostało już rozstrzygnięte w interpretacji ogólnej wydanej przez ministra właściwego do spraw finansów publicznych (wydane interpretacje ogólna można sprawdzić tu: eureka.mf.gov.pl ),

- jest przedmiotem wniosku o wydanie wiążącej informacji stawkowej (tzw. WIS – decyzja, która wskazuje, jaka stawka VAT jest właściwa dla danego towaru bądź usługi),

- uzasadnia przypuszczenie, że działanie- podatnika może zmierzać do unikania opodatkowania lub stanowić nadużycie prawa w zakresie podatku VAT,

- zostało przedstawione w niewystarczający sposób i nie zostało przez wnioskodawcę uzupełnione zgodnie ze wskazówkami zawartymi w wezwaniu organu,

- nie dotyczy przepisów prawa podatkowego wynikających z ustaw podatkowych,

- dotyczy właściwości, uprawnień i obowiązków organów podatkowych,

- dotyczy indywidualnej sprawy podatkowej, która w dniu złożenia wniosku o interpretację jest przedmiotem np. toczącego się postępowania podatkowego, kontroli podatkowej, kontroli celno-skarbowej.

W myśl art. 14b § 2a Ordynacji podatkowej, przedmiotem wniosku o interpretację indywidualną nie mogą być przepisy prawa podatkowego:

1) regulujące właściwość, uprawnienia i obowiązki organów podatkowych;

2) mające na celu przeciwdziałanie unikaniu opodatkowania, które odnoszą się do nadużycia przepisów prawa podatkowego, prowadzenia rzeczywistej działalności gospodarczej lub podejmowania działań w sposób sztuczny lub bez uzasadnienia ekonomicznego, w tym:

a) zawarte w dziale IIIA w rozdziale 1 (Przeciwdziałanie unikaniu opodatkowania) i dziale IIIC Ordynacji podatkowej (Przeciwdziałanie nadużyciom w zakresie operacji transgranicznych),

b) zawarte w art. 5a pkt 33d, art. 24 ust. 19 i 20, art. 30f ust. 18, 20 i 20a ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych oraz art. 4a pkt 29, art. 12 ust. 13 i 14, art. 22c, art. 24a ust. 16, 18 i 18a ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych,

c) dotyczące przychodów zagranicznej jednostki kontrolowanej pochodzących z transakcji z podmiotami powiązanymi, w przypadku gdy jednostka nie wytwarza w związku z tymi transakcjami wartości dodanej pod względem ekonomicznym lub wartość ta jest znikoma, zawarte odpowiednio w art. 30f ust. 3 pkt 3 lit. b ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych i art. 24a ust. 3 pkt 3 lit. b ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych,

d) środki ograniczające umowne korzyści.

Zgodnie z art. 14b § 5 Ordynacji podatkowej, Dyrektor KIS nie może wydać interpretacji indywidualnej w zakresie tych elementów stanu faktycznego lub zdarzenia przyszłego, które w dniu złożenia wniosku o interpretację są przedmiotem toczącego się postępowania podatkowego, kontroli podatkowej, kontroli celno-skarbowej, albo gdy w tym zakresie sprawa została rozstrzygnięta co do jej istoty w decyzji lub postanowieniu organu podatkowego albo uzgodniona w porozumieniu podatkowym, o którym mowa w art. 20zb, albo porozumieniu inwestycyjnym, o którym mowa w art. 20zs § 1, w zakresie art. 20zt pkt 5.

Ponadto na podstawie art. 14b § 5b Ordynacji podatkowej, Dyrektor KIS odmawia, w drodze postanowienia, wydania interpretacji indywidualnej w zakresie tych elementów stanu faktycznego lub zdarzenia przyszłego, co do których istnieje uzasadnione przypuszczenie, że mogą:

1) stanowić czynność lub element czynności określonej w art. 119a § 1 Ordynacji podatkowej (tj. unikania opodatkowania) lub

2) być przedmiotem decyzji wydanej z zastosowaniem środków ograniczających umowne korzyści, lub

3) stanowić nadużycie prawa, o którym mowa w art. 5 ust. 5 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług.

Podstawa prawna: ustawa z dnia 29 sierpnia 1997 r. Ordynacja podatkowa - t.j. z dnia 6 listopada 2023 r. (Dz.U. z 2023 r., poz. 2383, ostatnia zmiana: Dz.U. z 2023 r., poz. 2760).

oprac. Paweł Huczko

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA