Zawieszenie biegu przedawnienia zobowiązania podatkowego

REKLAMA

REKLAMA

W Trybunale Konstytucyjnym wciąż czeka na rozpatrzenie wniosek rzecznika praw obywatelskich. Problem jest niebagatelny, bo dotyczy tego, jak długo fiskus może domagać się zapłaty podatków. Zasadą jest, że przez 5 lat, ale jest wiele wyjątków. Zbyt wiele – uznała rzecznik Irena Lipowicz i dlatego zaskarżyła naraz oba przepisy: art. 70 par. 6 pkt 1 ordynacji podatkowej oraz art. 114a kodeksu karnego skarbowego.

REKLAMA

REKLAMA

Stwierdziła, że jeśli oba zostaną zastosowane, to podatnik nigdy nie ma pewności, kiedy wygaśnie jego zobowiązanie wobec fiskusa. Najpierw bowiem – gdy urząd nie chce, żeby podatek się przedawnił – jest wszczynane postępowanie w sprawie o przestępstwo lub wykroczenie skarbowe (temu właśnie służy zaskarżony art. 70 par. 6 pkt 1 ordynacji). Następnie organ, który je wszczął, zawiesza je, bo czeka na rozstrzygnięcie fiskusa lub sądu (do tego jest mu potrzebny drugi przepis – art. 114a k.k.s.).

W ten sposób obie regulacje są wykorzystywane do rozpoczynania, a następnie zawieszania postępowań karnoskarbowych. Tak na wszelki wypadek. Czyli wcale nie z powodu podejrzenia, że doszło do przestępstwa skarbowego, a tylko po to, żeby nie doszło do przedawnienia podatku – uważa RPO.

Do wniosku rzecznika ustosunkował się w lipcu br. prokurator generalny. Odpiera je, bo uważa, że przepisy są spójne i logiczne. Nie można stawiać zarzutu o popełnienie przestępstwa lub wykroczenia skarbowego, gdy nie ma jeszcze pewności, że podatek faktycznie się należał. Słowem, gdy nie ma prawomocnej decyzji lub wyroku sądu w tej sprawie – napisał prokurator w piśmie do TK.

REKLAMA

Dokumentacja VAT po zmianach od 1 lipca 2015 r.

50 Ściąg Księgowego z aktualizacją online

W konkretnej sprawie

Wszystko to działa na niekorzyść podatników. Ale powoli ich interes też zaczyna być brany pod uwagę. Najpierw, w 2012 r. Trybunał Konstytucyjny (sygn. akt P 30/11) orzekł, że podatnik musi zostać zawiadomiony o postępowaniu karnoskarbowym, zanim jeszcze doszłoby do przedawnienia.

Niedawno kolejną satysfakcję sprawił podatnikom NSA. Orzekł, że nie wystarczy powiadomić o jakimkolwiek toczącym się postępowaniu karnoskarbowym. Podatnik musi wiedzieć, że wszczęto je w sprawie konkretnego zobowiązania, którego bieg przedawnienia ma zostać zawieszony – wyjaśnił sąd (sygn. akt II FSK 1372/13).

Chodziło o prezesa spółki z o.o., wobec którego wszczynano kolejne dochodzenia. Jedno z nich dotyczyło jego odpowiedzialności za nieprawidłowości spółki w rozliczeniach VAT. W tej sprawie przedstawiono prezesowi zarzut i powiadomiono go o tym na czas.

Problem polegał na tym, że następnie dodano nowe zarzuty – dotyczące jego osobistego PIT, ale o tym poinformowano go w czasie, gdy zobowiązanie w tym podatku już się przedawniło. Urząd uważał, że podatek nadal może być ściągnięty, bo wystarczyło pierwsze postanowienie – to doręczone na czas.

NSA orzekł inaczej. Zwrócił uwagę na to, że wcześniejsze postanowienie dotyczyło odpowiedzialności podatnika jako prezesa spółki z o.o. Nie mógł się on z niego dowiedzieć o zarzutach dotyczących jego osobistego podatku dochodowego. Powiadomiono go o tym dopiero później. Za późno, bo zobowiązanie w PIT już się przedawniło – uznał sąd kasacyjny.

– Duża w tym zasługa samego NSA, który nie poprzestał na skardze kasacyjnej i przeprowadził uzupełniające postępowanie dowodowe – zauważa Tomasz Rolewicz, starszy menedżer w dziale doradztwa podatkowego EY. – NSA dostrzegł kluczowy element stanu faktycznego, który organy podatkowe zdawały się pomijać. Co więcej – i to także zasługuje na podkreślenie, bo to nie jest częsta sytuacja – przeanalizował dokładnie dokumentację źródłową sprawy, a nie ograniczył się do badania zarzutów kasacyjnych przeciwko wyrokowi sądu I instancji – komentuje ekspert.

Zmiany w Prawie Pracy 2015 (Komplet 4 książek) + Kodeks pracy 2015 z komentarzem gratis

Umowy terminowe po zmianach (książka)

Przeciw osobie

RPO nie zgadza się jednak na to, by wystarczyło samo tylko postępowanie w sprawie o przestępstwo lub wykroczenie skarbowe. Jeśli podatek ma się nie przedawnić, to zarzuty powinny być postawione konkretnej osobie.

Dziś tak nie jest, co potwierdzają wyroki sądów. Wynika z nich jednoznacznie, że aby nie doszło do przedawnienia podatkowego, wystarczy wszczęcie postępowania karnoskarbowego „w sprawie”, a nie „przeciwko osobie” (np. wyroki NSA sygn. akt II FSK 2333/12, I FSK 1880/13, I FSK 619/13).

W tej kwestii również będzie musiał się wypowiedzieć Trybunał Konstytucyjny.

NSA poszedł dalej niż Trybunał Konstytucyjny

Artur Ratajczak doradca podatkowy, TaxCorner Kancelaria Doradcy Podatkowego

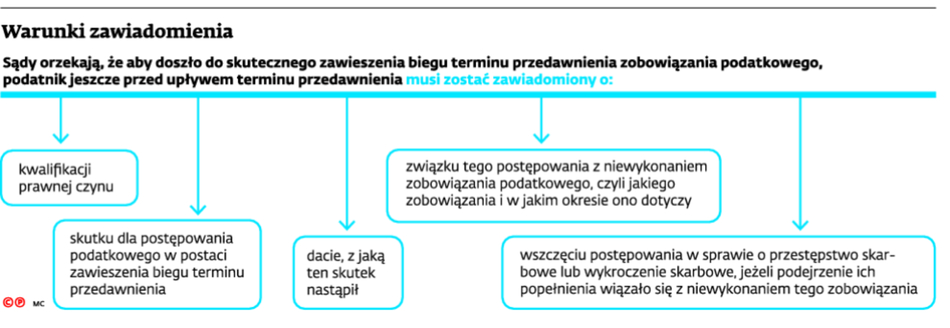

Wyrok Naczelnego Sądu Administracyjnego idzie jeszcze dalej niż interpretacja przepisów dokonana przez Trybunał Konstytucyjny, ponieważ warunkuje skuteczność przerwania biegu terminu przedawnienia nie tylko od poinformowania podatnika – przed upływem przedawnienia – o jakimkolwiek wszczętym przeciwko niemu postępowaniu o przestępstwo lub wykroczenie skarbowe. Zarzut musi dotyczyć tego konkretnie zobowiązania, którego bieg ma zostać zawieszony. Takie podejście sądu kontynuuje także linię orzeczniczą dotyczącą ściśle sformalizowanego trybu poinformowania podatnika o zawieszeniu biegu terminu przedawnienia .

Dziś to wynika wprost z przepisu

Tomasz Rolewicz starszy menedżer w dziale doradztwa podatkowego EY

Sprawa rozpatrywana przez NSA dotyczyła decyzji podatkowych wydanych przez organy w 2011 r. i wcześniej. Dzisiejszy art. 70 par. 6 pkt 1 ordynacji – w efekcie wyroku TK z 17 lipca 2012 r. (sygn. akt P 30/11) – wyraźnie wskazuje, że bieg przedawnienia zobowiązania podatkowego zawiesza się z dniem wszczęcia postępowania w sprawie o przestępstwo skarbowe lub wykroczenie skarbowe, o którym podatnik został zawiadomiony, jeżeli podejrzenie popełnienia przestępstwa lub wykroczenia wiąże się z niewykonaniem tego zobowiązania.

Obecnie więc – także dzięki orzeczeniu NSA – organy nie powinny już mieć kłopotów z zaakceptowaniem stanowiska prezentowanego przez sąd kasacyjny.

Warunki zawiadomienia

Katarzyna Jędrzejewska

katarzyna.jedrzejewska@infor.pl

REKLAMA

REKLAMA