Podatnik musi wiedzieć po co jest wzywany do urzędu

REKLAMA

REKLAMA

Zdaniem ekspertów takie postępowanie nie może być też skuteczne. – Jest ono rażąco błędne. Jeśli organ chce postawić podatnikowi zarzuty z kodeksu karnego skarbowego, musi skierować do niego wezwanie i poinformować, że celem jest postawienie zarzutów – komentuje Michał Roszkowski, radca prawny, doradca podatkowy i partner w Accreo.

REKLAMA

REKLAMA

Cel: zwabić do urzędu

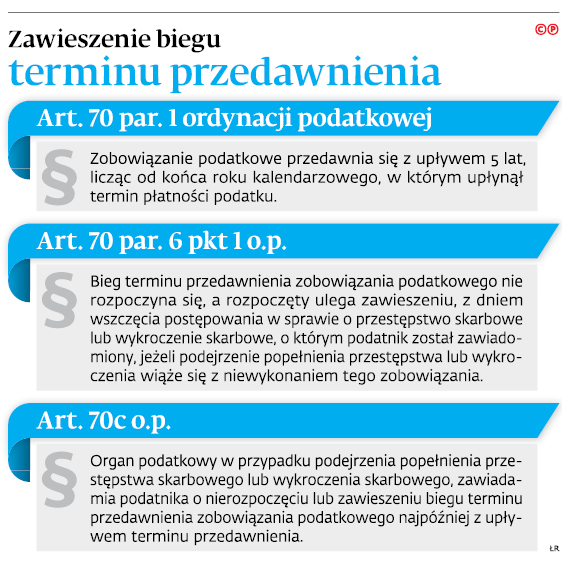

Fiskus chciał w tej sprawie zastosować art. 70 par. 6 pkt 1 ordynacji podatkowej. Pozwala on zawiesić bieg terminu przedawnienia zobowiązania podatkowego, jeżeli w sprawie zostanie wszczęte przestępstwo skarbowe lub wykroczenie skarbowe. Warunkiem jest, żeby podatnik został o tym zawiadomiony. Na konieczność zawiadamiania podatnika wskazał Trybunał Konstytucyjny w wyroku z 17 lipca 2012 r. (sygn. akt P 30/11). Niedługo potem, od 2013 r., w ordynacji podatkowej pojawił się przepis, który wprost tego wymaga (art. 70c).

Sprawa rozstrzygnięta przez NSA 13 września br. dotyczyła mężczyzny, który został wezwany do urzędu kontroli skarbowej, aby odebrać kserokopie akt sprawy. Stawił się w urzędzie 22 grudnia, na dziewięć dni przed przedawnieniem zobowiązania podatkowego w VAT.

Tydzień wcześniej organ kontroli skarbowej wszczął wobec podatnika postępowanie karnoskarbowe. Urzędnikom zależało na tym, aby z końcem roku nie doszło do przedawnienia tych zobowiązań.

REKLAMA

Gdy więc mężczyzna przyszedł odebrać akta sprawy, pracownicy skarbówki zaprowadzili go do innego pokoju i usiłowali postawić zarzuty naruszenia przepisów karnych skarbowych. Mężczyzna odmówił udziału w tej czynności (ogłoszeniu mu zarzutów), bo jak argumentował, stawił się w urzędzie w całkiem innym celu – by odebrać akta sprawy. Nie dostał wcześniej wezwania w sprawie postępowania karnego skarbowego.

Podatnik odebrał wezwanie dopiero 3 stycznia, a zarzutów karnych wysłuchał 13 stycznia.

Polecamy: Pakiet żółtych książek - Podatki 2018

Podatnik musi wiedzieć

WSA w Lublinie, a potem NSA orzekły, że organy nie powiadomiły skutecznie podatnika przed końcem roku o wszczęciu postępowania karnoskarbowego. A przynajmniej tego nie dowiodły. Przed upływem terminu przedawnienia doszło jedynie do próby powiadomienia – stwierdziły sądy.

Jak powiedział sędzia NSA Sylwester Marciniak, nawet jeśli nie uznać tego za podstępne sprowadzenie podatnika do siedziby urzędu, to sposób podjęcia wobec niego czynności można określić kolokwialnie jako łapankę.

Sąd wyjaśnił, że zawieszenie biegu terminu przedawnienia nie może być oparte na domniemaniach. Nie pozwalają na to standardy konstytucyjne, a także zasady ordynacji podatkowej: zaufania do organów podatkowych i rozstrzygania wątpliwości na korzyść podatników (in dubio pro tributario).

Nie wolno znienacka

Formalnie ordynacja podatkowa pozwala na doręczanie osobom fizycznym pism w siedzibie urzędu.

– Wezwanie podatnika do urzędu musi jednak dotyczyć konkretnej czynności i podatnik musi o tym wcześniej wiedzieć. Nie może dochodzić do łapanki czy wolnoamerykanki, bo to byłoby działanie rażąco niezgodne z ordynacją podatkową – mówi Michał Roszkowski.

Michał Goj, doradca podatkowy i partner w EY, dodaje, że każde wezwanie powinno określać jego cel. – Jeśli podatnik jest wprowadzany w błąd, to można to uznać za nadużycie, które może nawet powodować nieskuteczność danej czynności – stwierdza ekspert.

Dlatego – jak mówi – jeżeli organ chce mieć pewność, że skutecznie powiadomi podatnika o zawieszeniu biegu przedawnienia, to nie powinien się uciekać do wątpliwych metod.

Tuż przed przedawnieniem

Za nadużycie eksperci uznają też samo wszczynanie postępowania karnego skarbowego jedynie po to, aby doprowadzić do zawieszenia biegu terminu przedawnienia. Michał Roszkowski powołuje się na statystyki z ubiegłych lat pokazujące, że w ponad 80 proc. kontroli skarbowych prowadzonych tuż przed terminem przedawnienia zobowiązania podatkowego wszczęto postępowania karne skarbowe. Tylko mniejszość z tych spraw zakończyła się aktem oskarżenia wobec podatników lub dobrowolnym poddaniem się odpowiedzialności.

– Z praktyki wynika również, że w przeważającej części przypadków, po wszczęciu postępowania karnego skarbowego i postawieniu zarzutów domniemanemu sprawcy, nie podejmuje się żadnych czynności procesowych lub przeprowadza się tylko niektóre dowody, np. przesłuchuje świadków, po czym zawiesza się postępowania do czasu zakończenia kontroli – zwraca uwagę Roszkowski. ⒸⓅ

Przepis jest instrumentalnie wykorzystywany

Jakub Leraczyk radca prawny, Kancelaria Radców Prawnych Mierzwa w Lublinie

Wyrok NSA cieszy tym bardziej, że sąd przywołał w uzasadnieniu nie tylko wnioski płynące z orzeczenia Trybunału Konstytucyjnego (sygn. akt P 30/11), ale wskazał również na przepisy ogólne ordynacji podatkowej: zasadę zaufania do organów podatkowych oraz zasadę in dubio pro tributario, co potwierdza, że zasady te mają praktyczne zastosowanie.

Sprawa rozstrzygnięta przez NSA jest bowiem jaskrawym przykładem instrumentalnego wykorzystania postępowania karnego skarbowego.

Niestety organy podatkowe nadal wykorzystują przepisy ordynacji do prowadzenia spraw w nieskończoność, bowiem zaraz po wszczęciu postępowania karnego skarbowego jest ono zawieszane – do czasu zakończenia postępowania podatkowego (art. 114a kodeksu karnego skarbowego). Należy mieć nadzieję, że nowa ordynacja podatkowa, nad którą trwają właśnie prace, wykluczy możliwość wykorzystywania w ten sposób postępowania karnego skarbowego.

Łukasz Zalewski

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA