Pracownicze koszty uzyskania przychodów - kiedy stosować i jak

REKLAMA

REKLAMA

REKLAMA

Aktualne informacje dot. kosztów pracowniczych

Wysokość kosztów

Koszty uzyskania przychodu pozostają niezmienne od 2008 roku. Poprzednio wynosiły 108,50 zł oraz 135,63 zł, ten niewielki wzrost kosztów nie jest adekwatny do kosztów jakie pracownik ponosi faktycznie co miesiąc związanych z dojazdem i eksploatacją prywatnego samochodu, chociaż prawo przewiduje wykazanie w deklaracji PIT kwoty faktycznie poniesionej to ogranicza się ona do zbiorowych środków komunikacji np. imienne bilety miesięczne.

Wspomniana już wcześniej ustawa o PIT przewiduje dwie kwoty pracowniczych kosztów uzyskania przychodu naliczanych przy wynagrodzeniu.

REKLAMA

Pierwsza z nich to 111.25 zł, jest to stawka tzw. podstawowa, stosowana w przypadku stosunku pracy gdy pracownik zamieszkuje w miejscowości tej samej, w której znajduję się zakład pracy i bez znaczenia jest czy pracownik jest tam na stałe zameldowany czy tylko czasowo tam zamieszkuje.

Druga stawka kosztów uzyskania przychodów to 139,06 zł, jest to kwota tzw. podwyższonych kosztów, którą stosuje się w ściśle określonym przypadku. Pracownik musi zamieszkiwać w miejscowości innej niż w tej, w której znajduje się zakład pracy oraz nie otrzymywać dodatku za rozłąkę. Pracodawcy muszą pamiętać jednak o tym, że sami z siebie nie mogą naliczać podwyższonych kosztów uzyskania przychodu nawet wtedy, gdy dysponują wiedzą, że takie przesłanki zachodzą. Niezbędnym w tej kwestii jest oświadczenie pracownika, o zamieszkiwaniu w miejscowość innej niż zakład pracy (można się posłużyć gotowym drukiem lub napisać takie oświadczenie odręcznie). Złożenie takiego dokumentu leży w interesie pracownika i żaden przepis prawny nie zobowiązuje pracodawcy do przypomnienia o tym uprawnieniu pracownikowi.

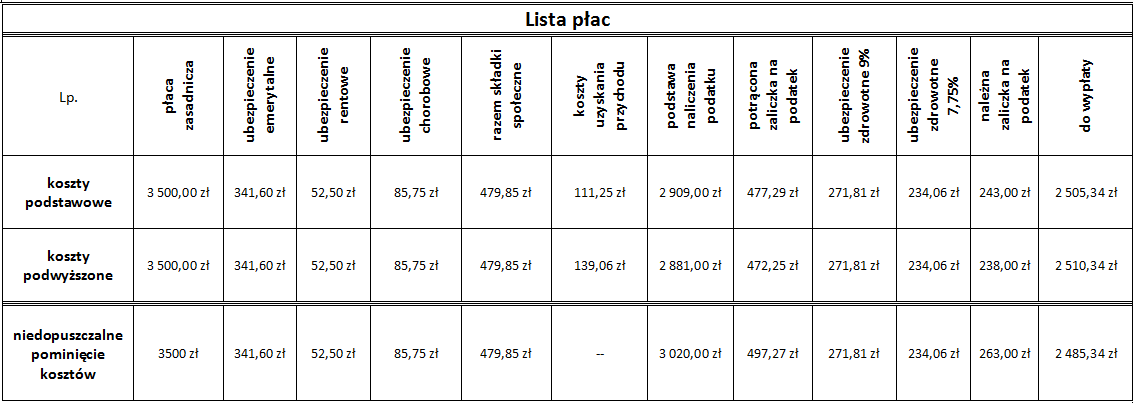

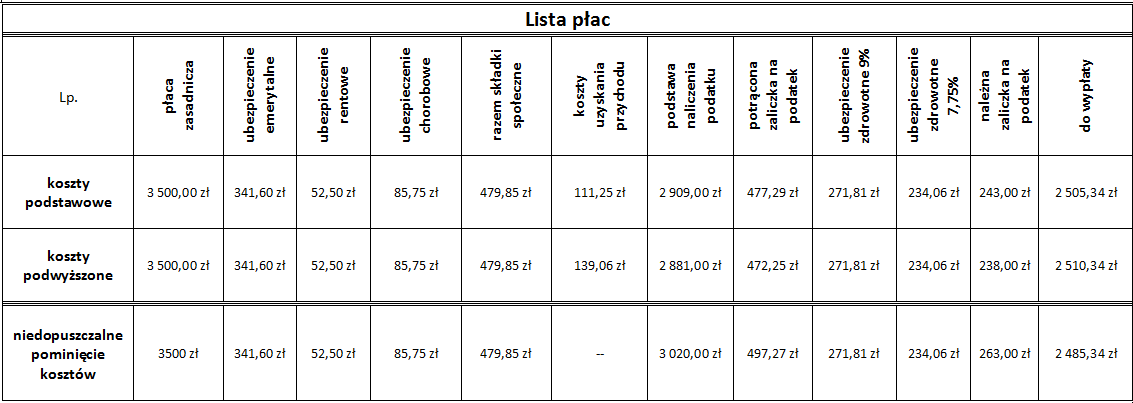

Pracownik otrzymuje stałe wynagrodzenie w wysokości 3500 zł, zamieszkuje w tej samej miejscowości, w której znajduje się zakład pracy. Pracodawca dysponuje drukiem PIT-2 złożonym przez pracownika, który uprawnia go do odliczania kwoty wolnej od podatku tj. 46,33zł.

Płaca zasadnicza 3500zł,

Składki na ubezpieczenia społeczne (emerytalne, rentowe, społeczne) razem 479,85zł,

Podstawa naliczenia podatku dochodowego 3500 zł - 479,85 zł - 111,25 zł = 2908,90 zł » 2909 zł (należy pamiętać, aby zaokrąglić podstawę do pełnych złotych)

Potrącona zaliczka na podatek dochodowy 2909 * 18% - 46,33 = 477,29 zł

Pracownik otrzymuje stałe wynagrodzenie w wysokości 3500 zł, zamieszkuje w miejscowości innej niż zakład pracy, i w związku z tym złożył stosowne oświadczenie, oraz PIT-2.

Płaca zasadnicza 3500 zł,

Składki na ubezpieczenie społeczne 479,85 zł,

Podstawa naliczenia podatku dochodowego 3500 – 479,85 – 139,06 = 2881,08 » 2881 zł,

Potrącona składka na podatek dochodowy 2881 * 18% - 46,33 = 472,25 zł

NOWOŚĆ na Infor.pl: Prenumerata elektroniczna Dziennika Gazety Prawnej KUP TERAZ!

Polecamy: INFORLEX Księgowość i Kadry

Pracownik otrzymuje stałe wynagrodzenie w kwocie 3500 zł, zamieszkuje w tej samej miejscowości co zakład pracy ale pracodawca błędnie pominął koszty uzyskania przychodu, pracownik złożył PIT-2 uprawniający go do pomniejszania podatku o kwotę wolną od podatku.

W przypadku oświadczenia o stosowaniu podwyższonych kosztów uzyskania przychodów, pracodawcy muszą pamiętać, że taki dokument musi mieć postać papierową. Taka forma jest niezbędna do dołączenia do akt osobowych pracownika, w celu wykazania się podstawą ich naliczenia przed organami kontrolującymi.

Stosowanie kosztów

Koszty uzyskania przychodów należy uwzględnić zawsze gdy:

- pracownik otrzymał jakikolwiek przychód ze stosunku pracy, bez znaczenia jest jej wysokość i ilość przepracowanych dni,

- są wypłacane ze środków pracodawcy, i tutaj ważna jest informacja; wynagrodzenie chorobowe też jest wypłacane przez pracodawcę, gdy zatrudnia on więcej niż 20 osób, a więc należy również przy takim tytule wynagrodzenia uwzględnić koszty,

- gdy wypłata wynagrodzenia następuje już po ustaniu stosunku pracy, np. wypłacamy wynagrodzenie 10 następnego miesiąca a stosunek pracy ustał w ostatnim dniu miesiąca. Również gdy wypłacamy zaległy ekwiwalent za urlop lub tzw. „trzynastkę”, nawet parę miesięcy po ustaniu stosunku pracy należy uwzględnić „kup”.

Przy wyliczaniu podatku po ustaniu stosunku pracy należy uwzględnić same „kup” z pominięciem uwzględnienia kwoty wolnej od podatku odliczanej na podstawie oświadczenia PIT-2, bowiem pracodawca nie dysponuje odpowiednią wiedzą czy były pracownik nie otrzymuje dochodu z innych źródeł.

Kiedy nie stosować kosztów uzyskania przychodu

Pracodawca nie może zastosować kosztów uzyskania przychodu wtedy, gdy:

- pracownik cały miesiąc przebywa na urlopie bezpłatnym,

- pracownik przebywa cały miesiąc na zwolnieniu lekarskim i otrzymuje z tego tytułu zasiłek chorobowy (wypłacany przez ZUS),

- pracownik przebywa cały miesiąc na zasiłku macierzyńskim,

- pracownik wykonuje dla pracodawcy odrębną pracę, za którą poza wynagrodzeniem otrzyma zapłatę. Wtedy koszty wlicza się w wynagrodzenie zasadnicze, a pomija w dodatkowym, w celu uniknięcia naliczenia dwukrotnie kosztów w tym samym miesiącu.

Koszty uzyskania przychodu a umowa zlecenie

Umowa zlecenie należy do innej formy zawarcia stosunku pracy niż umowa o pracę, dlatego też naliczanie kosztów uzyskania przychodu znacznie różni się od formy zryczałtowanej stosowanej przy umowie o pracę. Pracownicy posiadający umowę zlecenie stosują koszty uzyskania przychodu w wartości procentowej, tj. 20% podstawy naliczenia podatku dochodowego.

Kwota brutto wynagrodzenia 2200 zł

Składki na ubezpieczenia społeczne 301,62 zł

Podstawa naliczenia podatku dochodowego 2200 - 301,62 = 1898,38

Koszty uzyskania przychodu 1898,38 * 20% = 379,68 zł

Należy pamiętać, że złe naliczenie kosztów lub ich pominięcie spowoduje błędnie naliczone wynagrodzenie, a więc może to spotkać z przykrymi konsekwencjami takimi jak mandat od PIP, związany z łamaniem podstawowych obowiązków pracowniczych z art. 94 ust. 5 Kodeksu Pracy o brzmieniu „terminowo i prawidłowo wypłacać wynagrodzenie”, jak również ze strony samego pracownika, który w takim wypadku może rozwiązać umowę o pracę z winy pracodawcy. Żaden przepis prawa nie zwalnia pracodawcę z tego obowiązku dlatego też pomijanie kosztów uzyskania przychodów zarówno w trakcie trwania stosunku pracy, jak również po jego ustaniu jest niedopuszczalne.

Mateusz Nalbert

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA