Jak wypełnić zgłoszenie aktualizacyjne osoby fizycznej będącej podatnikiem (ZAP-3)

REKLAMA

REKLAMA

Cel złożenia

ZAP-3, czyli zgłoszenie aktualizacyjne osoby fizycznej będącej podatnikiem, służy do zgłaszania przez podatnika do urząd skarbowego informacji o zmianie adresu zamieszkania oraz danych kontaktowych, jak również do aktualizowania numeru rachunku bankowego, na który podatnik otrzymuje zwrot nadpłaty podatku.

REKLAMA

REKLAMA

Zgłoszenie przeznaczone jest dla podatnika, osoby fizycznej, spełniającej łącznie poniższe kryteria:

- jest objęta rejestrem PESEL,

- nie prowadzi działalności gospodarczej,

REKLAMA

- nie jest zarejestrowanym podatnikiem podatku od towarów i usług,

- nie jest płatnikiem podatków,

- nie jest płatnikiem składek na ubezpieczenia społeczne oraz ubezpieczenia zdrowotne.

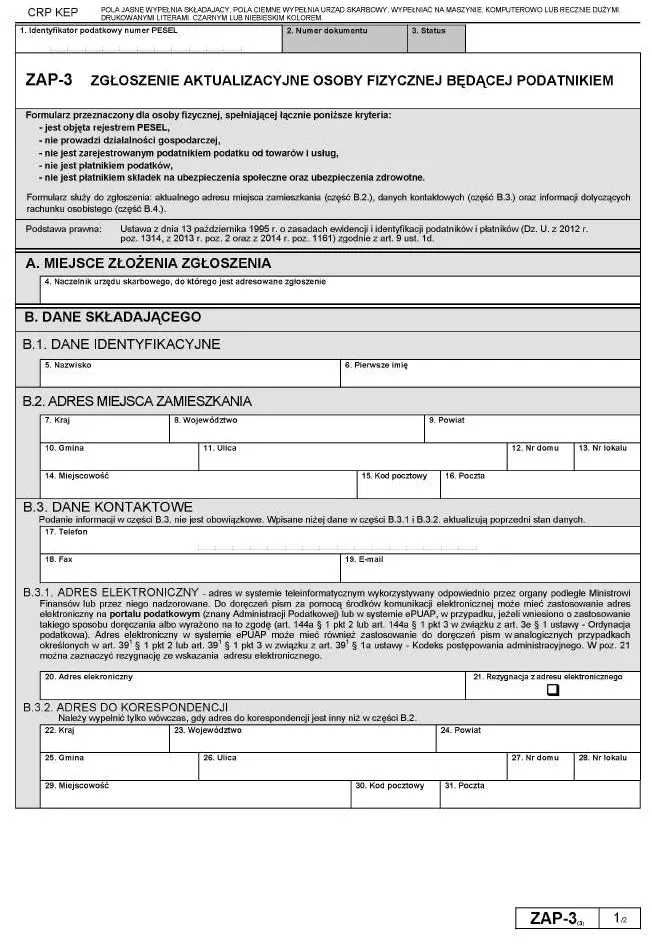

ZAP-3 (5) Zgłoszenie aktualizacyjne osoby fizycznej będącej podatniki

Wzór formularza

Aktualnie obowiązująca wersja zgłoszenia aktualizacyjnego osoby fizycznej będącej podatnikiem, tj. wersja ZAP-3(3), wprowadzona została rozporządzeniem Ministra Finansów z dnia 25 listopada 2014 r. w sprawie wzorów formularzy zgłoszeń identyfikacyjnych i zgłoszeń aktualizacyjnych oraz zgłoszeń w zakresie danych uzupełniających (Dz. U. z 2014 r. poz. 1665).

ZGŁOSZENIE AKTUALIZACYJNE OSOBY FIZYCZNEJ BĘDĄCEJ PODATNIKIEM - ZAP-3

Zasady wypełniania

Wypełniając zgłoszenie ZAP-3 w pierwszej kolejności należy podać swój identyfikator podatkowy (numer PESEL).

W części A. formularza należy wskazać miejsce złożenia zgłoszenia, a zatem wpisać nazwę urzędu skarbowego, do którego adresowane jest zgłoszenie.

Polecamy: PIT 2020. Komentarz

Część B. formularza, podzielona jest na kilka sekcji, w których podajemy aktualne dane, niezbędne do prawidłowych rozliczeń podatkowych z fiskusem. I tak:

- W części B.1. wpisać należy dane identyfikacyjne (nazwisko i pierwsze imię podatnika).

- W części B.2. należy podać aktualny adres miejsca zamieszkania.

- W części B.3. podajemy aktualne dane kontaktowe – telefon, fax, e-mail (przy czym podanie danych w tej części nie jest obowiązkowe, gdyż wpisane niżej dane w części B.3.1. i B.3.2. aktualizują poprzedni stan danych).

- W części B.3.1. służy do podania adresu elektronicznego (e-mail), zgodnie z wyjaśnieniami do tej części formularza ZAP-3, podany tutaj adres będzie miał zastosowanie w systemie teleinformatycznym wykorzystywanym odpowiednio przez organy podległe Ministrowi Finansów lub przez niego nadzorowane. Ponadto, do doręczeń pism za pomocą środków komunikacji elektronicznej może mieć zastosowanie adres elektroniczny na portalu podatkowym (znany Administracji Podatkowej) lub w systemie ePUAP, w przypadku, jeżeli wniesiono o zastosowanie takiego sposobu doręczania albo wyrażono na to zgodę (art. 144a § 1 pkt 2 lub art. 144a § 1 pkt 3 w związku z art. 3e § 1 ustawy - Ordynacja podatkowa). Adres elektroniczny w systemie ePUAP może mieć również zastosowanie do doręczeń pism w analogicznych przypadkach określonych w art. 391 § 1 pkt 2 lub art. 391 § 1 pkt 3 w związku z art. 391 § 1a ustawy - Kodeks postępowania administracyjnego. Przy czym w tej części formularza, w poz. 21 można zaznaczyć rezygnację ze wskazania adresu elektronicznego.

- W części B.3.2. podaje się adres do korespondencji, jednak tę cześć należy wypełnić tylko wówczas, gdy adres do korespondencji jest inny niż w części B.2.

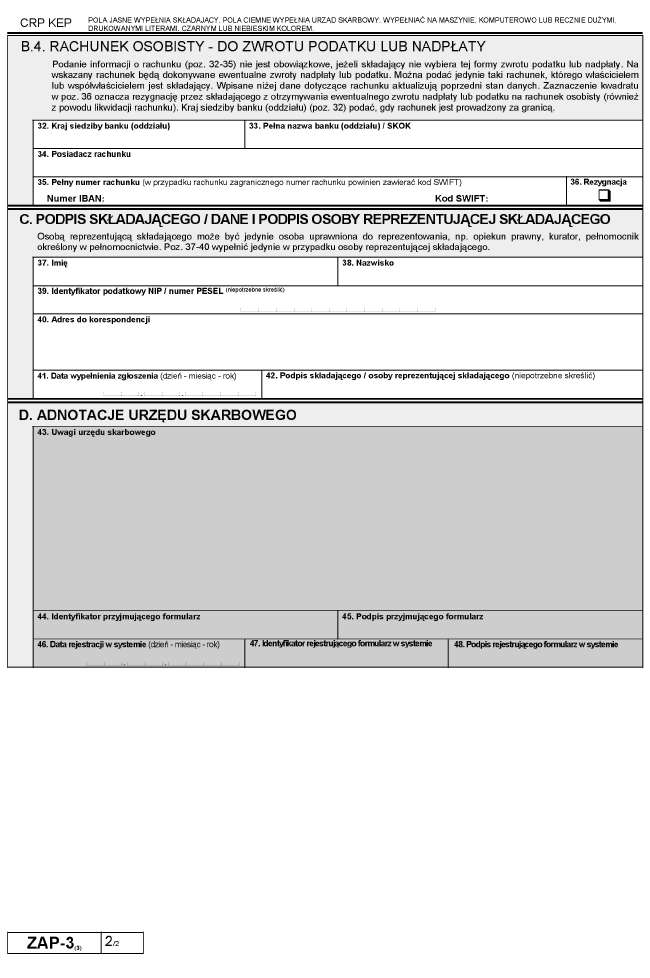

- Część B.4. służy natomiast do wskazania aktualnych informacji dotyczących rachunku osobistego podatnika – do celów zwrotu podatku lub nadpłaty (przy czym podanie informacji o rachunku (poz. 32-35) nie jest obowiązkowe, jeżeli składający nie wybiera tej formy zwrotu podatku lub nadpłaty). Na wskazany rachunek będą dokonywane ewentualne zwroty nadpłaty lub podatku. Można podać jedynie taki rachunek, którego właścicielem lub współwłaścicielem jest składający. Wpisane tutaj dane dotyczące rachunku aktualizują poprzedni stan danych. Natomiast zaznaczenie kwadratu w poz. 36 oznacza rezygnację przez składającego z otrzymywania ewentualnego zwrotu nadpłaty lub podatku na rachunek osobisty (również z powodu likwidacji rachunku). Kraj siedziby banku (oddziału) (poz. 32) podać, gdy rachunek jest prowadzony za granicą.

W części C. musi się znaleźć podpis składającego zgłoszenie lub dane i podpis osoby reprezentującej składającego. Osobą reprezentującą składającego może być jedynie osoba uprawniona do reprezentowania, np. opiekun prawny, kurator, pełnomocnik określony w pełnomocnictwie. Poz. 37-40 należy wypełnić jedynie w przypadku osoby reprezentującej składającego.

Podstawa prawna:

Rozporządzenie Ministra Finansów z dnia 25 listopada 2014 r. w sprawie wzorów formularzy zgłoszeń identyfikacyjnych i zgłoszeń aktualizacyjnych oraz zgłoszeń w zakresie danych uzupełniających (Dz. U. z 2014 r. poz. 1665).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA