Zwrot podatku VAT podróżnym

REKLAMA

REKLAMA

Omawiając powyższy system, nazywany potocznie „TAX FREE”, należy skupić się na jego 5 podstawowych elementach, tj.:

1. osobach, które mogą uzyskać powyższy zwrot podatku,

2. sprzedawcach, którzy mogą oferować towary w tym systemie,

3. sposobie zwrotu,

4. warunkach dokonania zwrotu VAT podróżnemu,

5. warunkach zastosowania stawki 0% przez sprzedawcę.

REKLAMA

REKLAMA

1. Kto może otrzymać zwrot VAT

Osobami, które mogą otrzymać zwrot podatku VAT w związku z wywozem z Polski poza obszar Unii Europejskiej towarów zakupionych w naszym kraju, są wyłącznie osoby fizyczne niemające stałego miejsca zamieszkania na terytorium UE.

Miejsce stałego zamieszkania takiej osoby (a więc i uprawnienie do skorzystania z TAX FREE), ustala się na podstawie paszportu lub innego dokumentu stwierdzającego tożsamość.

REKLAMA

Zwrot podatku dotyczy wyłącznie podatku VAT zapłaconego przy nabyciu przez taką osobę towaru na terenie kraju, który to towar będzie przez nią wywieziony poza teren UE w jej bagażu osobistym i będzie znajdował się w stanie nienaruszonym, przy czym zwrot ten nie obejmuje wywozu paliw silnikowych.

Powyższe oznacza, iż nie podlega zwrotowi VAT od towarów nabytych przez uprawnioną osobę, ale wywożonych przez inną osobę, lub np. wysyłanych pocztą czy kurierem.

Warto również pamiętać o tym, że skoro zwrotowi podlega VAT zapłacony od towarów wywożonych, to oczywistym jest, że w przypadku towarów sprzedawanych w kraju ze stawką 0% lub zwolnionych z podatku VAT, wysokość zwrotu należnego podróżnemu wyniesie 0,00 zł.

2. Sprzedawcy uprawnieni do oferowania towarów w systemie TAX FREE

Nie każdy sprzedawca może dokonywać sprzedaży towarów w ramach systemu TAX FREE – mogą te robić wyłącznie podmioty spełniające odpowiednie warunki.

W ustawie o podatku VAT sformułowano 3 główne warunki, z których 2 muszą być spełnione obligatoryjnie, tj.

- sprzedawca taki musi być zarejestrowanym podatnikiem VAT (z wyjątkiem podatników zwolnionych z uwagi na nie przekroczenie rocznej wartości sprzedaży 150.000 zł) oraz

- musi prowadzić ewidencję obrotu i kwot podatku należnego przy zastosowaniu kas rejestrujących.

Trzecim warunkiem, jest zawarcie umowy w sprawie zwrotu podatku przynajmniej z jednym z podmiotów prowadzących punkty zwrotu podatku, przy czym sprzedawca może również zdecydować się na wyłącznie samodzielne dokonywanie zwrotów VAT i wtedy nie musi zawierać takich umów.

Samo wypełnienie powyższych warunków stanowi dopiero początek formalności, tj. musi on pisemnie poinformować naczelnika urzędu skarbowego, że będzie takim sprzedawcą oraz o miejscu, gdzie podróżny dokonujący u niego zakupu towarów może odebrać podatek, oraz z kim ma zawarte umowy o zwrot podatku, i obowiązkowo przedłożyć kopie tych umów.

Dodatkowo sprzedawcy ci muszą zapewnić podróżnym pisemną informację o zasadach zwrotu podatku w czterech językach: polskim, angielskim, niemieckim i rosyjskim oraz oznaczyć punkty sprzedaży znakiem informującym podróżnych o możliwości zakupu w tych punktach towarów, od których przysługuje zwrot podatku.

Sposób zapewnienia powyższej informacji w językach obcych należy wyłącznie do inwencji sprzedawcy, natomiast wzór znaku informacyjnego jest opublikowany w rozporządzeniu Ministra Finansów z dnia 26 kwietnia 2004 r. w sprawie określenia wzorów: znaku informującego podróżnych o możliwości zakupu w punktach sprzedaży towarów, od których przysługuje zwrot podatku od towarów i usług, imiennego dokumentu będącego podstawą do dokonania zwrotu podatku podróżnym oraz stempla potwierdzającego wywóz towarów poza terytorium Wspólnoty (Dz.U. Nr 88, poz. 838).

Od 1 kwietnia 2011 r. obowiązuje w tym zakresie nowe rozporządzenie z 28 marca 2011 r. (Dz.U. Nr 68, poz. 361).

3. Sposób zwrotu

Zwrot podatku podróżnym dokonywany jest co do zasady w złotych przez sprzedawcę lub w punktach zwrotu VAT przez odpowiednie podmioty.

Nowością od 1 kwietnia 2011 r. jest to, że zwrotu podatku dokonywać można nie tylko w formie gotówkowej, ale również i w formie polecenia przelewu, czeku rozrachunkowego lub karty płatniczej.

Pamiętać jednocześnie należy, iż sprzedawcy mogą dokonywać zwrotu pod warunkiem, że ich obroty za poprzedni rok podatkowy wyniosły powyżej 400.000 zł oraz że dokonują zwrotu podatku wyłącznie w odniesieniu do towarów nabytych przez podróżnego u nich samych, tj. sprzedawcy nie mogą dokonywać zwrotu VAT od towarów, które zostały zakupione u innego sprzedawcy.

Polecamy: Jak rozliczać koszty w czasie

Wyjątkiem od powyższego jest sytuacja, gdy co prawda sprzedawca nie spełnia w danym roku warunku dotyczącego wysokości obrotów, jednakże spełniał go w roku, w którym dokonał sprzedaży podróżnemu – w takiej sytuacji sprzedawca może dokonać zwrotu podatku.

Jak wspomniano wcześniej, zwrotu podatku może również dokonywać podmiot prowadzący punkty zwrotu VAT.

Podmiotem takim może być wyłącznie spółka z ograniczoną odpowiedzialnością lub spółka akcyjna, która spełni szereg wymogów formalnych, w tym:

- powiadomi naczelnika urzędu skarbowego o zamiarze rozpoczęcia takiej działalności oraz

- złoży u niego kaucję gwarancyjną w wysokości 5 mln zł w gotówce, gwarancji bankowej lub co najmniej trzyletnich obligacjach Skarbu Państwa. Spółka ta musi nie tylko od razu dostarczyć kilka kilogramów załączników, ale musi również niektóre z nich donosić sukcesywnie przez cały czas działalności.

Od 1 kwietnia 2011 r. podmiot ten nie musi już zwierać umów z uprawnionymi sprzedawcami. Oznacza to, że niektóre podmioty mogą być „wolnymi strzelcami”, ale nie wszystkie, gdyż utrzymany jest przecież obowiązek zawarcia przez sprzedawcę umowy co najmniej z jednym takim podmiotem.

4. Warunki dokonania zwrotu VAT podróżnemu

Zwrot podatku może być dokonany, jeżeli podróżny wywiózł zakupiony towar poza terytorium Unii Europejskiej nie później niż w ostatnim dniu trzeciego miesiąca następującego po miesiącu, w którym dokonał zakupu.

Jeżeli więc podróżny dokona zakupu w styczniu, to wywozu towaru musi dokonać najpóźniej do końca kwietnia – wywóz po tym terminie nie będzie uprawniał do otrzymania pieniążków, nawet jak celnicy postawią wszystkie właściwe pieczątki na dokumencie TAX FREE.

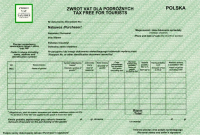

Podstawą do dokonania zwrotu podatku jest przedstawienie przez podróżnego dokumentu wystawionego przez sprzedawcę, do którego powinien być dołączony wystawiony przez sprzedawcę paragon z kasy rejestrującej. Wywóz towaru powinien być potwierdzony na tym dokumencie przez urząd celny stemplem zaopatrzonym w numerator.

Od 1 kwietnia 2011 r. nie będzie już obowiązywał żaden oficjalny wzór dokumentu TAX FREE, a Minister Finansów tylko wskazał minimalną zawartość takiego dokumentu w § 4 rozporządzenia z 28 marca 2011 r. w sprawie określenia wzorów: znaku informującego podróżnych o możliwości zakupu w punktach sprzedaży towarów, od których przysługuje zwrot podatku od towarów i usług, oraz stempla potwierdzającego wywóz towarów poza terytorium Unii Europejskiej, a także określenia niezbędnych danych, które powinien zawierać dokument będący podstawą do dokonania zwrotu podatku podróżnym (Dz.U. Nr 68, poz. 361).

Przypuszczać jednak należy, iż część podmiotów zapewne będzie korzystać ze starego wzoru, opublikowanego w ww. rozporządzeniu Ministra Finansów z dnia 26 kwietnia 2004 r. (Dz.U. Nr 88, poz. 838), bo większość wymaganych po 1 kwietnia 2011 r. informacji można zawrzeć w tym wzorze. Problemem może być tylko wskazanie formy zwrotu bezgotówkowego, czego wymaga po 1 kwietnia 2011 r. Minister Finansów.

Urząd celny potwierdza wywóz towaru na powyższym dokumencie po okazaniu przez podróżnego wywożonego towaru i sprawdzeniu zgodności danych dotyczących podróżnego zawartych w tym dokumencie z danymi zawartymi w przedstawionym paszporcie lub innym dokumencie stwierdzającym tożsamość.

Ponieważ system TAX FREE obowiązuje co do zasady identycznie w każdym państwie UE, powyższa zasada obowiązuje zarówno przy wywozie towarów zakupionych w Polsce, jak i towarów zakupionych w innych krajach UE. Dodatkowo oczywistym jest to, że w przypadku wywiezienia towaru kupionego w Polsce przez przejście graniczne w innym kraju UE (np. przez granicę niemiecko-szwajcarską), potwierdzenia wywozu na ww. dokumencie dokonują celnicy z właściwego kraju UE (np. niemieccy).

Sam fizyczny zwrot pieniążków dla podróżnego może być dokonany po potrąceniu przez zwracającego (zarówno podmiot prowadzący punkt zwrotu VAT, jak i sprzedawcę) prowizji od zwracanej kwoty.

Żeby nie było zbyt różowo dla podróżnych, określa się również minimalną wartość zakupów, przy której podróżny może żądać zwrotu podatku. W myśl rozporządzenia Ministra Finansów z dnia 28 marca 2011 r. w sprawie minimalnej łącznej wartości zakupów, przy której podróżny może żądać zwrotu podatku od towarów i usług (Dz.U. Nr 68, poz. 362), minimalna kwota łącznej wartości zakupów wraz z podatkiem VAT, wynikająca z imiennego dokumentu, wystawionego przez jednego sprzedawcę, przy której podróżny może żądać zwrotu podatku VAT zapłaconego przy nabyciu tych towarów, wynosi 200 zł (czyli utrzymano tą samą kwotę, którą wprowadziło wcześniejsze rozporządzenie z 20 kwietnia 2004 r.).

Powyższe oznacza, że jeżeli podróżny zakupił towary za kwotę niższą od 200 zł, to nawet jak otrzyma od sprzedawcy dokument TAX FREE a celnicy potwierdzą na nim wywóz tych towarów, to nikt mu nie zwróci zapłaconego podatku.

5. Warunki zastosowania stawki 0% przez sprzedawcę

Zwrot podatku VAT podróżnemu w ramach systemu TAX FREE nie jest działalnością charytatywną lub inną formą zastępowania Świętego Mikołaja – to jest jedna z form dokonywania eksportu towarów, a więc „zabawa” ta uprawnia do stosowania przez sprzedawcę 0% stawki podatku VAT do transakcji sprzedaży towarów objętych tym systemem.

Tak więc, do dostawy towarów, od których dokonano zwrotu podatku VAT podróżnemu, sprzedawca może zastosować stawkę 0% podatku, jeżeli:

- dokonał opisanego wcześniej powiadomienia naczelnika urzędu skarbowego, że jest takim sprzedawcą oraz o miejscu, gdzie podróżny dokonujący u niego zakupu towarów może odebrać podatek, oraz z kim ma zawarte umowy o zwrot podatku, i przedłożył kopie tych umów,

- przed upływem terminu do złożenia deklaracji podatkowej za dany okres rozliczeniowy otrzymał opisywany powyżej imienny dokument, zawierający potwierdzenie wywozu tych towarów poza terytorium Wspólnoty,

- a gdy zwrotu dokonano w formie polecenia przelewu, czeku rozrachunkowego lub karty płatniczej - posiada odpowiednie dokumenty potwierdzając dokonanie takiego zwrotu.

Podkreślić należy, iż otrzymanie przez podatnika dokumentu potwierdzającego wywóz towaru poza terytorium Unii Europejskiej w terminie późniejszym niż określony powyżej upoważnia podatnika do dokonania korekty podatku należnego od tej dostawy w rozliczeniu za okres rozliczeniowy w którym otrzymał taki dokument, nie później jednak niż przed upływem 10 miesięcy (do 1 kwietnia 2011 r. było 6 miesięcy), licząc od końca miesiąca, w którym dokonano dostawy.

Podsumowanie

Opisywany system TAX FREE może być opłacalny nie tylko dla samego podróżnego, ale i dla samego sprzedawcy, przy czym na pewno nie może on znaleźć pełnego zastosowania na terytorium całego kraju, gdyż uprawnieni podróżni dokonują osobistego zakupu i wywozu towarów poza UE przeważnie we wschodniej części kraju lub w większych aglomeracjach leżących przy lotniczych lub morskich przejściach granicznych.

Uzupełniając powyższe warto wspomnieć o cennej dla sprzedawców inicjatywie polskiej Służby Celnej, jaką jest istniejąca od kilku lat możliwość otrzymywania z Izb Celnych na granicy wschodniej bezpłatnych elektronicznych informacji o tym, czy dokonano potwierdzenia wywozu towaru objętego konkretną fakturą sprzedaży w systemie TAX FREE.

REKLAMA

REKLAMA