W MdM-ie oprócz dopłaty uzyskamy zwrot VAT-u

REKLAMA

REKLAMA

MdM - od 2015 r. wielodzietnych rodzin nie dotyczą m.in. limity wieku beneficjentów …

Na wstępie trzeba nadmienić, że wraz z wprowadzeniem programu MdM, został zakończony powszechny zwrot podatku VAT od materiałów budowlanych. Obecnie taki zwrot można jeszcze uzyskać na zasadzie praw nabytych (tzn. za materiały kupione do końca 2013 r.). Co ważne, ustawodawca przewidział graniczne terminy wnioskowania o zwrot. Przykładowo do końca 2016 r. na starych zasadach można było otrzymać zwrot za materiały kupione od 1 stycznia 2008 r. do 31 grudnia 2009 r. W 2017 r. upływa termin wnioskowania o zwrot podatku VAT dotyczącego zakupów z lat 2010 - 2011.

REKLAMA

REKLAMA

W przypadku materiałów budowlanych kupionych od 1 stycznia 2014 roku, zwrot VAT-u jest możliwy tylko na zasadach określonych przez ustawę o MdM (ustawę z dnia 27 września 2013 r. o pomocy państwa w nabyciu pierwszego mieszkania przez młodych ludzi). Wspomniany akt prawny wskazuje, że część zapłaconego VAT-u może odzyskać wnioskodawca, który:

- najwcześniej 1 stycznia 2014 r. otrzymał pozwolenie na planowane prace budowlane albo dokonał odpowiedniego zgłoszenia dotyczącego budowy

- przeznaczył zakupione materiały budowlane na budowę (adaptację/rozbudowę/nadbudowę) pierwszego lokum (Uwaga: od 1 września 2015 r. wymóg budowy/adaptacji/rozbudowy/nadbudowy tylko pierwszego lokum nie dotyczy osób wychowujących przynajmniej troje dzieci)

- uzyskał zgodę na prowadzoną inwestycję przed ukończeniem 36 roku życia (Uwaga: w przypadku małżonków, limitu wiekowego nie może przekroczyć przynajmniej jedna osoba, od 1 września 2015 r. limit wiekowy nie dotyczy osób wychowujących przynajmniej troje dzieci)

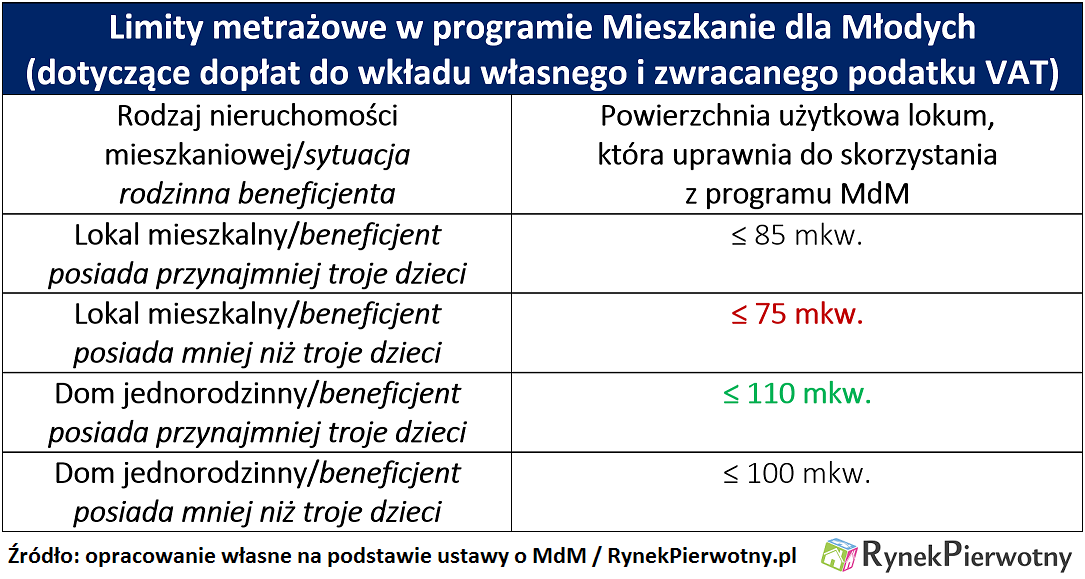

- wykonywał prace budowlane przy domu albo mieszkaniu, którego powierzchnia nie przekracza limitów metrażowych programu MdM (patrz poniższa tabela)

Poniższa tabela przedstawia informacje na temat limitów metrażu w programie MdM. Te ograniczenia dotyczą zarówno prywatnych inwestorów wnioskujących o zwrot VAT-u, jak i nabywców domów oraz lokali.

REKLAMA

Polecamy książkę: VAT 2017. Komentarz

Spóźnienie się z wnioskiem o zwrot będzie miało bardzo przykre konsekwencje

Wnioskodawcy są uprawnieni do otrzymania zwrotu części podatku VAT za dany artykuł lub materiał budowlany tylko wtedy, gdy znajduje się on na specjalnej liście (zobacz: Obwieszczenie Ministra Infrastruktury i Rozwoju z dnia 24 grudnia 2013 r.). Dodatkowo materiały i artykuły budowlane objęte zwrotem VAT-u, musiały posłużyć do realizacji jednej z poniższych inwestycji:

- wzniesienia domu jednorodzinnego

- nadbudowy albo rozbudowy budynku, który będzie spełniał cele mieszkaniowe

- adaptacji budynku niemieszkalnego lub jego części (na cele mieszkaniowe)

- adaptacji lokalu niemieszkalnego, który ma spełniać cele mieszkaniowe

Osoba ubiegająca się o zwrot VAT-u, powinna posiadać faktury dokumentujące zakup materiałów i artykułów budowlanych. Kopię tych faktur razem z pozwoleniem na budowę oraz formularzem VZM-1, trzeba złożyć w urzędzie skarbowym do końca roku, w którym rozpoczęło się użytkowanie domu lub lokalu. Spóźnienie podatnika przekreśla szanse na uzyskanie zwrotu podatku VAT.

Sprawdź: INFORLEX SUPERPREMIUM

Fiskus niestety ogranicza maksymalną wartość zwrotu podatkowego za materiały

Każda osoba zainteresowana zwrotem VAT-u na nowych warunkach, powinna również znać zasady obliczania sumy oddawanej przez urząd skarbowy. Wspomniany zwrot ustala się jako 65,22% podatku od towarów i usług, który według stawki 23% zapłacił nabywca. Fiskus niestety ogranicza wartość zwrotu możliwą do uzyskania przez beneficjenta MdM-u. Aktualny limit zwrotu oblicza się przy zastosowaniu poniższego wzoru:

Maksymalna wartość zwracanego podatku VAT = 12,195% x 70 mkw. x cena 1 mkw. powierzchni użytkowej budynku mieszkalnego, przyjmowana na potrzeby obliczenia premii gwarancyjnej od wkładów oszczędnościowych na książeczkach mieszkaniowych ostatnio ogłoszona przed kwartałem złożenia wniosku (3976 zł/mkw. dla wniosków składanych w I kw. 2017 r.)

Trzeba wiedzieć, że małżonkowie nie mogą liczyć na podwojenie powyższego limitu albo łącznej wartości zwracanego podatku. W ramach podsumowania warto zaprezentować przykład, który tłumaczy zasady obliczania zwrotu należnego małżonkom (patrz poniżej).

Młodzi małżonkowie wychowujący jedno dziecko, ubiegają się o częściowy zwrot zapłaconego VAT-u po uzyskaniu pozwolenia na użytkowanie wybudowanego domu jednorodzinnego (powierzchnia użytkowa: 99 mkw.). Przykładowi wnioskodawcy ustalili, że spełniają ustawowe wymogi uzyskania zwrotu i obliczyli 65,22% podatku VAT od materiałów i artykułów budowlanych uwzględnionych w wykazie Ministra Infrastruktury i Rozwoju (30 000 zł). Limit zwrotu obowiązujący w I kw. 2017 r. wynosi 33 941 zł (12,195% x 70 mkw. x 3976 zł/mkw.). Tak więc przykładowi małżonkowie będą mogli uzyskać zwrot podatku VAT w pełnej wysokości.

Andrzej Prajsnar, ekspert portalu RynekPierwotny.pl

REKLAMA

REKLAMA