PIT-28 – rozliczenie ryczałtu 2020/2021

REKLAMA

REKLAMA

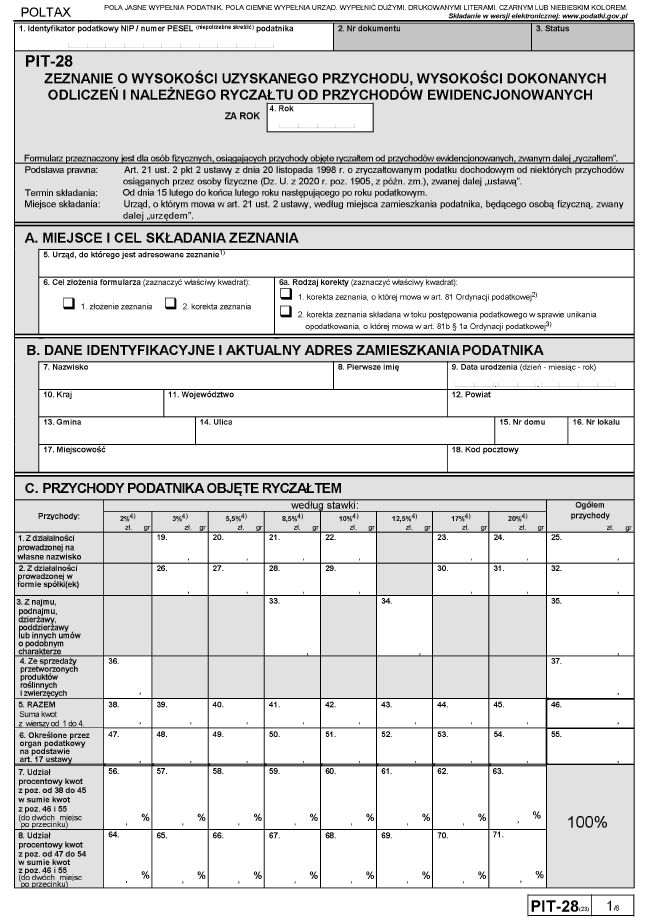

Co to PIT-28?

PIT-28 to zeznanie podatkowe o wysokości uzyskanego przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów ewidencjonowanych.

REKLAMA

REKLAMA

Zasady dotyczące opodatkowania w formie ryczałtu określa ustawa z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Kto musi składać PIT-28?

Deklarację PIT-28 zobowiązani są składać podatnicy, którzy uzyskują przychody:

- z pozarolniczej działalności gospodarczej, m.in. z działalności prowadzonej indywidualnie lub w formie spółki (cywilnej, jawnej);

REKLAMA

- z tytułu umowy najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze, jeżeli umowy te nie są zawierane w ramach prowadzonej pozarolniczej działalności gospodarczej;

- ze sprzedaży przetworzonych produktów rolnych pochodzących z własnych upraw, hodowli lub chowu (zgodnie z art. 20 ust. 1c o podatku dochodowym od osób fizycznych).

Podatnik, który chce skorzystać z opodatkowania w postaci ryczałtu ewidencjonowanego musi wcześniej złożyć do urzędu skarbowego deklarację, w której wyrażona będzie chęć korzystania z tej formy opodatkowania.

Kto musi składać PIT-28S?

Wersja formularza PIT-28S przeznaczona jest dla przedsiębiorstw w spadku, osiągających przychody objęte ryczałtem od przychodów ewidencjonowanych.

Jak złożyć PIT-28?

W przypadku skorzystania z usługi Twój e-PIT przygotowanej przez Ministerstwo Finansów, złożenie zeznania PIT-28 jest obecnie znacznie ułatwione. W usłudze Twój e-PIT fiskus udostępnienia bowiem wstępnie wypełnione zeznanie podatkowe, tj. w przypadku gdy podatnik rozlicza wyłącznie przychody z najmu albo wyłącznie ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych, albo wyłącznie z najmu i ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych.

Od 1 lutego 2021 roku Twój e-PIT znajdziesz w e-Urzędzie Skarbowym. Zeznanie PIT-28 za 2020 r. udostępnione będzie od 15 lutego 2021 r. Do e-Urzędu Skarbowego możesz się zalogować na 2 sposoby:

1) przez login.gov.pl to jest profil zaufany, e-dowód lub bankowość elektroniczną,

2) danymi podatkowymi (PESEL lub NIP i kwota przychodów).

Wstępnie przygotowane zeznanie podatkowe PIT-28 należy zweryfikować w ustawowym terminie oraz zaakceptować (ponieważ nie zostanie ono automatycznie zaakceptowane), a następnie pobrać Urzędowe Poświadczenie Odbioru (UPO).

Przy czym, zeznanie PIT-28 nie zostanie udostępnione w usłudze Twój e-PIT, jeśli będzie składane w związku z prowadzoną działalnością gospodarczą lub działów specjalnych produkcji rolnej.

PIT-28 można wypełnić i złożyć elektronicznie do urzędu właściwego według miejsca zamieszkania podatnika. W tym celu należy wejść na udostępniony przez Ministerstwo Finansów serwis e-Deklaracje wybrać formularz interaktywny PIT-28. Wypełnione zeznanie potwierdzane jest podpisem kwalifikowanym albo danymi autoryzującymi. Po wysłaniu należy pobrać i zachować Urzędowe Poświadczenia Odbioru (UPO).

Inne narzędzia udostępniane przez MF, z których mogą korzysta podatnicy w celu przygotowania zeznania PIT-28 to moduł systemu finansowo-księgowego oraz Uniwersalna Bramka Dokumentów (UBD).

Do kiedy PIT-28 za 2020 r.?

Zeznanie PIT-28 należy złożyć w terminie od 15 lutego do ostatniego dnia lutego roku następującego po roku podatkowym. Przy czym, zgodnie z przepisami Ordynacji podatkowej, jeśli termin ten (tj. ostatni dzień na złożenie zeznania) wypada w sobotę lub dzień ustawowo wolny od pracy (niedzielę lub święta), obowiązek złożenia zeznania wydłuża się o dzień po dniu wolnym od pracy.

W związku z tym, że w 2021 roku ostatni dzień lutego wypada w niedzielę (czyli dzień wolny od pracy), ostatnim dniem na złożenie zeznania PIT-28 za rok 2020 jest dzień 1 marca 2021 r. (poniedziałek).

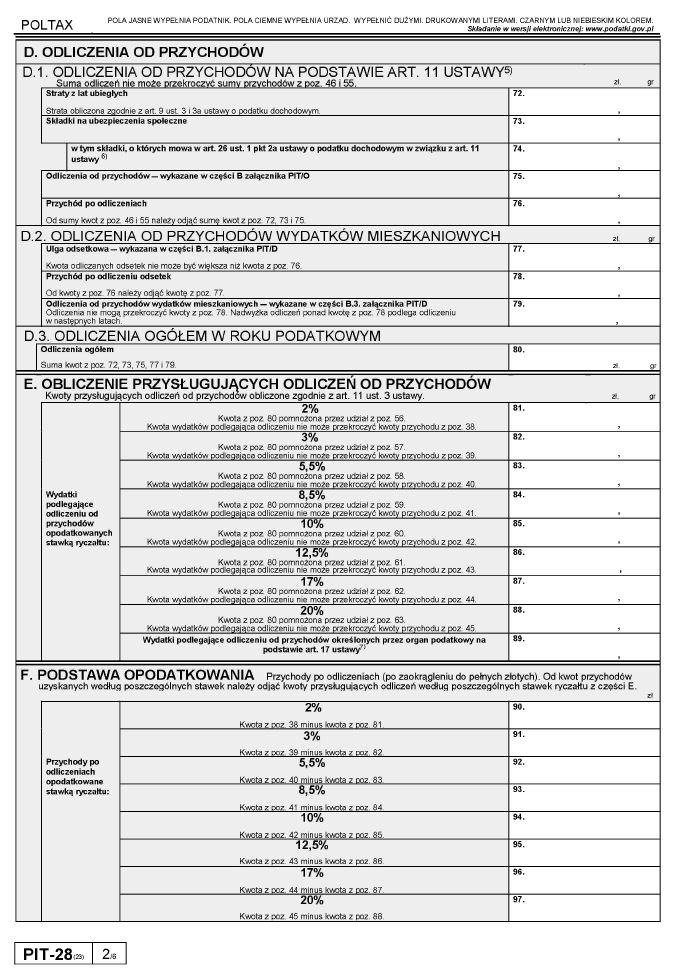

PIT-28 – co można odliczyć?

PIT-28 pozwala na dokonywanie niektórych odliczeń. Jeżeli podatnik korzysta z odliczeń od przychodu lub podatku, do składanego zeznania podatkowego może dołączyć załącznik m.in. PIT-O, PIT-D.

Odliczenia, z których może skorzystać podatnik składających PIT-28 to m.in. odliczenia w ramach ulgi termomodernizacyjnej, odliczenie darowizny na cele krwiodawstwa, kultu religijnego, wydatki na cele rehabilitacyjne, z tytułu użytkowania internetu, wpłaty na indywidualne konto zabezpieczenia emerytalnego (IKZE). Odliczyć można także darowizny dokonywane na walkę z pandemią COVID-19 (zobacz: Darowizny na COVID-19 - jak odliczyć w rocznym PIT?).

Podatnik ma także możliwość oddania 1 proc. podatku wykazanego na PIT-28 na rzecz organizacji pożytku publicznego.

Natomiast na PIT-28 nie można rozliczyć się wspólnie z małżonkiem, ani jako osoba samotnie wychowująca dziecko. Nie można także skorzystać z ulgi podatkowej na dziecko.

PIT-28 - jakie załączniki?

Do deklaracji rocznej PIT-28 podatnik może dołączyć załącznik PIT-28/B, tj. w przypadku gdy jest wspólnikiem spółki cywilnej lub jawnej (każdy ze wspólników składa osobno zeznanie z załącznikiem).

Natomiast jeżeli podatnik korzysta z odliczeń od przychodu lub ryczałtu, do zeznania PIT-28 może dołączyć następujące załączniki:

- PIT-O – dla ulgi np. ulga internetowa, ulga rehabilitacyjna,

- PIT-D – dla ulgi mieszkaniowej na prawach nabytych,

- PIT-2K – dla ulgi odsetkowej (pierwszy rok rozliczenia).

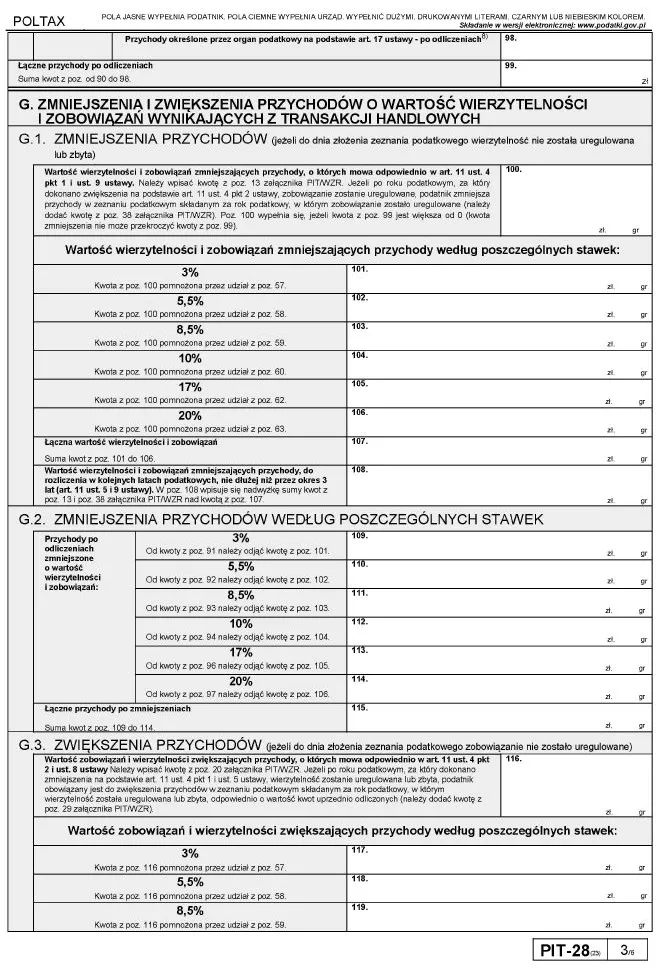

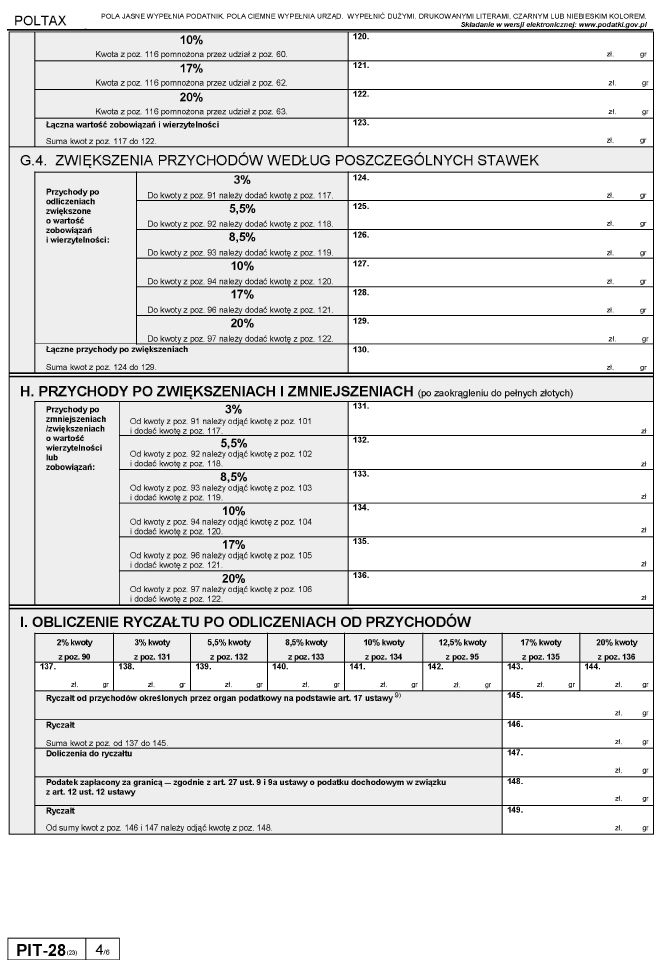

Wzór deklaracji PIT-28 od 1 stycznia 2021 r.

Nowy wzór deklaracji PIT-28 wprowadziło rozporządzenie Ministra Finansów i Polityki Regionalnej z dnia 11 grudnia 2020 r. w sprawie wzorów zeznań, deklaracji i informacji podatkowych obowiązujących w zakresie zryczałtowanego podatku dochodowego od niektórych przychodów osiąganych przez osoby fizyczne (Dziennik Ustaw rok 2020 poz. 2346). Rozporządzenie wchodzi w życie z dniem 1 stycznia 2021 r.

Wzór określony niniejszym rozporządzeniem stosuje się do przychodów uzyskanych od dnia 1 stycznia 2020 r. i dokonanych od tego dnia odliczeń.

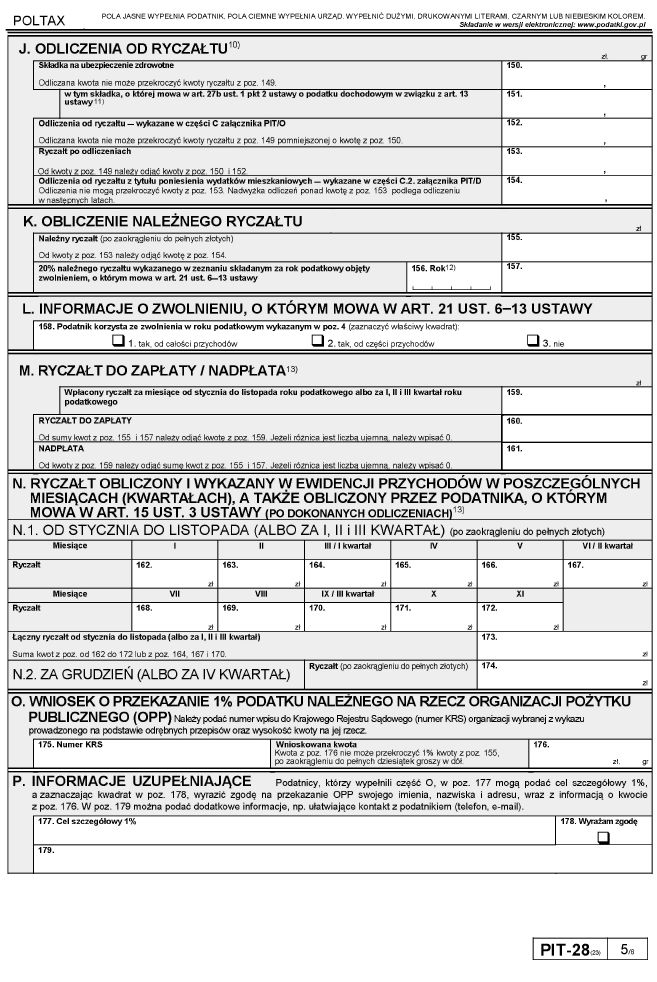

Wzór deklaracji PIT-28 (wersja 23) - zeznania o wysokości uzyskanego przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów ewidencjonowanych

PIT-28 - druk

Druk formularza PIT-28 do rozliczeń podatkowych za rok podatkowy 2020 (dokonywanych w 2021 r.).

Zobacz: Formularz PIT-28 (składany od 1 stycznia 2021 r.)

Podstawa prawna:

- ustawa z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne - t.j. z dnia 29 października 2020 r. (Dz.U. z 2020 r., poz. 1905);

- ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - t.j. z dnia 21 sierpnia 2020 r. (Dz.U. z 2020 r., poz. 1426),

- rozporządzenie Ministra Finansów i Polityki Regionalnej z dnia 11 grudnia 2020 r. w sprawie wzorów zeznań, deklaracji i informacji podatkowych obowiązujących w zakresie zryczałtowanego podatku dochodowego od niektórych przychodów osiąganych przez osoby fizyczne - Dziennik Ustaw rok 2020 poz. 2346.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA