Korekta pustej faktury - do kiedy można to zrobić?

REKLAMA

REKLAMA

NSA potwierdził, że owszem, można skorygować pustą fakturę, ale podatnik ma na to czas dopóty, dopóki kontrolerzy nie wejdą do firmy. Jeśli dokona korekty przed kontrolą i zadba o to, by jego kontrahent też skorygował swoje rozliczenia, to uniknie sankcji. Po kontroli jest już na to za późno – wyjaśnił sędzia Sylwester Marciniak.

REKLAMA

REKLAMA

500 pytań o VAT - odpowiedzi z interpretacjami MF

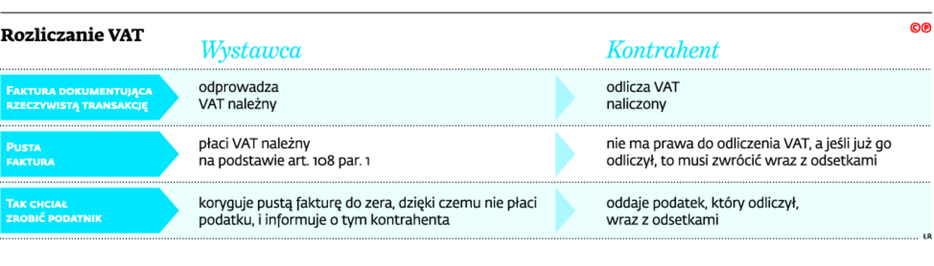

Chodziło o przedsiębiorcę, który brał udział w wyłudzeniu VAT. Mężczyzna wystawił pustą fakturę na dobrze już znanego organom podatkowym oszusta. Podczas kontroli podatkowej fiskus zakwestionował prawdziwość transakcji i zażądał podatku podwójnie. Pierwszy raz od wystawcy faktury, drugi raz od jego kontrahenta. Z art. 108 ust. 1 ustawy o VAT wynika bowiem, że każdy, kto wystawi fakturę, musi zapłacić wynikający z niej podatek, choćby transakcja nie miała miejsca. Z drugiej strony, jeśli faktura nie dokumentuje rzeczywistego zdarzenia, to kontrahent nie ma prawa do odliczenia podatku naliczonego (art. 88 ust. 3a pkt 4a). A jeśli już go odliczył, to musi oddać go wraz z odsetkami.

Korekta lekiem na VAT

Po kontroli podatnik wpadł na pomysł, jak uniknąć negatywnych konsekwencji. Wymyślił, że może przecież skorygować pustą fakturę do zera. Dzięki temu nie będzie musiał zapłacić podatku. Od razu poinformował o tym swojego kontrahenta i zobowiązał go do korekty podatku naliczonego. Nie miał pewności, czy faktycznie on to uczynił, ale uważał, że ze swojej strony zrobił wszystko, co możliwe, żeby budżet na tym nie stracił.

REKLAMA

Zakwestionowały to organy podatkowe. – Po kontroli nie można już skorygować pustej faktury – stwierdził dyrektor Izby Skarbowej w Białymstoku. Wyjaśnił, że gdyby tak było, to art. 108 par. 1 byłby martwym przepisem, a ma być sankcją dla oszustów.

Inaczej orzekł jednak WSA w Białymstoku. Stwierdził, że nie ma przeszkód do korekty, jeśli faktycznie nie doszło do uszczuplenia, i nakazał organom sprawdzić, czy kontrahent zwrócił cały VAT wraz z odsetkami.

Dyrektor izby stwierdził, że niczego nie będzie sprawdzał, bo bez względu na to, czy VAT wrócił do budżetu, wystawca faktury i tak musi ponieść konsekwencje. Rację przyznał mu Naczelny Sąd Administracyjny, ale gdy sprawa wróciła do WSA, ten ponownie orzekł na korzyść przedsiębiorcy.

50 Ściąg Księgowego z aktualizacją online

Tylko przed kontrolą

Spór ostatecznie zakończył NSA. Uzasadniając wyrok, sędzia Sylwester Marciniak wyjaśnił, że gdyby sąd kasacyjny przyjął rozumowanie WSA, to oszuści podatkowi mogliby bezkarnie wyłudzać VAT. Każdy mógłby wystawiać puste faktury, a w razie kontroli po prostu je skorygować i oddać budżetowi to, co mu się należy – powiedział sędzia.

NSA wyjaśnił także, że z orzecznictwa TSUE wcale nie wynika – jak chciałby podatnik – że można korygować puste faktury po kontroli. Z orzeczenia w sprawie o sygn. akt C-454/98 wynika tylko tyle, że podatnik może dokonać korekty wystawionej faktury bez względu na to, czy działał w dobrej wierze, jeśli w odpowiednim czasie wyeliminuje ryzyko jakichkolwiek strat we wpływach podatkowych do budżetu – podkreślił NSA.

Taki sam wniosek wypływa z nowszego orzeczenia TSUE (sygn. akt C-138/12). Zgodnie z tezą 27 tego orzeczenia nie można odmówić prawa do korekty podatnikowi, który we właściwym czasie w pełni wyeliminował niebezpieczeństwo uszczuplenia dochodów podatkowych. Tymczasem w tej sprawie nie tylko doszło do uszczuplenia budżetu, co wykazała kontrola podatkowa, lecz także trudno mówić o dobrej wierze, bo celem podatnika było wyłudzenie podatku – stwierdził NSA. ©?

Przytoczył także wyrok Trybunału Konstytucyjnego z kwietnia 2015 r. (sygn. akt P 40/13). TK stwierdził w nim, że oszuści nie tylko powinni ponieść odpowiedzialność podatkową (z art. 108 par.1 ustawy o VAT), ale także odpowiedzialność karno-skarbową za uszczuplenie budżetu (z art. 62 par.2 ustawy kodeks karny skarbowy). ©?

Nieuczciwość musi być karana

Roman Namysłowski, Crido Taxand:

Artykuł 108 polskiej ustawy jest odpowiednikiem art. 203 dyrektywy o VAT. TSUE wypowiedział się co do niego w orzeczeniu w sprawie C-342/87 (Genius Holding). Wyjaśnił, że można skorygować pustą fakturę, pod warunkiem że podatnik działał w dobrej wierze. W związku z tym, zakładając, że celem podatnika było wyłudzenie podatku, należy mu takiego prawa odmówić, co słusznie uczynił NSA. W przeciwnym razie oszukańcze działania podatników nie miałyby żadnych negatywnych konsekwencji. Każdy przedsiębiorca mógłby wystawiać puste faktury i liczyć na to, że kontrola do niego nie przyjdzie, a jeśli nawet przyjdzie, to i tak wtedy skoryguje fakturę. To niedopuszczalne. Nie może być tak, żeby nie było żadnej sankcji za naginanie systemu VAT i wyłudzanie podatku. ©?

Trzeba znowelizować przepisy

Artur Ratajczak, Tax Corner:

NSA odpowiedział twierdząco na dwa istotne pytania. Pierwsze dotyczy tego, czy zakresem art. 108 są objęte puste faktury (niedokumentujące rzeczywistego obrotu) oraz czy można je korygować po kontroli. Należy podkreślić, że w orzecznictwie nie ma obecnie jednolitej linii orzeczniczej dotyczącej tych zagadnień. Czytając literalnie przepisy, trudno znaleźć zakaz korekty pustych faktur. Z tego powodu sądy muszą odwoływać się do wykładni celowościowej i systemowej, co budzi niestety spory. W mojej ocenie należałoby tak znowelizować przepisy o VAT, aby – w przypadkach ewidentnych oszustw – wprost zakazywały korekty faktur, nakazując zarazem stosowanie art. 108. Ten postulat wydaje się tym bardziej słuszny, że prawdopodobnie klauzula rozstrzygania wątpliwości podatkowych na korzyść podatnika niedługo wejdzie w życie i spowoduje nowe trudności w piętnowaniu oszustw w VAT. ©?

Patrycja Dudek

patrycja.dudek@infor.pl

REKLAMA

REKLAMA