Zmiana przeznaczenia samochodu firmowego - rozliczenie VAT

REKLAMA

REKLAMA

Rezygnacja z prowadzenia ewidencji przebiegu pojazdu - skutki w VAT

Prowadzę działalność opodatkowaną VAT. W lipcu 2014 r. kupiłem samochód osobowy. Cena netto wyniosła 52 000 zł. Od zakupu odliczyłem 100% VAT, ponieważ zdecydowałem się prowadzić ewidencję przebiegu pojazdu. Odliczałem również 100% VAT od wydatków związanych z eksploatacją tego samochodu. Od nowego roku chciałbym zrezygnować z prowadzenia ewidencji. Co muszę zrobić, żeby w 2016 r. jej nie prowadzić? Czy taka rezygnacja ma jakieś skutki w VAT?

REKLAMA

REKLAMA

Podatnik, który zamierza zrezygnować z prowadzenia ewidencji przebiegu pojazdu, musi złożyć aktualizację informacji VAT-26. Należy to zrobić najpóźniej przed dniem, od którego podatnik zrezygnuje z prowadzenia ewidencji. Od dnia rezygnacji podatnik będzie mógł odliczać tylko 50% VAT od wydatków związanych z używaniem samochodu, w tym od paliwa. Podatnik będzie również zobowiązany do korekty VAT odliczonego przy zakupie samochodu.

Decydując się na rezygnację z prowadzenia ewidencji przebiegu dla osobowego samochodu wykorzystywanego w prowadzonej działalności gospodarczej, podatnik utraci prawo do odliczania 100% VAT od wydatków związanych z jego eksploatacją. Prowadzenie ewidencji jest jednym z warunków uprawniających do pełnego odliczania VAT od samochodów osobowych (art. 86a ust. 3 pkt 1 lit. a) w zw. z ust. 4 pkt 1 ustawy o VAT). Jeżeli zatem od 1 stycznia 2016 r. podatnik przestanie prowadzić ewidencję przebiegu pojazdu dla samochodu, o którym mowa w pytaniu, to od tego dnia odliczy tylko 50% VAT od wydatków związanych z jego eksploatacją.

Aktualizacji informacji VAT-26 należy dokonać najpóźniej przed dniem, od którego następuje rezygnacja z prowadzenia ewidencji przebiegu pojazdu.

REKLAMA

Obowiązek aktualizacji informacji VAT-26

Podatnik, decydując się na odliczanie 100% VAT od zakupu samochodu, o którym mowa w pytaniu, oraz od wydatków związanych z jego eksploatacją, musiał złożyć informację VAT-26.

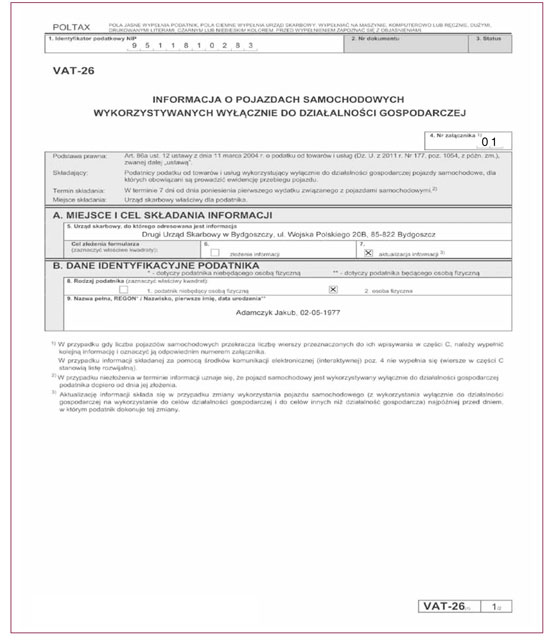

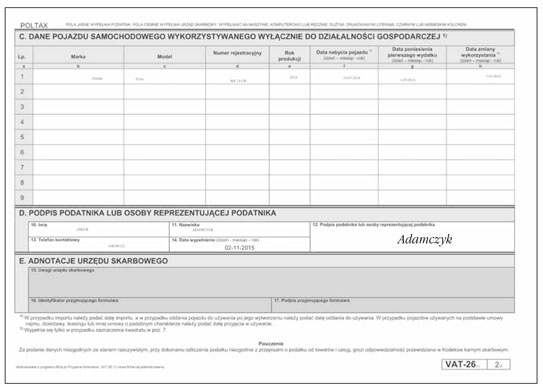

Aktywny druk informacji VAT-26 zamieszczamy na www.bv.infor.pl, w zakładce Formularze.

Jeśli podatnik rezygnuje z prowadzenia ewidencji przebiegu pojazdu, a co za tym idzie – z odliczania 100% VAT, to ma obowiązek aktualizacji informacji VAT-26. Wynika to wprost z brzmienia art. 86a ust. 14 ustawy o VAT. W przepisie tym zapisano, że:

W przypadku zmiany wykorzystywania pojazdu samochodowego podatnik jest obowiązany do aktualizacji informacji, o której mowa w ust. 12 [czyli informacji VAT-26 – przyp. autora], najpóźniej przed dniem, w którym dokonuje tej zmiany.

Jeżeli podatnik zamierza zrezygnować z prowadzenia ewidencji od 1 stycznia 2016 r., to na podstawie przywołanego przepisu aktualizacji informacji VAT-26 musi dokonać najpóźniej 31 grudnia 2015 r.

Podatnik powinien dokonać aktualizacji, zaznaczając w części A krzyżykiem poz. 7 „aktualizacja informacji”. Natomiast w części C w kolumnie h musi wpisać datę, od której następuje zmiana. W tym przypadku będzie to 1 stycznia 2016 r. Wzór wypełnionej informacji VAT-26 prezentujemy poniżej.

500 pytań o VAT odpowiedzi na trudne pytania z interpretacjami Ministerstwa Finansów (PDF)

Przewodnik po zmianach w ustawie o rachunkowości 2015/2016 (PDF)

Wzór wypełnionej informacji VAT-26

Obowiązek korekty VAT naliczonego w związku ze zmianą przeznaczenia samochodu

Rezygnacja z prowadzenia ewidencji przebiegu pojazdu oznacza zmianę jego przeznaczenia. Do końca 2015 r. samochód był wykorzystywany tylko do celów prowadzonej działalności gospodarczej. Po złożeniu aktualizacji informacji VAT-26 będzie uznawany za używany przez podatnika zarówno do celów działalności gospodarczej, jak i do celów prywatnych. Ponieważ z pytania wynika, że samochód został nabyty w lipcu 2014 r., a jego cena netto wyniosła 52 000 zł, więc podatnik będzie zobowiązany do przeprowadzenia korekty VAT odliczonego przy jego zakupie na podstawie art. 90b ust. 1 ustawy o VAT.

Z przepisu tego wynika m.in., że podatnik ma obowiązek dokonania korekty VAT, jeżeli w ciągu 60 miesięcy, licząc od miesiąca, w którym nabył samochód, nastąpiła zmiana jego wykorzystywania do celów działalności gospodarczej i do celów innych niż działalność gospodarcza. Korekty podatnik powinien dokonać w deklaracji za okres rozliczeniowy, w którym nastąpi zmiana, w kwocie proporcjonalnej do pozostałego okresu korekty (art. 90b ust. 4 ustawy o VAT).

W takiej sytuacji podatnik będzie musiał „oddać” część odliczonego VAT. Obowiązek korekty dotyczy tylko VAT od wydatku związanego z zakupem samochodu. VAT od pozostałych wydatków nie podlega korekcie.

Przykład:

Podatnik nabył w lipcu 2014 r. samochód osobowy. Złożył dla niego informację VAT-26. Od jego zakupu odliczył 100% VAT w wysokości 10 000 zł. Od 1 stycznia 2016 r. zamierza zrezygnować z prowadzenia ewidencji przebiegu pojazdu. 31 grudnia 2015 r. podatnik złoży aktualizację informacji VAT-26. Zmiana przeznaczenia samochodu następuje w okresie korekty, czyli w czasie od lipca 2014 r. do czerwca 2019 r. Korekty VAT podatnik dokona następująco:

Krok 1. Ustalenie kwoty podatku naliczonego podlegającego korekcie: 10 000 zł x 50% = 5000 zł

Krok 2. Wyliczenie liczby miesięcy pozostałych do końca okresu korekty: 42 miesiące (okres od stycznia 2016 r. do czerwca 2019 r.)

Krok 3. Wyliczenie korekty VAT: 5000 zł x 42/60 = 3500 zł

Podatnik wykaże korektę w deklaracji za styczeń 2016 r. składanej do 25 lutego 2016 r. Korektę należy wpisać w poz. 45 „Korekta podatku naliczonego od nabycia środków trwałych” deklaracji, przy założeniu, że podatnik będzie składał za styczeń wersję 15 deklaracji VAT-7. Wpisu trzeba dokonać ze znakiem minus.

Najpóźniej 31 grudnia 2015 r. podatnik musi złożyć aktualizację VAT-26.

Podstawa prawna:

• art. 90b ust. 1 i 4 ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2015 r. poz. 1649

Marcin Jasiński

ekspert w zakresie VAT

REKLAMA

REKLAMA