Dla odliczenia VAT nie jest konieczne drobiazgowe sprawdzanie kontrahenta

REKLAMA

REKLAMA

To ważny wyrok dla wszystkich walczących z fiskusem o prawo do odliczenia podatku.

REKLAMA

REKLAMA

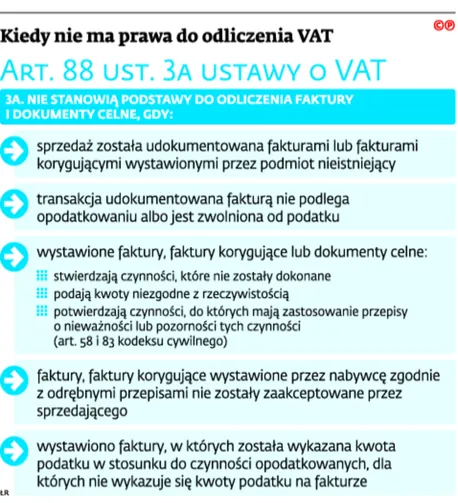

Pytanie zadał w marcu 2014 r. Naczelny Sąd Administracyjny (sygn. akt I FSK 516/13). Zastanawiał się on nad prawem do odliczenia podatku, gdy fakturę wystawił podmiot, którego organy podatkowe nie uznały za rzeczywistego dostawcę towaru. Ani one jednak, ani nabywca nie byli w stanie ustalić, kto faktycznie był dostawcą i powinien zapłacić podatek wynikający z faktury.

Trybunał uznał, że nie można odmówić nabywcy prawa do odliczenia VAT tylko dlatego, że faktura została wystawiona przez podmiot, który można uznać za nieistniejący i nie można ustalić, kto jest dostawcą. Co innego, gdyby podatnik wiedział lub powinien był wiedzieć, że kupując towar, bierze udział w przestępczej transakcji. Wówczas i on powinien zostać uznany za uczestniczącego w oszustwie.

TSUE zastrzegł przy tym, że urzędy nie mogą wymagać od odbiorcy, aby dokonywał ustaleń, których nie wymaga od niego prawo.

REKLAMA

VAT po zmianach od 1 lipca 2015 r.

Braki formalne

Sprawa dotyczyła stanu prawnego z 2004 r., gdy obowiązywała szósta dyrektywa o VAT. – Rozstrzygnięcie TSUE ma jednak znaczenie również dla bieżących rozliczeń przedsiębiorców – wskazuje Roman Namysłowski, doradca podatkowy i partner w Crido Taxand.

Chodziło o spółkę PPUH Stehcemp, która kupiła olej napędowy od innej firmy – Finnet, a następnie zużyła go do działalności gospodarczej. Przed transakcją dostała od dostawcy odpis z Krajowego Rejestru Sądowego oraz zaświadczenia o nadaniu numerów NIP i REGON.

Spółka była więc przekonana, że kupiła olej od legalnie działającego podmiotu, i odliczyła VAT z otrzymanej faktury. Organy podatkowe uznały jednak, że spółka nie miała do tego prawa, ponieważ kupiła towar od podmiotu nieistniejącego. Miał o tym świadczyć brak rejestracji Finnet dla celów VAT, nieskładanie przez nią rocznych sprawozdań finansowych, brak koncesji na obrót paliwami, a także niemożność skontaktowania się z prezesem. Co więcej, siedziba spółki znajdowała się w zdewastowanym budynku, wykluczającym jakąkolwiek działalność.

Polecamy: 500 pytań o VAT odpowiedzi na trudne pytania z interpretacjami Ministerstwa Finansów (PDF)

Polecamy: Przewodnik po zmianach w ustawie o rachunkowości 2015/2016 (PDF)

Była dostawa

Trybunał uznał, że żaden z tych argumentów nie może być podstawą do odmowy prawa do odliczenia VAT. Nie wyklucza go ani fakt, że nieruchomość Finnet była zdewastowana, ani to, że nie można było skontaktować się z jej prezesem. Status podatnika VAT nie zależy też od uzyskania jakiegokolwiek zezwolenia lub koncesji, formalnego zarejestrowania czy ogłaszania rocznych sprawozdań finansowych – podkreślił TSUE.

Co więcej, nawet jeśli Finnet nie miała prawa do dysponowania towarami, to nie oznacza to, że do dostawy nie doszło. Towar został bowiem faktycznie przekazany nabywcy i w tej sprawie nie budziło to żadnych wątpliwości.

Trybunał podkreślił, że odbiorcy przysługuje prawo do odliczenia, nawet jeżeli dostawca nie zarejestrował się dla celów podatku VAT, a w momencie kontroli nie posiada już zezwolenia na prowadzenie działalności gospodarczej ani nie ma numeru NIP. Ważne, że odbiorca dysponuje fakturą, na której jest podany NIP sprzedawcy, jego pełna nazwa (lub nazwisko) i adres oraz ilość i rodzaj dostarczonych towarów.

Trybunał nie wykluczył więc, że spółka Finnet faktycznie wykonywała działalność gospodarczą, skoro sprzedała paliwo.

TSUE przypomniał też to, co stwierdził już w innych wyrokach – że organy podatkowe mogą odmówić prawa do odliczenia, jeśli w grę wchodzi przestępstwo lub nadużycie w zakresie VAT. Mają takie prawo wtedy, gdy nabywca wiedział lub powinien był wiedzieć, że kupił towar od oszusta. To one jednak mają obowiązek wykazać, że transakcja wiązała się z przestępstwem. Nie mogą więc wymagać od odbiorcy faktury, aby badał on, czy wystawca faktury „dysponuje danymi towarami i jest w stanie je dostarczyć oraz czy wywiązuje się z obowiązku złożenia deklaracji i zapłaty VAT albo żeby posiadał potwierdzające to dokumenty” – stwierdził wczoraj trybunał.

Powrót do normalności - nie trzeba sprawdzać kontrahenta przy pomocy detektywa

Zdaniem ekspertów wyrok TSUE zamyka drogę organom podatkowym do łatwego kwestionowania odliczenia u nieświadomych nabywców. – Przywróci on właściwe proporcje w sprawach odliczeń VAT – mówi Tomasz Michalik, doradca podatkowy i partner w MDDP.

– Trybunał przyznał, że podatnicy nie muszą podejmować nadmiernych, niestandardowych działań, jeśli nie mają podejrzeń co do kontrahenta – stwierdza ekspert. Zwraca uwagę, że w praktyce urzędy skarbowe często tego wymagają.

– Trybunał zakwestionował skuteczność zarzutów najczęściej stawianych nabywcom. Organy muszą zatem zacząć lepiej ścigać osoby dokonujące przestępstw, a nie kupujących – uważa Andrzej Nikończyk, doradca podatkowy i partner w KNDP.

– Nie mogą więc wymagać od podatników np. zatrudniania detektywów – dodaje Roman Namysłowski.

Jego zdaniem podatnicy powinni jednak badać kontrahentów, jeśli podejrzewają ich o nieuczciwość. Mogą np. sprawdzić, czy kontrahent jest zarejestrowanym podatnikiem VAT. ©?

Łukasz Zalewski

REKLAMA

REKLAMA