VAT od samochodów sprowadzanych z UE - rozliczenia

REKLAMA

REKLAMA

Zakup w innym kraju UE

Według art. 9 ust. 1 ustawy o VAT przez wewnątrzwspólnotowe nabycie towarów za wynagrodzeniem rozumie się nabycie prawa do rozporządzania jak właściciel towarami, które w wyniku dokonanej dostawy są wysyłane lub transportowane na terytorium państwa członkowskiego inne niż terytorium państwa członkowskiego rozpoczęcia wysyłki lub transportu przez dokonującego dostawy, nabywcę towarów lub na ich rzecz. W ustawie przewidziano dodatkowe warunki, które muszą zostać spełnione, aby transakcję zakwalifikować jako WNT:

REKLAMA

REKLAMA

1) nabywcą towarów jest:

• podatnik, o którym mowa w art. 15, lub podatnik podatku od wartości dodanej, a nabywane towary mają służyć działalności gospodarczej podatnika,

• osoba prawna niebędąca podatnikiem,

REKLAMA

2) dokonujący dostawy towarów jest podatnikiem.

POLECAMY: Prowadź automatyczną ewidencję przejazdów i oszczędź nawet 5000 zł

Polecamy: Praktyczny przewodnik po zmianach w VAT. Sprawdź!

WNT nie wystąpi, jeśli nabywcą jest:

- rolnik ryczałtowy, który nabywa samochód dla prowadzonej działalności rolniczej,

- podatnik, który wykonuje jedynie czynności inne niż opodatkowane podatkiem i któremu nie przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego przy nabyciu towarów i usług,

- podatnik, u którego sprzedaż jest zwolniona od podatku na podstawie art. 113 ust. 1 i 9 (ze względu na wysokość obrotów),

• osoba prawna, która nie jest podatnikiem

– jeżeli całkowita wartość wewnątrzwspólnotowego nabycia towarów na terytorium kraju nie przekroczyła w trakcie roku podatkowego oraz w poprzednim roku kwoty 50 000 zł, chyba że wybierze opcję opodatkowania WNT.

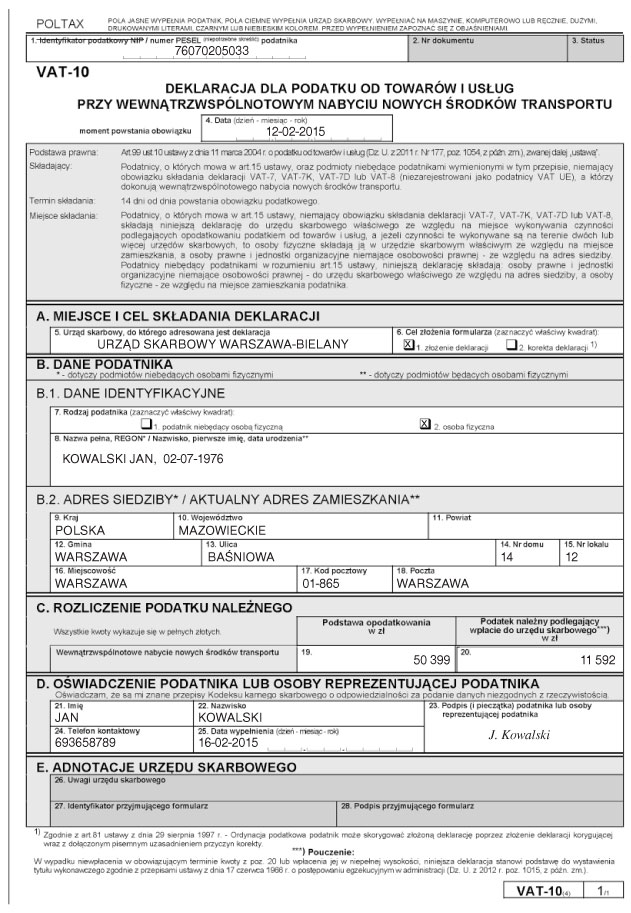

Obwieszczeniem Ministra Finansów z 12 lutego 2015 r. (Dz. U. z 2015 r. poz. 306) ogłoszony został jednolity tekst rozporządzenia z dnia 14 marca 2013 r. w sprawie wzorów deklaracji dla podatku od towarów i usług dotyczących transakcji wewnątrzwspólnotowych w zakresie nowych środków transportu (VAT-10, VAT-11)

Polski podatnik nie rozliczy także WNT, gdy samochód został kupiony, a jego dostawa była opodatkowana według procedury VAT marża.

Status nabywcy i sprzedawcy nie ma znaczenia, gdy przedmiotem zakupu są samochody, które można zaliczyć do nowych środków transportu. W takim przypadku zawsze rozliczamy WNT.

Zasady rozliczeń zakupu samochodu w innym kraju UE*

|

Lp. |

Status sprzedawcy |

Status nabywcy |

Sposób opodatkowania dostawy samochodu |

Czy rozliczamy WNT |

Czy składamy dodatkowe deklaracjelub wniosek do urzędu skarbowego |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. |

Podatnik podatku od wartości dodanej niekorzystający ze zwolnienia z VAT |

Podatnik VAT czynny |

Zasady ogólne |

Tak |

Tak, VAT-23, jeżeli środek transportu ma być przez nabywcę zarejestrowany na terytorium kraju lub jeżeli nie podlega rejestracji, a jest użytkowany na terytorium kraju. Do informacji dołącza się kopię faktury potwierdzającej nabycie środka transportu przez podatnika. |

|

2. |

Podatnik podatku od wartości dodanej niekorzystający ze zwolnienia z VAT |

Podatnik VAT czynny |

VAT od marży |

Nie |

Nie |

|

3. |

Podatnik podatku od wartości dodanej niekorzystający ze zwolnienia z VAT |

Podatnik VAT zwolniony, który wybrał opodatkowanie WNT lub jest do tego zobowiązany |

Zasady ogólne |

Tak |

Tak, VAT-23, jeżeli środek transportu ma być przez nabywcę zarejestrowany na terytorium kraju lub jeżeli nie podlega rejestracji, a jest użytkowany na terytorium kraju. Do informacji dołącza się kopię faktury potwierdzającej nabycie środka transportu przez podatnika. |

|

4. |

Podatnik podatku od wartości dodanej niekorzystający ze zwolnienia z VAT |

Podatnik VAT zwolniony, który wybrał opodatkowanie WNT lub jest do tego zobowiązany |

VAT od marży |

Nie |

Nie |

|

5. |

Podatnik podatku od wartości dodanej niekorzystający ze zwolnienia z VAT |

Podatnik VAT zwolniony, który nie wybrał opodatkowania WNT i nie jest do tego zobowiązany, albo osoba, która nie jest podatnikiem |

Zasady ogólne lub VAT od marży |

Nie |

Nie |

|

6. |

Podatnik podatku od wartości dodanej korzystający ze zwolnienia z VAT lub osoba niebędąca podatnikiem |

Podatnik VAT czynny lub zwolniony |

Dostawa zwolniona z VAT lub niepodlegająca opodatkowaniu |

Nie |

Nie |

* Tabela dotyczy rozliczenia zakupu samochodów, których nie zaliczamy do nowych środków transportu. Gdy są to nowe środki transportu, zawsze rozliczamy VAT od WNT.

Od 1 stycznia 2015 r. urząd skarbowy nie wydaje zaświadczenia VAT-25, do tej pory koniecznego do zarejestrowania samochodu. Dlatego gdy nie rozliczamy WNT, nie składamy do urzędu skarbowego również VAT-24.

Polecamy: INFORLEX Księgowość i Kadry

Rozliczenie WNT od zakupu samochodu

Sposób zapłaty VAT od WNT zależy od tego, czy nabywca będzie rejestrował samochód oraz czy jest to nowy środek transportu (art. 103 ustawy o VAT).

Terminy zapłaty VAT od WNT

|

Lp. |

Rodzaj środka transportu |

Czy będzie rejestrowany przez nabywcę lub użytkowany na terytorium kraju |

Czy nabywca składa deklaracje VAT-7/VAT-7K/VAT-7D/VAT-8 |

Termin zapłaty VAT |

Termin powstania obowiązku podatkowego |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. |

Nowy środek transportu |

Tak |

Nie |

14 dni od dnia powstania obowiązku podatkowego na rachunek urzędu skarbowego. |

Obowiązek podatkowy powstaje z chwilą otrzymania samochodu, nie później jednak niż z chwilą wystawienia faktury przez podatnika podatku od wartości dodanej. |

|

2. |

Nowy środek transportu |

Nie |

Nie |

14 dni od dnia powstania obowiązku podatkowego na rachunek urzędu skarbowego. |

Obowiązek podatkowy powstaje z chwilą otrzymania samochodu, nie później jednak niż z chwilą wystawienia faktury przez podatnika podatku od wartości dodanej. |

|

3. |

Nowy środek transportu |

Tak |

Tak |

14 dni od dnia powstania obowiązku podatkowego na rachunek urzędu skarbowego. Dodatkowo rozliczamy VAT należny w deklaracji. |

Obowiązek podatkowy powstaje z chwilą otrzymania samochodu, nie później jednak niż z chwilą wystawienia faktury przez podatnika podatku od wartości dodanej. |

|

4. |

Nowy środek transportu |

Nie |

Tak |

VAT należny rozliczamy tylko w deklaracji. Nie płacimy wcześniej VAT. |

Obowiązek podatkowy powstaje z chwilą otrzymania samochodu, nie później jednak niż z chwilą wystawienia faktury przez podatnika podatku od wartości dodanej. |

|

5. |

Samochód niezaliczany do nowych środków transportu |

Tak |

Tak |

14 dni od dnia powstania obowiązku podatkowego na rachunek urzędu skarbowego. Dodatkowo rozliczamy VAT należny w deklaracji. |

Obowiązek podatkowy powstaje z chwilą wystawienia faktury przez podatnika podatku od wartości dodanej, nie później jednak niż 15 dnia miesiąca następującego po miesiącu, w którym dokonano dostawy samochodu będącego przedmiotem wewnątrzwspólnotowego nabycia. |

|

6. |

Samochód niezaliczany do nowych środków transportu |

Nie |

Tak |

VAT należny rozliczamy tylko w deklaracji. Nie płacimy wcześniej VAT. |

Obowiązek podatkowy powstaje z chwilą wystawienia faktury przez podatnika podatku od wartości dodanej, nie później jednak niż 15 dnia miesiąca następującego po miesiącu, w którym dokonano dostawy samochodu będącego przedmiotem wewnątrzwspólnotowego nabycia. |

Przedstawmy sposób rozliczenia na przykładach.

Jan Kowalski, który nie jest podatnikiem VAT, kupił nowy samochód w salonie samochodowym na Słowacji. 12 lutego odebrał samochód. W tym samym dniu została wystawiona faktura na kwotę 12 000 euro. Oznacza to, że obowiązek podatkowy powstał 12 lutego. Dlatego do 26 lutego pan Kowalski musi zapłacić VAT i złożyć VAT-10(4). Do obliczenia podstawy opodatkowania przyjmuje kurs euro z 11 lutego (ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego), czyli 4,1999 PLN/EUR. Dlatego podstawa opodatkowania wyniosła 50 398,80 zł, a VAT – 11 591,72 zł. Musi również złożyć VAT-23.

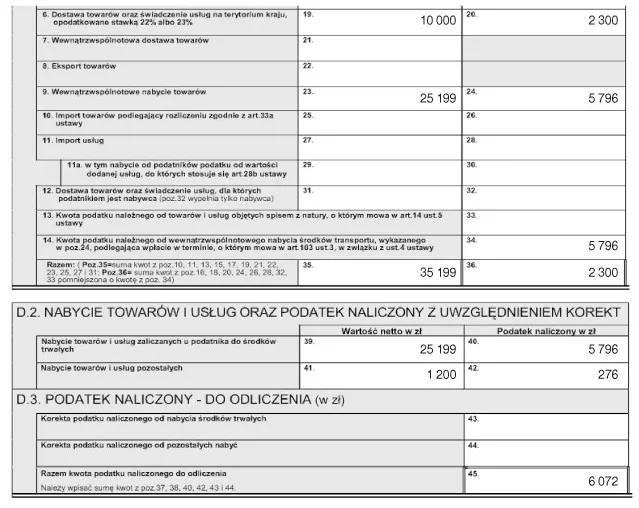

Spółka Alfa kupiła w Niemczech używany samochód osobowy. Transakcja stanowi WNT, a samochód będzie rejestrowany przez spółkę. 12 lutego spółka odebrała samochód. W tym samym dniu została wystawiona faktura na kwotę 6000 euro. Oznacza to, że obowiązek podatkowy powstał 12 lutego. Dlatego do 26 lutego spółka musi zapłacić VAT. Do obliczenia podstawy opodatkowania przyjmuje kurs euro z 11 lutego (ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego), czyli 4,1999 PLN/EUR. Dlatego podstawa opodatkowania wyniosła 25 199,40 zł, a VAT – 5795,86 zł.

Spółka rozlicza zakup w deklaracji VAT-7.

Ponieważ spółka będzie rejestrować samochód, musi złożyć VAT-23. Jeśli podejmie decyzję, że samochód będzie wykorzystywany wyłącznie do działalności, aby odliczać pełny VAT związany z tym samochodem, musi złożyć VAT-26 w terminie 7 dni od dnia poniesienia pierwszego wydatku związanego z tym pojazdem. W naszym przypadku będzie to 19 lutego (12 lutego – poniesienie pierwszego wydatku).

Sprowadzenie do Polski importowanego samochodu

Gdy samochód był importowany do innego kraju UE, a następnie sprowadzony do Polski, również istnieje obowiązek rozliczenia VAT od WNT.

Według art. 11 ust. 1 ustawy przez wewnątrzwspólnotowe nabycie towarów za wynagrodzeniem rozumie się również przemieszczenie towarów przez podatnika podatku od wartości dodanej lub na jego rzecz, należących do tego podatnika, z terytorium państwa członkowskiego inne niż terytorium kraju na terytorium kraju, jeżeli towary te zostały przez tego podatnika na terytorium tego innego państwa członkowskiego w ramach prowadzonego przez niego przedsiębiorstwa wytworzone, wydobyte, nabyte, w tym również w ramach wewnątrzwspólnotowego nabycia towarów, albo zaimportowane, i towary te mają służyć działalności gospodarczej podatnika.

W tym przypadku w państwie, z którego przemieszczane są towary, występuje wewnątrzwspólnotowa dostawa towarów, natomiast w państwie, do którego przemieszczane są towary, następuje ich wewnątrzwspólnotowe nabycie. Artykuł 11 ust. 1 ustawy uzależnia uznanie przemieszczenia towarów należących do podatnika z innego państwa członkowskiego na terytorium kraju za wewnątrzwspólnotowe nabycie towarów od tego, czy towary te będą służyć działalności gospodarczej tego podatnika.

Zobacz: VAT 2019

Dlatego przemieszczenie samochodu osobowego z terytorium innego kraju UE na terytorium Polski nie stanowi wewnątrzwspólnotowego nabycia towarów, gdy samochód nie będzie służył działalności gospodarczej podatnika (np. przemieszcza go osoba fizyczna na własne potrzeby). W piśmie Dyrektora Izby Skarbowej w Bydgoszczy z 18 stycznia 2013 r. (sygn. ITPP3/443-208/12/MD), czytamy:

Biorąc pod uwagę przedstawiony we wniosku stan faktyczny oraz treść powołanych przepisów stwierdzić należy, że dokonane przez Wnioskodawcę przemieszczenie samochodu osobowego z terytorium Niemiec na terytorium kraju nie stanowiło wewnątrzwspólnotowego nabycia towarów w rozumieniu art. 11 ust. 1 ustawy, gdyż samochód ten nie posłuży działalności gospodarczej Wnioskodawcy, skoro – jak wskazał we wniosku – nie prowadzi takiej działalności. Zatem należy potwierdzić pogląd Wnioskodawcy, że na gruncie sytuacji opisanej we wniosku nie powstanie obowiązek podatkowy w podatku od towarów i usług z tego tytułu.

Natomiast w przypadku sprowadzenia z innego państwa niż państwo członkowskie UE pojazdu, który został odprawiony na granicy wspólnotowego obszaru celnego (tj. gdy środek transportu jest sprowadzony spoza UE i dokonano jego importu w innym niż Polska państwie członkowskim UE), a następnie został przemieszczony z terytorium innego państwa członkowskiego na terytorium Polski, taki pojazd, dla celów VAT, należy traktować już jako sprowadzony (nabyty) z państwa członkowskiego UE, jeśli będzie służył działalności gospodarczej. Dlatego podatnik jest zobowiązany do wypełnienia wszystkich obowiązków jak w przypadku zakupu samochodu w innym kraju UE.

ENCYKLOPEDIA KSIĘGOWEGO

Nowe środki transportu – rozumie się przez to przeznaczone do transportu osób lub towarów m.in. pojazdy lądowe napędzane silnikiem o pojemności skokowej większej niż 48 centymetrów sześciennych lub o mocy większej niż 7,2 kilowata, jeżeli przejechały nie więcej niż 6000 kilometrów lub od momentu dopuszczenia ich do użytku upłynęło nie więcej niż 6 miesięcy; za moment dopuszczenia do użytku pojazdu lądowego uznaje się dzień, w którym został on pierwszy raz zarejestrowany w celu dopuszczenia do ruchu drogowego lub w którym po raz pierwszy podlegał on obowiązkowi rejestracji w celu dopuszczenia do ruchu drogowego, w zależności od tego, która z tych dat jest wcześniejsza. Jeżeli nie można ustalić dnia pierwszej rejestracji pojazdu lądowego lub dnia, w którym podlegał on pierwszej rejestracji, za moment dopuszczenia do użytku tego pojazdu uznaje się dzień, w którym został on wydany przez producenta pierwszemu nabywcy, lub dzień, w którym został po raz pierwszy użyty dla celów demonstracyjnych przez producenta (art. 2 pkt 10 ustawy o VAT).

PODSTAWA PRAWNA:

• art. 9, 11, 86, 99, 103 ustawy z 11 marca 2004 r. o podatku od towarów i usług – Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2015 r. poz. 211

Marcin Jasiński

ekspert w zakresie VAT, autor licznych publikacji

REKLAMA

REKLAMA