Foliówki opodatkowane VAT - opłata recyklingowa w 2018 roku

REKLAMA

REKLAMA

Gdy w Sejmie trwały prace nad opłatą recyklingową, wspominano jedynie o podatku dochodowym – że sprzedawca będzie mógł odliczać opłatę od swojego przychodu. Nie było wówczas mowy o tym, że na zmianie mającej służyć ochronie środowiska zarobi także fiskus. A będzie to ponad ćwierć miliarda złotych już w pierwszym roku funkcjonowania nowych przepisów.

REKLAMA

REKLAMA

Od 1 stycznia 2018 r. bowiem sklepy będą musiały doliczać do każdej jednorazowej torebki 20 gr opłaty recyklingowej. Następnie będą ją przekazywać do budżetu państwa do 15 marca następnego roku.

Ministerstwo Środowiska oszacowało, że dzięki temu w 2019 r. do państwowej kasy wpłynie ponad 1,1 mld zł. Ale wcześniej, bo już w trakcie 2018 r., budżet otrzyma z tego tytułu 23 proc. VAT (czyli ok. 262 mln zł). Sprzedawcy będą bowiem musieli odprowadzać VAT na bieżąco, a nie – jak opłatę recyklingową – dopiero po zakończeniu roku.

W praktyce podatek od opłaty obciąży więc kieszeń klienta.

REKLAMA

Polecamy: VAT 2018. Komentarz

W podstawie opodatkowania VAT

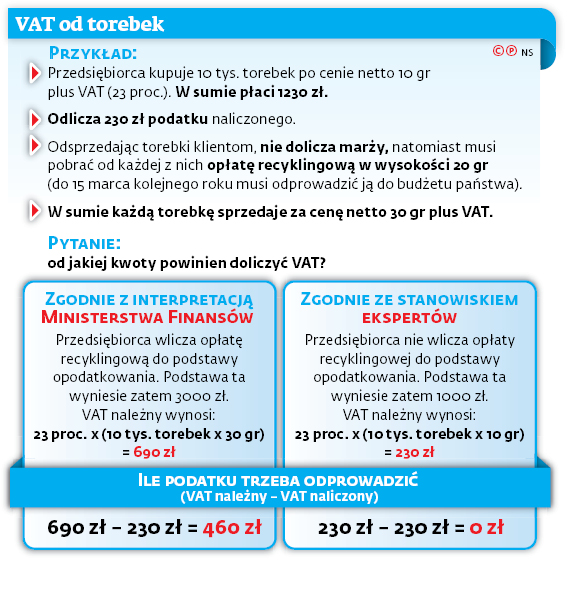

Obowiązek odprowadzania VAT od opłaty recyklingowej może być zaskoczeniem dla przedsiębiorców, ponieważ nie był do tej pory sygnalizowany przez ustawodawcę. Poinformowało o nim dopiero Ministerstwo Finansów w odpowiedzi na pytanie DGP. Resort powołał się na art. 29a ust. 6 pkt 1 w zw. z ust. 1 ustawy o VAT. Wynika z niego, że podstawa opodatkowania z tytułu dostawy towaru obejmuje także podatki, cła, opłaty i inne należności o podobnym charakterze (z wyjątkiem kwoty podatku).

„Opłata powinna zatem zostać wliczona do podstawy opodatkowania z tytułu dostawy toreb na zakupy z tworzywa sztucznego” – wyjaśniło MF w piśmie do redakcji.

Resort dodał też, że sprzedaż torebek z tworzywa sztucznego na rzecz osób fizycznych nieprowadzących działalności gospodarczej podlega ewidencji przy zastosowaniu kas rejestrujących na zasadach ogólnych.

Sprzedawca inkasentem

Z taką wykładnią nie zgadzają się doradcy podatkowi. W art. 29a ust. 6 pkt 1 ustawy o VAT mowa jest bowiem o podatku, cle lub opłatach ciążących bezpośrednio na przedsiębiorcy jako podatniku VAT. Tymczasem – jak wskazuje Marek Kwietko-Bębnowski – podmiotem zobowiązanym do uiszczenia opłaty recyklingowej nie jest przedsiębiorca, tylko konsument nabywający torbę foliową.

– Zgodnie z nowym art. 40a ust. 1 ustawy o gospodarce opakowaniami i odpadami opakowaniowymi przedsiębiorca jest obowiązany pobrać opłatę recyklingową od nabywającego lekką torbę na zakupy z tworzywa sztucznego, czyli od konsumenta. Nie dokonuje tego na własną rzecz, tylko na rzecz budżetu państwa – podkreśla Marek Kwietko-Bębnowski.

Jego zdaniem przedsiębiorca jest w tej sytuacji niejako „inkasentem” opłaty recyklingowej. – Pobiera ją od konsumenta i odprowadza do budżetu państwa. Nie można zatem uznać, że opłata recyklingowa, która nie może być uznana za składnik ceny sprzedawanej torby foliowej, podwyższa podstawę opodatkowania dla celów VAT – uważa ekspert.

W jego przekonaniu opłata recyklingowa ma więc zupełnie inny charakter niż podatek lub opłata, o których mowa w art. 29a ust. 6 pkt 1 ustawy o VAT.

Za dyskusyjne uważa pobieranie VAT od foliówek także Małgorzata Samborska, doradca podatkowy i dyrektor w Grant Thornton. Zwłaszcza w sytuacji, gdy torba byłaby oferowana nieodpłatnie jako dodatek do zakupów. – W takiej sytuacji jedyną zapłatą dla sklepu byłaby opłata recyklingowa – zwraca uwagę.

– Pojawia się też pytanie, jaką stawkę VAT należy w takiej sytuacji naliczyć, gdy cena płacona przez klienta obejmuje wyłącznie podstawowe produkty spożywcze, objęte stawkami obniżonymi – zastanawia się Małgorzata Samborska. Może się bowiem okazać, że lekka torba z tworzywa sztucznego będzie jedynym produktem opodatkowanym według stawki 23 proc. – W praktyce więc kupujący zapłacą o 5 gr więcej – zauważa ekspertka.

Będą też koszty i przychody

Opłata recyklingowa będzie natomiast kosztem uzyskania przychodu dla celów podatku dochodowego. Resort finansów wyjaśnił, że z chwilą pobrania opłata recyklingowa będzie zaliczana do przychodów (art. 14 ust. 2 pkt 18 ustawy PIT i art. 12 ust. 1 pkt 11 ustawy CIT). Natomiast za koszt uzyskania przychodów będzie uznawana z chwilą jej wniesienia przez przedsiębiorcę prowadzącego jednostkę handlu detalicznego lub hurtowego (art. 22 ust. 1aa ustawy PIT oraz art. 15 ust. 1aa ustawy CIT).

Warto jednak zwrócić uwagę, że firmy zaliczą do kosztów podatkowych opłatę recyklingową w kwocie netto. Nie odliczą od przychodu kwoty VAT należnego, który będą musieli odprowadzić do budżetu państwa. Nie pozwala na to art. 23 ust. 1 pkt 43 ustawy o PIT ani art. 16 ust. 1 pkt 46 ustawy o CIT. ⒸⓅ

Odpowiedź Ministerstwa Finansów na pytania DGP

W sprawie CIT

„Od 1 stycznia 2018 r. wchodzą w życie przepisy wprowadzające obowiązek pobierania przez przedsiębiorcę prowadzącego jednostkę handlu detalicznego lub hurtowego, w której są oferowane lekkie torby na zakupy z tworzywa sztucznego przeznaczone do pakowania produktów oferowanych w tej jednostce, opłaty recyklingowej od nabywającego lekką torbę na zakupy z tworzywa sztucznego. Na podstawie art. 40c znowelizowanej ustawy o gospodarce opakowaniami i odpadami opakowaniowymi pobrana opłata recyklingowa stanowi dochód budżetu państwa i jest wnoszona do dnia 15 marca roku następującego po roku kalendarzowym, w którym została pobrana. W podatkach dochodowych z chwilą pobrania przedmiotowa opłata recyklingowa będzie zaliczana do przychodów (art. 14 ust. 2 pkt 18 ustawy PIT i art. 12 ust. 1 pkt 11 ustawy CIT). Opłata recyklingowa będzie uznawana za koszt uzyskania przychodów z chwilą jej wniesienia przez przedsiębiorcę prowadzącego jednostkę handlu detalicznego lub hurtowego. Stanowią o tym art. 22 ust. 1aa ustawy PIT oraz art. 15 ust 1aa ustawy CIT.”

W sprawie VAT:

„Zgodnie z art. 29a ust. 6 pkt 1 w zw. z ust. 1 ustawy o podatku od towarów i usług podstawa opodatkowania z tytułu dostawy towaru obejmuje także podatki, cła, opłaty i inne należności o podobnym charakterze (z wyjątkiem kwoty podatku). Opłata powinna zatem zostać wliczona do podstawy opodatkowania z tytułu dostawy toreb na zakupy z tworzywa sztucznego.

Sprzedaż toreb na zakupy z tworzywa sztucznego na rzecz osób fizycznych nieprowadzących działalności gospodarczej podlega ewidencji przy zastosowaniu kas rejestrujących na zasadach ogólnych.

ⒸⓅ

Agnieszka Pokojska

REKLAMA

REKLAMA