W jakiej pozycji bilansu wykazać grunt

REKLAMA

RADA

REKLAMA

REKLAMA

Kupiony pod budowę grunt należy ująć w księgach rachunkowych jako towar na koncie zespołu 3 „Towary”. Grunt ten w bilansie powinien być wykazany w aktywach obrotowych w „Zapasach” w pozycji „Towary”.

UZASADNIENIE

Grunty nabyte w związku z prowadzoną działalnością gospodarczą są w większości przypadków przeznaczone do sprzedaży wraz z wybudowanymi na nich budynkami lub lokalami. W związku z tym stanowią one towar.

REKLAMA

Wartość kupionego gruntu w księgach rachunkowych jednostki gospodarczej, która zajmuje się budową domów czy lokali, ujmuje się w dniu zawarcia aktu notarialnego w cenie nabycia gruntu. Oznacza to, że grunt należy wprowadzić do ksiąg rachunkowych łącznie z kosztami związanymi z jego nabyciem, tj. opłatami notarialnymi, sądowymi itp. Zatem nabyty pod budowę grunt należy ująć w księgach rachunkowych jako towar na koncie zespołu 3 „Towary”.

Zatwierdzenie sprawozdania finansowego

Zamknięcie roku obrotowego - obowiązki formalne

Sprawdź definicję gruntu w Encyklopedii księgowego dostępnej na www.inforfk.pl

Inaczej należy jednak traktować koszty budowy budynków, mieszkań z przeznaczeniem na sprzedaż. Wybudowane budynki, mieszkania powinny być wykazane w księgach rachunkowych jako produkty gotowe przeznaczone do sprzedaży. Budowę tych aktywów należy traktować jako odmianę produkcji przemysłowej wyrobów gotowych.

Zobacz: Kto i kiedy może wypisać pacjenta ze szpitala?

UWAGA!

W jednostkach zajmujących się działalnością deweloperską istnieje możliwość, aby grunty pod budowę niesprzedanych jeszcze na dzień bilansowy domów lub mieszkań traktować jako produkcję w toku.

Jeżeli grunt pod budowę niesprzedanych jeszcze na dzień bilansowy domów lub mieszkań został wykazany jako produkcja w toku, jego wartość powinna być zaliczona do kosztów wytworzenia jeszcze niesprzedanych i niegotowych budynków, mieszkań, pod warunkiem że grunty te nie zostały wcześniej ujęte w księgach rachunkowych jednostki jako towary.

Zapraszamy na forum Rachunkowość

Najczęściej jednak w bilansie powyższe aktywa wykazuje się jako rzeczowe składniki majątku obrotowego w pozycjach:

B. Zapasy

B.I.2. Półprodukty i produkty w toku - budynki, mieszkania w trakcie budowy

B.I.3. Produkty gotowe - wybudowane budynki, mieszkania

B.I.4. Towary - grunt

Przykład

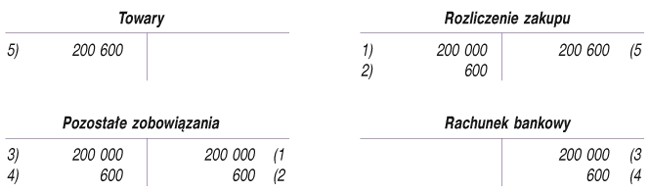

Jednostka kupiła grunt pod budowę budynku. Wartość gruntu wyniosła 200 000 zł, koszty opłaty notarialnej: 600 zł.

Ewidencja księgowa

1. Faktura za zakup gruntu (wystawiona na podstawie aktu notarialnego):

Wn „Rozliczenie zakupu” 200 000 zł

Ma „Pozostałe zobowiązania” 200 000 zł

Odpisy aktualizujące należności - ujęcie w bilansie

Badanie i składanie sprawozdania finansowego - najważniejsze zagadnienia

2. Faktura za sporządzenie aktu notarialnego:

Wn „Rozliczenie zakupu” 600 zł

Ma „Pozostałe zobowiązania” 600 zł

3. Zapłata z rachunku bankowego za grunt:

Wn „Pozostałe zobowiązania” 200 000 zł

Ma „Rachunek bankowy” 200 000 zł

4. Zapłata z rachunku bankowego za sporządzenie aktu notarialnego:

Wn „Pozostałe zobowiązania” 600 zł

Ma „Rachunek bankowy” 600 zł

5. Przeksięgowanie gruntu do pozycji towarów:

Wn „Towary” 200 600 zł

Ma „Rozliczenie zakupu” 200 600 zł

PODSTAWA PRAWNA:

• załącznik nr 1 do ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2013 r. poz. 330

Joanna Gawrońska

biegły rewident

CZYTAJ TAKŻE

„Jak rozliczać rozchód środków pieniężnych z rachunku bankowego walutowego” - BGK 8/2013 - dostępny na www.bgk.infor.pl

REKLAMA

REKLAMA