Ryczałt od dochodów spółek kapitałowych (tzw. estoński CIT) a bilans za 2021 rok

REKLAMA

REKLAMA

Estoński CIT a bilans

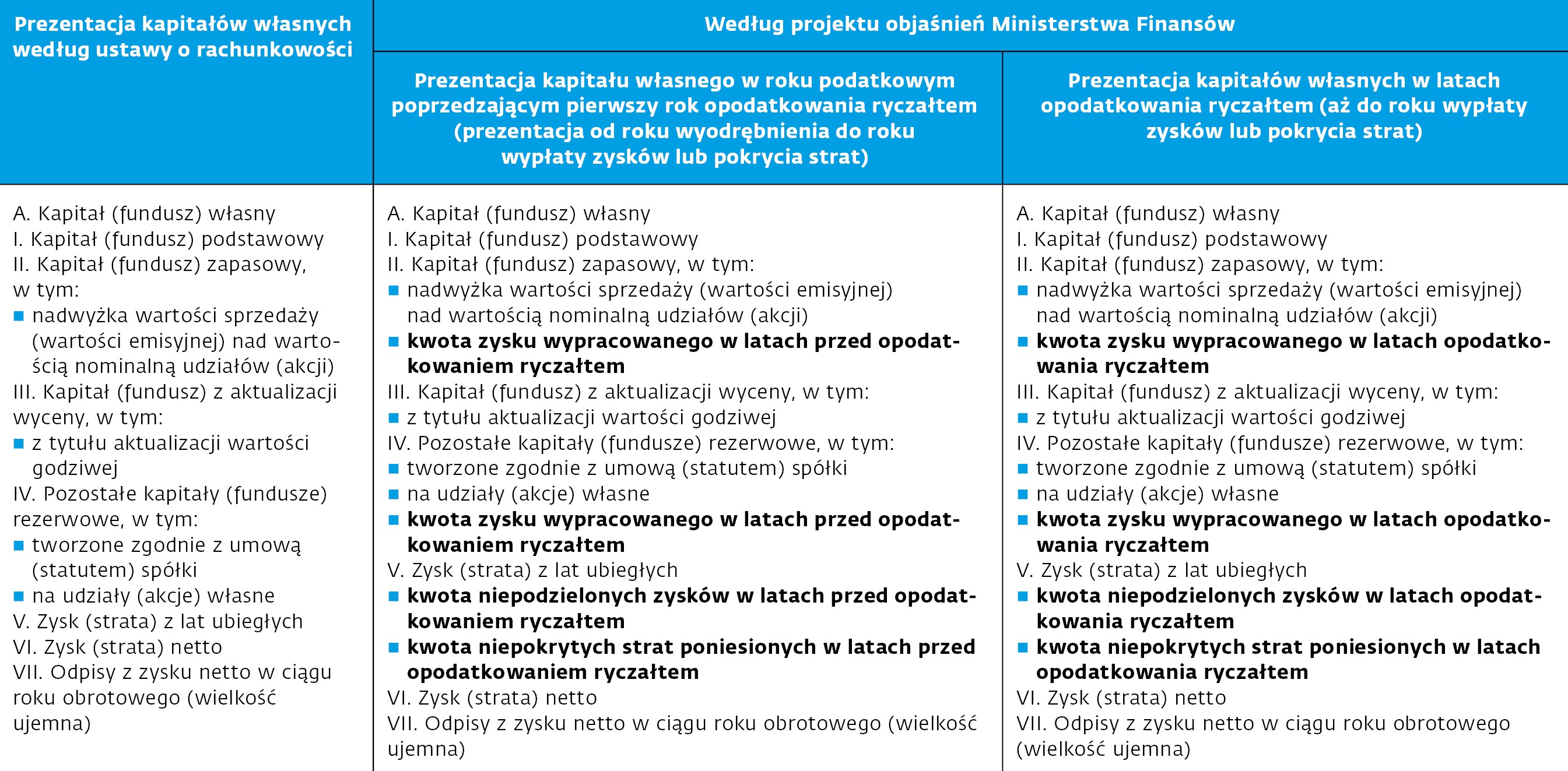

Konieczność sporządzenia bilansu w bardziej szczegółowej formie potwierdziło Ministerstwo Finansów w opublikowanym 19 listopada br. projekcie objaśnień „Estoński CIT 2.0” (patrz tabela "Struktura bilansu").

- Dobrze byłoby, aby nowy wzór bilansu znalazł się w ustawie o rachunkowości, a nie tylko w objaśnieniach podatkowych - komentuje Natalia Kamińska-Kubiak, menedżer i doradca podatkowy w Grant Thornton. Zwraca uwagę, że doszło do sytuacji, w której ustawą podatkową są zmieniane zasady rachunkowości.

Nie byłoby problemu, gdyby chodziło tylko o dodatkowe konta analityczne. Kłopot polega na tym, że potrzebne są nowe pozycje w bilansie, których nie uwzględnia jego wzór zamieszczony w ustawie o rachunkowości.

REKLAMA

REKLAMA

Ryczałt od dochodów spółek kapitałowych (tzw. estoński CIT)

Przypomnijmy, że estoński CIT, czyli ryczałt od dochodów spółek, polega co do zasady na tym, że podatek płaci się dopiero w momencie wypłaty zysku. Rozwiązanie to zostało wprowadzone z początkiem 2021 r., ale ze względu na liczne ograniczenia zdecydowało się na niego zaledwie 337 spółek.

Zabrakło zmiany ustawy o rachunkowości. Ministerstwo Finansów poprzestało na określeniu nowej struktury bilansu (a ściślej jego części dotyczącej prezentacji kapitału własnego) w projekcie objaśnień do estońskiego CIT.

Od 1 stycznia 2022 r. wiele z tych obostrzeń ma zostać poluzowanych wskutek zmian wprowadzonych Polskim Ładem, czyli nowelizacji z 29 października 2021 r. ustaw o PIT, CIT i innych (Dz.U. poz. 2105). Przede wszystkim zlikwidowany zostanie wymóg dotyczący nakładów inwestycyjnych oraz limit przychodów wynoszący obecnie 100 mln zł. Estoński CIT będą też mogły wybrać spółki komandytowe i komandytowo akcyjne. Estoński system może więc zyskać na popularności.

Szczegółowy bilans przed wejściem w ryczałt…

Jednak spółki, które myślą o wyborze od 2022 r. estońskiego CIT, muszą pamiętać, że rozwiązanie to wymaga ujęcia w bilansie pozycji, których nie znajdą we wzorze bilansu zamieszczonym w ustawie o rachunkowości.

Zgodnie bowiem z art. 7aa ust. 1 pkt 2 ustawy o CIT podatnik na ostatni dzień roku podatkowego poprzedzającego pierwszy rok opodatkowania ryczałtem od dochodów spółek kapitałowych musi wyodrębnić w kapitale własnym:

REKLAMA

- kwotę zysków niepodzielonych i kwotę zysków podzielonych odniesione na kapitały, wypracowanych w latach poprzedzających pierwszy rok opodatkowania ryczałtem od dochodów spółek,

- kwotę niepokrytych strat poniesionych w latach poprzedzających pierwszy rok opodatkowania ryczałtem od dochodów spółek.

Słowem - spółki, które wybiorą ryczałt, muszą wyodrębnić nowe pozycje w kapitale własnym (patrz tabela "Struktura bilansu").

Sam art. 7aa ust. 1 pkt 2 ustawy o CIT nie sugeruje, żeby zyski te i straty musiały być wyodrębnione i pokazane w sprawozdaniu finansowym. Do takiego wniosku prowadzi jednak art. 7aa ust. 7 ustawy o CIT. Wynika z niego wprost, że pozycje te muszą być wyodrębnione w sprawozdaniu finansowym, którego elementem jest właśnie bilans.

- O ile nie jest to problemem w księgach rachunkowych, bo oprócz tzw. kont syntetycznych mamy również konta analityczne, na których możemy pokazać wszystkie szczegółowe informacje, o tyle nie ma takiej możliwości, jeżeli chodzi o pozycje bilansu - zwraca uwagę Natalia Kamińska-Kubiak. Podkreśla bowiem, że nie przewiduje tego wzór bilansu zamieszczony w ustawie o rachunkowości.

- Skoro estoński CIT wymaga pokazywania nowych pozycji w bilansie, to należało równolegle wprowadzić odpowiednie zmiany do ustawy o rachunkowości - uważa ekspertka.

Tymczasem MF poprzestało jedynie na określeniu nowej struktury bilansu (a ściślej jego części dotyczącej prezentacji kapitału własnego) w projekcie objaśnień do estońskiego CIT (patrz tabela "Struktura bilansu") i we wspomnianych przepisach ustawy o CIT.

…i w trakcie jego stosowania

Zdaniem Natalii Kamińskiej-Kubiak problem będzie też w okresie stosowania estońskiego CIT. Artykuł 28d ustawy o CIT zobowiązuje bowiem do prowadzenia ksiąg rachunkowych oraz sporządzania sprawozdań finansowych na podstawie przepisów o rachunkowości „w sposób zapewniający prawidłowe określenie wysokości zysku (straty) netto, podstawy opodatkowania i wysokości należnego podatku” oraz kapitału własnego.

- Nie ma pewności, czy w tym przypadku wystarczy ewidencjonowanie dodatkowych pozycji na kontach analitycznych, a więc pozabilansowych - zastanawia się ekspertka.

Postuluje, by i do tej kwestii Ministerstwo Finansów się odniosło, np. właśnie w objaśnieniach podatkowych.

Problem z podatkiem odroczonym

Wątpliwości budzi też kwestia aktywów i rezerw z tytułu odroczonego podatku dochodowego. Przypomnijmy, że ujmuje się je, aby odzwierciedlić przejściowe różnice między wynikiem dla celów podatkowych i celów rachunkowych.

Rezerwy z tytułu podatku odroczonego oznaczają, że w przyszłości powstaną kwoty zwiększające podstawę opodatkowania, np. zostaną zrealizowane dodatnie różnice kursowe. Dlatego tworzy się je, gdy wartość księgowa aktywów jest większa od podatkowej oraz gdy wartość księgowa pasywów jest mniejsza od podatkowej.

Z kolei aktywa ustala się w sytuacji odwrotnej - gdy w przyszłości podstawa opodatkowania będzie mniejsza, bo np. podatnik będzie mógł zmniejszyć swoje zobowiązanie wobec fiskusa, rozliczając stratę podatkową z lat ubiegłych.

Zdaniem Natalii Kamińskiej-Kubiak, jeżeli spółka przewiduje, że przez co najmniej cztery lata będzie stosować estoński CIT, to raczej jest mało prawdopodobne, żeby po wyjściu z systemu estońskiego mogła jeszcze rozliczyć stratę podatkową z lat ubiegłych. Dlatego lepiej, żeby nie aktywowała w takiej sytuacji straty podatkowej.

Ponadto jeżeli jest duże prawdopodobieństwo, że spółka nie wypadnie wcześniej z ryczałtu, to powinna - zdaniem ekspertki - zlikwidować rezerwy z tytułu odroczonego podatku, bo i w tym przypadku będzie stosować zasady rachunkowe (np. wyceny należności), a nie podatkowe.

- Takie postępowanie wynika ze wskazówek zawartych w Krajowym Standardzie Rachunkowości nr 2 - mówi Natalia Kamińska-Kubiak. Jej zdaniem jednak dobrze byłoby, aby w tej kwestii Ministerstwo Finansów lub Komitet Standardów Rachunkowości wydały oddzielne wytyczne.

- Jest to szczególnie istotne w przypadku spółek komandytowych, które są zobowiązane do prowadzenia ksiąg rachunkowych - mówi ekspertka.

Przypomina, że od 1 stycznia 2021 r. (ewentualnie od 1 maja br.) stały się one podatnikami CIT i w sprawozdaniu finansowym za 2021 r. będą po raz pierwszy ujmować podatek odroczony. Może to jednak nie mieć sensu, gdyby okazało się, że od 2022 r. spółka zamierza wejść w estoński system, a tym samym stosować rachunkowe zasady rozliczeń dla celów podatkowych. ©℗

Struktura bilansu

Estoński CIT a struktura bilansu

Dziennik Gazeta Prawna

Agnieszka Pokojska

©℗ Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A. Kup licencję

REKLAMA

REKLAMA