Dane niezbędne do oszacowania rezerw na świadczenia pracownicze

REKLAMA

REKLAMA

Zgodnie z paragrafem 127 powyższego standardu do oszacowania rezerw na świadczenia pracownicze należy zastosować metodę aktuarialną, tzw. metodę prognozowanych uprawnień jednostkowych (ang. Projected Unit Credit). Istotą tej metody jest to, że wycena rezerw na świadczenia pracownicze jest przeprowadzana indywidualnie dla każdego pracownika, z uwzględnieniem m.in. wieku, płci, stażu pracy, podstawy wymiaru świadczenia, informacji mającej wpływ na określenie momentu wypłaty lub kwoty świadczenia.

REKLAMA

REKLAMA

W ogólności obowiązek wypłaty świadczeń pracowniczych wynika z przepisów prawa pracy, regulaminów wynagradzania, układów zbiorowych pracy i innych wiążących porozumień pracodawców z pracownikiem. Szczegółowe zasady przyznawania świadczeń pracowniczych określają w szczególności ich częstotliwość i wysokość, a także okres zatrudnienia uprawniający do ich otrzymania.

Jeśli w Twojej firmie musisz tworzyć rezerwy na świadczenia pracownicze (emerytalne, rentowe i inne) - służymy Ci pomocą! Wypełnij formularz a eksperci z firmy Attuario, która współpracuje z serwisem Księgowość, dokonają tych wyliczeń dla Ciebie. REKLAMA |

Podstawą właściwej wyceny rezerw na świadczenia pracownicze są odpowiednie dane i informacje kadrowo-finansowe będące w posiadaniu jednostki. Informacje o pracownikach powinny zawierać te wszystkie dane osobowe, które są niezbędne do rzetelnego wykonania wyceny rezerw. Jednostki powinny zachować szczególną dbałości przy przygotowywaniu tych informacji, a w szczególności bazy danych pracowniczych na dzień wyceny, gdyż dane zawarte w tej bazie (dotyczące m.in. wieku, płci, stażu pracy, wymiaru etatu, podstawy kalkulacji świadczeń pracowniczych) będą miały znaczący wpływ na prawidłowe obliczenie kwoty rezerw.

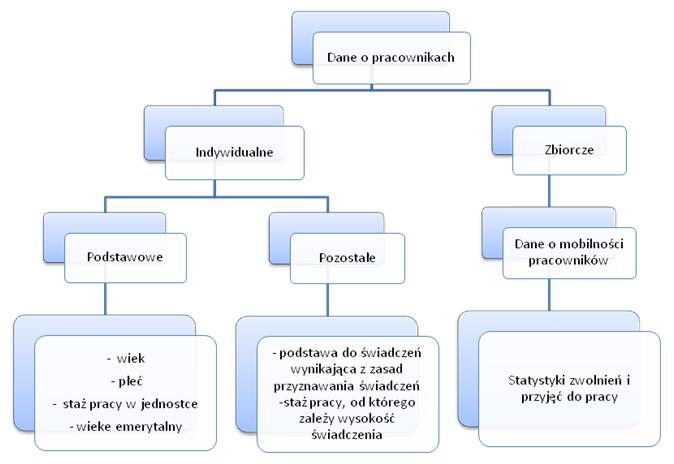

Generalnie dane o pracownikach niezbędne do wyceny można podzielić na dane dotyczące mobilności pracowników- dane zbiorcze - oraz indywidualne dane pracowników (Rysunek 1).

Dane zbiorcze dotyczące przyczyn odejść oraz statystyk przyjęć pracowników za ostatnie lata pozwalają na określenie rotacji pracowników czyli prawdopodobieństwa ustania stosunku pracy pracownika firmy w okresie jednorocznym, z przyczyn innych niż: śmierć, odejście na rentę lub emeryturę. Mobilność pracowników nie uwzględnia zjawisk nietypowych o charakterze jednorazowego zdarzenia, np. zwolnień grupowych w ramach restrukturyzacji podmiotu, łączenia jednostek czy redukcji stanowisk pracy.

Indywidualne dane pracowników tworzą bazę danych pracowniczych na dany dzień wyceny i uwzględniają wszystkich pracowników zatrudnionych w danej jednostce na dzień wyceny. Nasuwa się zatem pytanie, kogo należy uważać za pracownika dla potrzeb przeprowadzenia wyceny rezerwy. W kwestii tej można kierować się definicją pracownika określoną przepisami prawa pracy. W myśl art. 2 Kodeksu pracy, za pracownika uważa się osobę zatrudnioną na podstawie umowy o pracę, powołania, wyboru (jeżeli z wyboru wynika obowiązek wykonywania pracy w charakterze pracownika) oraz mianowania. W procesie wyceny rezerwy nie jest jednak istotna forma zatrudnienia, ale ustalenie czy dany pracownik uprawniony jest do świadczeń pracowniczych, gdyż tylko dla takich osób tworzy się rezerwy. Jeżeli zatem istnieje możliwość otrzymania przez pracownika świadczenia pracowniczego w trakcie zatrudnienia to należy objąć danego pracownika procesem wyceny rezerw. Kryterium to dotyczy m.in. osób, które:

• zawarły umowę na czas nieokreślony, na czas określony lub na czas wykonania konkretnej pracy,

• korzystają z czasowej przerwy w wykonywaniu obowiązków zawodowych,

• przebywają na urlopach wychowawczych lub urlopach bezpłatnych,

• wykonują zatrudnienie w niepełnym wymiarze czasu pracy.

Wypłata świadczeń pracowniczych uwarunkowana jest pozostawaniem pracownika w stosunku pracy w danej jednostce w momencie nabycia prawa do świadczenia. Dlatego też, dokonując wyceny rezerw na zobowiązania bierze się pod uwagę prawdopodobieństwo kontynuowania zatrudnienia do dnia wypłaty tych świadczeń. Prawdopodobieństwo pozostania w statusie zatrudniony, ustala się w oparciu o prawdopodobieństwo wystąpienia zdarzeń uniemożliwiających wypłatę świadczenia, tj.: zgon pracownika, jego przejście na rentę oraz zakończenie zatrudnienia z przyczyn innych niż nabycie prawa do emerytury.

Niezależnie od rodzaju świadczeń, dla których dokonywana jest wycena rezerw indywidualne dane o pracownikach zawsze zawierać będą dane podstawowe -wiek, płeć, staż pracownika w jednostce oraz wiek emerytalny. Dane te pozwalają na oszacowanie kiedy dany pracownik nabędzie prawo do wypłat odprawy emerytalnej, rentowej czy nagrody jubileuszowej, z jakim prawdopodobieństwem świadczenie zostanie wypłacone oraz w jakiej części te przyszłe świadczenia zostały przez pracownika wypracowane na dzień wyceny rezerw.

Pozostałe dane - podstawa do świadczeń oraz staż pracy, od którego zależy wysokość świadczenia -wynikają wprost z zasad przyznawania świadczeń pracowniczych obowiązujących w jednostce tzn. przepisów prawa pracy, regulaminów wynagradzania, układów zbiorowych pracy itp.. W szczególności podstawą do wypłaty świadczeń może być miesięczne wynagrodzenie pracownika , najniższe lub średnie wynagrodzenia w danej jednostce lub gospodarce. Staż pracy, od którego zależy wysokość świadczenia to z kolei staż pracy w jednostce, staż ogółem czy staż w grupie kapitałowej. Podstawę do świadczeń oraz okres zatrudnienia uprawniający do otrzymania świadczenia określają szczegółowe zasady przyznawania świadczeń pracowniczych.

Obliczenie obecnej wartości przyszłego zobowiązania jest procesem złożonym, który oprócz opisanych danych o pracownikach wymaga określenia założeń dotyczących warunków makroekonomicznych, rotacji pracowników czy ryzyka śmierci - są to tzw. założenia aktuarialne. Założenia aktuarialne to charakterystyki dotyczące przyszłych cech aktualnie zatrudnionych, byłych pracowników oraz osób będących na ich utrzymaniu, którzy są uprawnieni do świadczeń, stopa dyskontowa, poziom przyszłego wynagrodzenia i przyszłych świadczeń. Należy jednak pamiętać, że fundamentem właściwej wyceny rezerw na świadczenia pracownicze są dane i informacje kadrowo-finansowe będące w posiadaniu jednostki, które mają kluczowy wpływ na prawidłowe obliczenie kwoty rezerw.

REKLAMA

REKLAMA