Wycena nieruchomości inwestycyjnych

REKLAMA

REKLAMA

Na koniec roku obrotowego wycenie podlegają wszystkie składniki aktywów. Wartość bilansową niektórych z nich można ustalić różnymi metodami, ponieważ taką możliwość dopuszcza ustawa o rachunkowości. Wybraną metodę należy stosować w sposób ciągły, z roku na rok.

REKLAMA

REKLAMA

Wycena według polskiej ustawy

Jednostka, która posiada nieruchomości oraz wartości niematerialne i prawne ujmowane jako inwestycje długoterminowe, zgodnie z przepisami ustawy o rachunkowości na dzień bilansowy ma do wyboru dwie metody wyceny:

1) według zasad stosowanych do środków trwałych oraz wartości niematerialnych i prawnych - to znaczy pomniejszając o odpisy amortyzacyjne i odpisy z tytułu trwałej utraty wartości, lub

2) według ceny rynkowej bądź inaczej określonej wartości godziwej.

REKLAMA

W związku z tym metoda wyceny inwestycji w nieruchomości powinna być wybrana przez jednostkę i zapisana w polityce rachunkowości. Zasady wyceny muszą być jednakowe dla wszystkich środków trwałych.

Wycena według MSR

Międzynarodowy Standard Rachunkowości nr 40, podobnie jak ustawa o rachunkowości, przewiduje dwie metody wyceny bilansowej nieruchomości inwestycyjnych. Nieruchomości te mogą być wyceniane według modelu wartości godziwej lub według ceny nabycia. Trzeba przy tym pamiętać, że jednostka musi stosować wybraną metodę do wszystkich swoich nieruchomości inwestycyjnych.

Wybór metody wyceny według ceny nabycia oznacza, że w księgach rachunkowych jednostki będą wykazywane tylko zmiany wartości inwestycji nieruchomości in minus. Jest to jednak niezgodne z założeniami definicji inwestycji. Zakłada ona, że celem posiadania danego składnika inwestycji jest uzyskanie przyszłych korzyści. Nie ma ekonomicznego uzasadnienia taka inwestycja, której wartość zmienia się w kierunku ujemnym, dlatego wycena według wartości godziwej bardziej spełni wymogi koncepcji wiernego i rzetelnego obrazu.

Nieruchomości inwestycyjne w leasingu operacyjnym mogą być wyceniane tylko według wartości godziwej.

Przykład

Wycena według zasad przyjętych dla środków trwałych

Jednostka zajmująca się produkcją okien nabyła budynek w centrum miasta za 760 000 zł z przeznaczeniem na wynajem. Ten składnik aktywów ujęto w inwestycjach długoterminowych.

W polityce rachunkowości przyjęto założenie, że inwestycje w nieruchomości jednostka wycenia według zasad przyjętych dla podobnych środków trwałych, czyli regularnie dokonuje odpisów amortyzacyjnych i ewentualnych odpisów z tytułu trwałej utraty wartości.

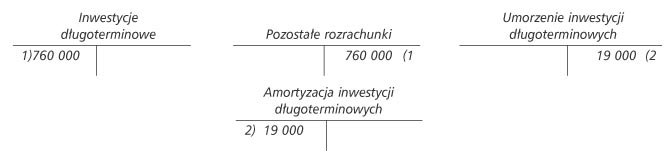

Ewidencja księgowa

1. Zakup budynku zakwalifikowanego do inwestycji długoterminowych:

Wn „Inwestycje długoterminowe” 760 000

- w analityce „Nieruchomości inwestycyjne”

Ma „Pozostałe rozrachunki” 760 000

2. Amortyzacja za bieżący okres:

Wn „Amortyzacja inwestycji długoterminowych” 19 000

- w analityce „Nieruchomości inwestycyjne”

Ma „Umorzenie inwestycji długoterminowych” 19 000

Wartość bilansowa nieruchomości inwestycyjnej na koniec pierwszego roku wynosi 741 000 zł.

Jak już wspomniano, jednostka może również przyjąć w polityce rachunkowości zapis o ujmowaniu i wycenie nieruchomości inwestycyjnych według wartości godziwej.

Według ustawy o rachunkowości za wartość godziwą należy przyjąć kwotę, za jaką dany składnik aktywów mógłby zostać wymieniony na warunkach transakcji rynkowej między zainteresowanymi i dobrze poinformowanymi stronami. Oznacza to więc w pierwszej kolejności wartość rynkową, jeżeli dla danego składnika istnieje aktywny rynek. Dla nieruchomości inwestycyjnej taki rynek istnieje, a to przemawia za stosowaniem wyceny w wartości godziwej. Jest to cena rzeczywista, która uwzględnia aktualną cenę nabycia albo koszt wytworzenia takiego składnika oraz aktualny stopień zużycia.

W myśl MSR nr 40 wartość godziwa nieruchomości inwestycyjnej powinna odzwierciedlać warunki rynkowe na dzień bilansowy. Najlepszą podstawą ustalenia wartości godziwej są pochodzące z aktywnego rynku aktualne ceny rynkowe podobnych nieruchomości inwestycyjnych, które są podobnie zlokalizowane, znajdują się w takim samym stanie, są leasingowane na podobnych zasadach lub służą podobnym celom określonym w innych umowach. Jednostka powinna dołożyć starań, aby ustalić różnice w charakterze, lokalizacji lub stanie danej nieruchomości albo w warunkach wynikających z umów leasingowych i innych umów dotyczących danej nieruchomości.

Jednostka, która wybierze model wyceny w wartości godziwej, po początkowym ujęciu powinna wyceniać według tej wartości wszystkie nieruchomości inwestycyjne. Wyjątek od tego wymogu dotyczy sytuacji, gdy nie ma możliwości wiarygodnego ustalenia wartości godziwej. Na ogół jednak należy przyjąć, że jednostka gospodarcza będzie w stanie wiarygodnie i regularnie ustalać wartość godziwą nieruchomości inwestycyjnych.

Jednak w wyjątkowych przypadkach zdarza się, że w chwili nabycia nieruchomości inwestycyjnej (lub zakwalifikowania danej nieruchomości do tej kategorii po zakończeniu jej budowy albo dostosowywania czy też po zmianie sposobu jej użytkowania) jednostka ma bezsprzeczne dowody na to, że nie będzie w stanie regularnie i wiarygodnie ustalać wartości godziwej nieruchomości inwestycyjnej. Może się tak zdarzyć tylko wtedy, gdy porównywalne transakcje rynkowe zawierane są rzadko, więc jednostka nie ma możliwości zastosowania alternatywnej metody oszacowania wartości godziwej (np. na podstawie projekcji zdyskontowanych przepływów środków pieniężnych). W takich sytuacjach jednostka wycenia te nieruchomości, stosując model ceny nabycia.

Międzynarodowy Standard Rachunkowości nr 40 zaleca, aby ustalając wartość godziwą nieruchomości inwestycyjnej, jednostka korzystała z usług wykwalifikowanego, niezależnego rzeczoznawcy. Musi on być doświadczonym specjalistą w zakresie wyceny nieruchomości inwestycyjnych o podobnym charakterze i podobnej lokalizacji.

Jak zaewidencjonować zmiany w wartości godziwej

Jeżeli jednostka zdecyduje się na wycenę według wartości godziwej, pojawia się problem, jak oszacować wartość godziwą nieruchomości oraz jak zaewidencjonować zmianę w wartości nieruchomości. Warto zauważyć, że ustawa nie wskazuje sposobu księgowego ujęcia efektów aktualizacji wyceny nieruchomości inwestycyjnych.

Inwestycje w nieruchomości są zaliczane do inwestycji długoterminowych. Zgodnie z art. 28 ust. 1 pkt 3 skutki przeszacowania inwestycji zaliczonych do aktywów trwałych, powodujące wzrost ich wartości do poziomu cen rynkowych, zwiększają kapitał z aktualizacji wyceny. Od 1 stycznia 2009 r. wyjątkiem od tej zasady będą nieruchomości oraz wartości niematerialne i prawne.

Obniżenie wartości inwestycji uprzednio przeszacowanej do wysokości kwoty, o którą podwyższono z tego tytułu kapitał z aktualizacji wyceny, jeżeli kwota różnicy z przeszacowania nie była do dnia wyceny rozliczona, zmniejsza ten kapitał. W pozostałych przypadkach skutki obniżenia wartości inwestycji należy zaliczać do kosztów finansowych. Wzrost wartości danej inwestycji bezpośrednio wiążący się z uprzednim obniżeniem jej wartości, zaliczonym do kosztów finansowych, należy ujmować do wysokości tych kosztów jako przychody finansowe. Nie dotyczą one inwestycji w nieruchomości oraz wartości niematerialnych i prawnych.

Międzynarodowy Standard Rachunkowości nr 40 zakłada, że zysk lub strata, wynikające ze zmiany wartości godziwej nieruchomości inwestycyjnej, wpływają na zysk lub stratę netto w okresie, w którym zmiana nastąpiła. Standard nie rozstrzyga, w którym obszarze należy wykazać przychody lub koszty - jako przychody lub koszty finansowe czy operacyjne.

Z definicji pozostałych kosztów i przychodów operacyjnych, zawartych w znowelizowanej ustawie o rachunkowości, wynika, że przychody i koszty związane pośrednio z działalnością operacyjną jednostki to m.in. przychody i koszty związane pośrednio ze zbyciem nieruchomości zaliczanych do inwestycji, z utrzymywaniem nieruchomości zaliczonych do inwestycji oraz z aktualizacją wartości tych inwestycji.

Stąd wniosek, że również przychody i koszty wynikające ze zmiany wartości nieruchomości inwestycyjnych są kosztami (przychodami) zaliczanymi do tej samej grupy co koszty związane z utrzymywaniem, tj. kosztami lub przychodami pozostałymi.

Przykład

Wycena według wartości godziwej

Jednostka nabyła budynek za 760 000 zł z przeznaczeniem na wynajem. Ten składnik aktywów ujęto w inwestycjach długoterminowych.

Wartość godziwa na pierwszy dzień bilansowy wynosi 780 000 zł.

Wzrost wartości nieruchomości zostanie ujęty w pozostałych przychodach operacyjnych.

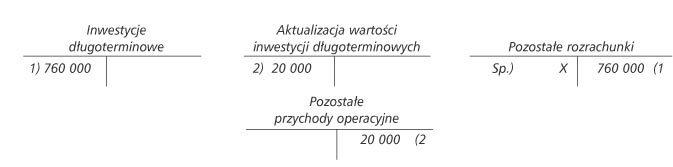

Ewidencja księgowa

1. Zakup budynku zakwalifikowanego do inwestycji długoterminowych:

Wn „Inwestycje długoterminowe” 760 000

- w analityce „Nieruchomości inwestycyjne” 760 000

Ma „Pozostałe rozrachunki”

2. Aktualizacja wartości budynku - wzrost wartości o 20 000 zł:

Wn „Aktualizacja wartości inwestycji długoterminowych” 20 000

Ma „Pozostałe przychody operacyjne” 20 000

Wartość bilansowa inwestycji długoterminowych na koniec roku wynosi 780 000 zł.

Wpływ na wynik finansowy dodatni: 20 000 zł.

Wycena według wartości godziwej na kolejny dzień bilansowy

Wartość godziwa budynku o wartości początkowej 760 000 zł na kolejny dzień bilansowy wynosi 770 000 zł.

Spadek wartości nieruchomości zostanie ujęty w pozostałych kosztach operacyjnych.

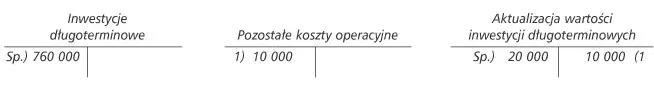

Ewidencja księgowa

1. Aktualizacja wartości budynku:

Wn „Pozostałe koszty operacyjne” 10 000

Ma „Aktualizacja wartości inwestycji długoterminowych” 10 000

Wartość bilansowa inwestycji w nieruchomości na kolejny dzień bilansowy wynosi 770 000 zł.

Wpływ na wynik finansowy ujemny: -10 000 zł.

Podstawa prawna:

• art. 3 ust. 1 pkt 32 ustawy z 29 września 1994 r. o rachunkowości (j.t. Dz.U. z 2002 r. Nr 76, poz. 694 z późn.zm.),

• § 33, 45 i 53 MSR nr 40 „Nieruchomości inwestycyjne”.

REKLAMA

REKLAMA