Nowe firmy poczekają na zwrot VAT pół roku

REKLAMA

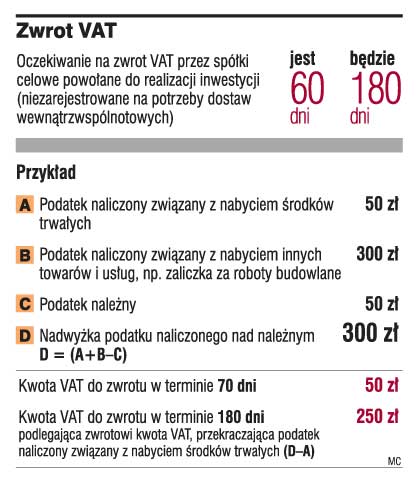

Po przyjęciu nowelizacji ustawy o podatku od towarów i usług, firmy powołujące spółki celowe może czekać przykra niespodzianka. Na zwrot części VAT będą czekać nawet pół roku. Rozwiązanie to może być niekorzystne zwłaszcza dla firm deweloperskich, które powołują spółki-córki do realizacji poszczególnych inwestycji.

Nowe problemy firm

Eksperci wskazują też, że określenie tak długiego terminu zwrotu może być niezgodne ze standardami unijnymi.

Przyczyną kłopotów niektórych podatników może być nowy art. 87 ust. 4a zawarty w rządowym projekcie nowelizacji ustawy o VAT, nad którym obecnie trwają prace w Sejmie. Zgodnie z proponowaną regulacją, w przypadku podatników rozpoczynających wykonywanie czynności opodatkowanych oraz podatników wykonujących je krócej niż 12 miesięcy, różnica podatku będzie zwracana w terminie 180 dni. Chodzi o kwotę przekraczającą wartość podatku naliczonego związanego z nabyciem towarów lub usług, które na podstawie przepisów o podatku dochodowym są zaliczane przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji, oraz gruntów i prawa wieczystego użytkowania gruntów, jeżeli zostały one zaliczone do środków trwałych lub wartości niematerialnych i prawnych nabywcy.

Ministerstwo Finansów tłumaczy, że aparat skarbowy musi mieć czas na dokonanie zwrotów oraz zweryfikowanie ich zasadności.

- Powołany do życia podmiot dokonuje w pierwszym okresie znaczących zakupów i deklaruje duże kwoty po stronie podatku naliczonego. Jednocześnie jego sprzedaż i związany z nią podatek należny są stosunkowo niewielkie. Jeżeli wśród dokonywanych zakupów znajdują się towary inne niż środki trwałe, podmiot taki musi liczyć się z koniecznością finansowania VAT przez okres sięgający 180 dni - wyjaśnia Andrzej Puncewicz, partner w kancelarii Accreo Taxand.

Jego zdaniem, nowa regulacja będzie z pewnością sporym problemem dla inwestorów z branży mieszkaniowej. Ponieważ kolejne inwestycje są realizowane z reguły przez specjalnie powołane spółki celowe, będą one musiały liczyć się z koniecznością długotrwałego finansowania VAT od większości swoich zakupów.

Powoływania spółek celowych często wymagają banki. Z ostrożności bowiem nie chcą kredytować inwestycji przedsiębiorstw realizujących kilka projektów jednocześnie. Bank woli mieć pewność, że ewentualne kłopoty firmy-matki, np. jej bankructwo, nie będą miały negatywnego skutku dla inwestycji, w którą zaangażowała pieniądze. Poza tym kontrola małych spółek celowych jest dla banku znacznie łatwiejsza.

Jacek Bielecki, dyrektor generalny Polskiego Związku Firm Deweloperskich, twierdzi, że w dążeniu do autonomiczności prawa podatkowego resort finansów nie uwzględnia uwarunkowań działalności gospodarczej.

- Obawiam się, że na skutek tego może ucierpieć nie tylko branża deweloperska - ocenia dyrektor.

Z kolei Marcin Zimny, prawnik z kancelarii CMS Cameron McKenna, zwraca uwagę, że ustalenie terminu 180-dniowego może rodzić wątpliwości co do zgodności z VI Dyrektywą i orzecznictwem Europejskiego Trybunału Sprawiedliwości.

- Z VI Dyrektywy i orzeczeń ETS wynika, że zwrot powinien nastąpić w rozsądnym terminie. W przypadku półrocznego okresu kredytowania fiskusa można zatem mówić o naruszeniu zasady neutralności VAT dla przedsiębiorcy - dodaje.

Spółki tworzone na zapas

Deweloperzy już zaczynają poszukiwać recepty, która pozwoli uniknąć półrocznego kredytowania fiskusa. Logicznym rozwiązaniem wydaje się wcześniejsze zakładanie spółek celowych.

- Niejako na wszelki wypadek, tak by w chwili dokonania pierwszych zakupów firma mogła pochwalić się co najmniej roczną działalnością - usłyszeliśmy w dziale finansowym jednego z największych polskich deweloperów.

Utrzymanie takiej firmy jednak kosztuje. Poza tym Tomasz Olkiewicz, partner w MDDP Michalik Dłuska Dziedzic i Partnerzy, ostrzega, że samo istnienie spółki od 12 miesięcy nie wystarczy.

- Trzeba pamiętać, że przepis nie mówi o istnieniu firmy, ale o wykonywaniu czynności opodatkowanych przez okres nie krótszy niż 12 miesięcy. Nie mogą być to czynności pozorne, które urząd skarbowy mógłby zakwestionować - informuje ekspert.

Gwarancja nie dla każdego

Innym sposobem na szybszy zwrot pieniędzy jest uzyskanie zabezpieczenia. Zgodnie z projektem nowelizacji, 180-dniowy termin nie będzie miał zastosowania, gdy podatnik złoży w urzędzie skarbowym zabezpieczenie majątkowe w kwocie odpowiadającej kwocie wnioskowanego zwrotu podatku, pomniejszonej o kwotę stanowiącą równowartość podatku naliczonego związanego z nabyciem towarów lub usług. Zabezpieczeniem może być np. gwarancja bankowa lub ubezpieczeniowa, poręczenie banku, weksel z poręczeniem wekslowym banku.

Marcin Zimny zwraca jednak uwagę, że firmy rozpoczynające działalność, czyli przedsiębiorstwa bez historii czy z niewielkim majątkiem, mogą mieć problemy z uzyskaniem gwarancji bankowych, które zapewniłyby im prawo do zwrotu w krótszym terminie.

Trudno także powiedzieć, czy nowe firmy stać na uzyskanie poręczeń. To zależy od kilku czynników. Na przykład BPH od udzielenia gwarancji (poręczenia lub poręczenia wekslowego) pobiera jednorazową opłatę oraz cykliczne prowizje za jej obsługę w okresie obowiązywania zobowiązania. Małgorzata Dłubak, rzecznik prasowy BPH, poinformowała, że stawki pobieranych przez bank opłat i prowizji są ustalane indywidualnie. Ich poziom zależy od oceny ryzyka danej transakcji, okresu, na jaki ma być udzielona, oraz proponowanego przez klienta zabezpieczenie wierzytelności. Dla banku ważny jest również dotychczasowy przebieg i zakres współpracy z klientem.

ZE STRONY BIZNESU

W 2005 roku wartość rynku budowlano-montażowego wyniosła 88,6 mld zł. W 2006 roku wzrosła o 17,5 proc. Zdaniem ekspertów, średnioroczny wzrost tego rynku w następnych kilku latach utrzyma się na poziomie 8-11 proc. Udział branży budowlanej w tworzeniu PKB wynosi obecnie około 6 proc.

Najszybciej rozwijającym się sektorem będzie budownictwo drogowe i mieszkaniowe. Na rynku mieszkaniowym inwestycje mogą sięgać 20 mld zł rocznie, a w segmencie budownictwa inwestycyjnego (biurowce, centra handlowe, magazyny) - 4 mld zł. W budownictwie infrastrukturalnym i przemysłowym (drogownictwo, przemysł) należy spodziewać się inwestycji na poziomie 9 mld zł rocznie - prognozuje Dom Inwestycyjny BRE Banku.

Marcin MusiaŁ

REKLAMA

REKLAMA