Wyrok ETS pozwoli odzyskać sankcję VAT

REKLAMA

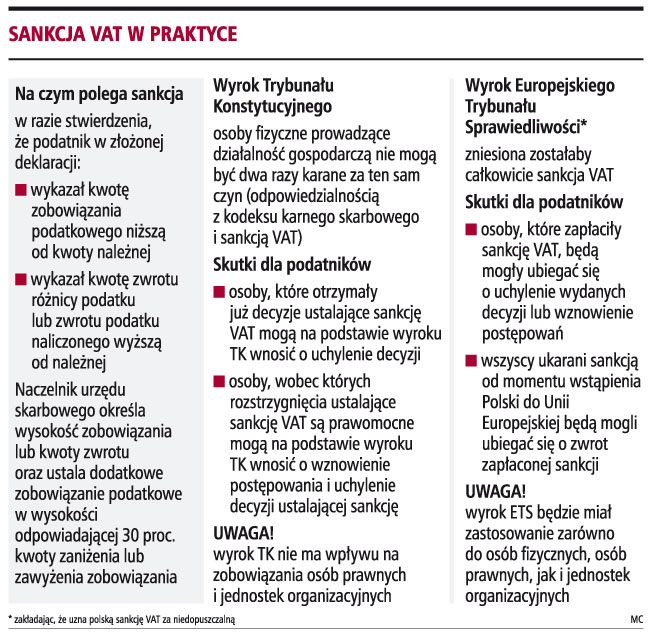

Trybunał Konstytucyjny na początku września stwierdził, że stosowanie wobec tej samej osoby, za ten sam czyn, dodatkowego zobowiązania podatkowego, czyli sankcji VAT i odpowiedzialności za przestępstwa albo wykroczenia skarbowe w postępowaniu karnym skarbowym, narusza konstytucyjną zasadę państwa prawnego (sygn. akt P 43/06). Orzeczenie korzystne dla podatników nie kończy jednak sporu dotyczącego polskiej sankcji VAT. Czekamy bowiem na rozstrzygnięcie Europejskiego Trybunału Sprawiedliwości w tej sprawie. Część podatników, nie czekając jednak na rozstrzygnięcie ETS, już teraz myśli o odzyskaniu zapłaconej sankcji. Możliwość taką mają jednak tylko osoby fizyczne prowadzące działalność gospodarczą. Pozostali podatnicy muszą czekać na wyrok ETS, który zajmie się sankcją szerzej niż TK. Ma bowiem orzec, czy sankcja VAT jest w ogóle dopuszczalna. Jeśli wyrok ETS będzie korzystny dla podatników, czyli Trybunał uzna, że jest ona niedozwolona, podatnicy będą mogli starać się o odzyskanie nienależnie zapłaconej sankcji.

REKLAMA

REKLAMA

Ograniczone korzyści

TK w wydanym ostatnio wyroku powtórzył swoje rozstrzygnięcie z okresu obowiązywania starej ustawy o VAT, stwierdzając, że niedopuszczalne jest stosowanie 30-proc. sankcji wobec podatników będących osobami fizycznymi, którzy podlegają również odpowiedzialności na podstawie kodeksu karnego skarbowego. Różnica polega na tym, że w poprzednim wyroku z 1998 roku (sygn. akt K 17/97) TK odniósł się wyłącznie do wykroczeń skarbowych, a obecnie podkreślił, że zakaz podwójnego karania odnosi się zarówno do podatników, którzy popełnili wykroczenie, jak i przestępstwo karne skarbowe.

- Oznacza to, że wobec osób prawnych w dalszym ciągu stosowanie 30-proc. sankcji jest możliwe. Wyrok ten nie oznacza, że orzeczenie ETS jest niepotrzebne. Uznanie przez ETS sankcji za rozwiązanie niezgodne z prawem wspólnotowym wyłączyłoby możliwość jej stosowania niezależnie od statusu podmiotu, na który sankcja ta jest nakładana - wyjaśnił Roman Namysłowski, menedżer w zespole VAT firmy Ernst & Young.

Można się odwołać

Aneta Pożarowska, doradca podatkowy, podkreśliła w rozmowie z nami, że znaczenie wyroku TK jest bardzo duże, ale niestety tylko dla jednej grupy podatników VAT - mianowicie dla tych, którzy prowadzą działalność gospodarczą jako osoby fizyczne, czyli w praktyce raczej dla małych przedsiębiorców.

REKLAMA

- Niestety, podobnie jak wyrok z 1998 roku, orzeczenie TK nie dotyczy osób prawnych ani spółek osobowych uregulowanych w kodeksie spółek handlowych. Nie jest do końca jasne także jego znaczenie w stosunku do spółek cywilnych - podkreśliła Aneta Pożarowska.

Dodała, że znaczenie wyroku TK dla podatników będących osobami fizycznymi nie ogranicza się wyłącznie do obecnie prowadzonych i przyszłych postępowań podatkowych.

- Podatnicy, w stosunku do których zapadły decyzje ustalające dodatkowe zobowiązanie w VAT mogą na podstawie art. 190 ust. 4 konstytucji, powołując się na rozstrzygnięcie TK, wnosić o uchylenie decyzji ustalających dodatkowe zobowiązanie. Można to uczynić w odwołaniach od decyzji składanych do izb skarbowych, w skargach do WSA, a także w skargach kasacyjnych do NSA - tłumaczyła Aneta Pożarowska.

Dodała, że także podatnicy, w stosunku do których rozstrzygnięcia ustalające dodatkowe zobowiązanie VAT są prawomocne i którym nie przysługuje środek odwoławczy, mogą teraz wystąpić, powołując się na interpretację TK z wnioskiem o wznowienie postępowania, a następnie o uchylenie decyzji nakładającej dodatkową sankcję.

Zdaniem naszej rozmówczyni podobne postępowanie dotyczy spraw zakończonych prawomocnym orzeczeniem sądu administracyjnego. Także w tych sprawach można złożyć wniosek o wznowienie postępowania sądowoadministracyjnego.

- Należy jednak pamiętać, że wniosek o wznowienie postępowania można złożyć jedynie w ciągu miesiąca od dnia publikacji sentencji wyroku TK w Dzienniku Ustaw - radziła ekspert.

ETS powie więcej

Eksperci są zgodni: wyrok TK w sprawie 30-proc. sankcji VAT wywołuje ograniczone skutki. Mariusz Machciński, doradca podatkowy w Accreo Taxand, wyjaśnił, że Trybunał zakazał organom podatkowym ustalania takiej sankcji jedynie względem podatników będących osobami fizycznymi. Sytuacja innych podatników, po wyroku TK, niestety, nie zmieniła się.

- Wyrok ETS, jeżeli potwierdzi sprzeczność polskich przepisów z VI Dyrektywą, może wywoływać dalej idące skutki. Mimo że formalnie będzie dotyczy konkretnej sprawy - Naczelny Sąd Administracyjny w Warszawie skierował pytanie prejudycjalne do ETS związane z zawisłą przed nim sprawą - w praktyce wyeliminuje możliwość stosowania sankcji również w sytuacji podatników innych niż osoby fizyczne - podkreślił Mariusz Machciński.

Również Jerzy Martini, doradca podatkowy współpracujący z Baker & McKenzie, uważa, że wyrok TK to niewątpliwie bardzo dobra informacja dla podatników VAT - osób fizycznych. Uniemożliwia on stosowanie wobec nich sankcji VAT.

- Natomiast rozstrzygnięcie tej sprawy przez ETS, które dotyczyć będzie wszystkich podatników, ma zdecydowanie szerszy wymiar. Oczywiście niezgodność przepisów o sankcji VAT z prawem wspólnotowym jest kwestią dyskusyjną. Kwestia nakładania sankcji finansowych na podatników nie została zharmonizowana prawem wspólnotowym, dlatego trudno mówić o jego naruszeniu. Również wątpliwe jest naruszenie art. 33 VI Dyrektywy, który zabrania wprowadzania innych podatków obro- towych, gdyż dodatkowe zobowiązanie podatkowe samo w sobie nie jest podatkiem obrotowym. Jednak biorąc pod uwagę kontrowersje z tym związane, niewątpliwie dobrze byłoby, gdyby kwestię tę wyjaśnił ETS - tłumaczył Jerzy Martini.

Aneta Pożarowska zwróciła natomiast uwagę, że do ETS wpłynęło kilka opinii od różnych państw członkowskich UE, z których większość, niestety, opowiada się za legalnością dodatkowego zobowiązania podatkowego. Za legalnością sankcji wypowiedziała się także Komisja Europejska. Jej zdaniem nie jest ona środkiem specjalnym, którego nakładanie wymaga specjalnego pozwolenia. Podobnie w tej sprawie orzekł WSA w Warszawie w wyroku z 29 maja 2007 r. (sygn. akt III SA/ Wa 159/07). Stanowisko takie konsekwentnie prezentuje także Ministerstwo Finansów.

- W tej sytuacji jedynie korzystny wyrok ETS albo zmiana polskiej ustawy o VAT daje szansę polskim podatnikom będącym osobami prawnymi lub jednostkami organizacyjnymi na uwolnienie się od sankcji VAT. Trudno powiedzieć, kiedy Trybunał wyda ostateczne rozstrzygnięcie. Jeśli jednak będzie ono dla polskich podatników korzystne, wszyscy ukarani sankcją od momentu wstąpienia Polski do UE będą mieli szansę, by ubiegać się o zwrot zapłaconych już kwot - dodała Aneta Pożarowska.

Gdy ETS uzna dodatkowe zobowiązanie podatkowe za niezgodne z prawem wspólnotowym, będziemy mieli w porządku prawnym dwa orzeczenia dotyczące tej materii, jednak nie takie same. Zwrócił na to uwagę Krzysztof Ścipień, asystent podatkowy BDO Numerica.

Dwa wyroki, różny skutek

- Orzeczenie ETS będzie miało duże znaczenie dla osób prawnych, gdyż zniesie całkowicie sankcję. W rezultacie podatnicy mogliby wystąpić o wznowienie postępowań podatkowych, co w efekcie doprowadziłoby do otrzymania przez nich zwrotu wcześniej płaconych sankcji. Już teraz wydane przez TK orzeczenie umożliwia podatnikom wznowienie postępowania, jednak tylko na żądanie strony wniesione w terminie miesiąca od dnia jego wejścia w życie. Natomiast w przypadku orzeczenia ETS podatnik nie byłby ograniczony żadnym terminem, a postępowanie mogłoby być wznowione również z urzędu - stwierdził Krzysztof Ścipień.

Również Mariusz Machciński wyjaśnił, że obydwa orzeczenia, przy czym wyrok ETS - o ile będzie korzystny dla podatników, otworzą drogę do wzruszenia decyzji podatkowych, w których sankcję VAT już ustalono. Kwestią do rozstrzygnięcia pozostaje status postępowań, które jeszcze nie zakończyły się taką decyzją.

- Najwłaściwszym rozwiązaniem byłoby wstrzymanie się przez organy podatkowe z orzekaniem o sankcji i zawieszenie postępowania podatkowego do czasu rozstrzygnięcia sprawy przez ETS - podsumował ekspert Accreo Taxand.

POSTULUJEMYOrgany podatkowe powinny wstrzymać wszystkie decyzje dotyczące sankcji VAT do czasu rozstrzygnięcia sprawy przez Europejski Trybunał Sprawiedliwości. Problem z sankcją VAT rozwiązałaby także nowelizacja ustawy o VAT, która zniosłaby to zobowiązanie.

EWA MATYSZEWSKA

ewa.matyszewska@infor.pl

REKLAMA

REKLAMA