Czy ZUS wyda zaświadczenie o niezaleganiu w opłacaniu składek

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Jeśli stwierdzone błędy nie spowodowały niedopłaty składek, to ZUS powinien wydać zaświadczenie o niezaleganiu w opłacaniu składek. Termin na wydanie takiego zaświadczenia to 7 dni od dnia złożenia wniosku w tej sprawie.

UZASADNIENIE

Wydając zaświadczenie o niezaleganiu ZUS stwierdza fakt braku zaległości przedsiębiorstwa w opłacaniu składek na dzień wydania zaświadczenia. Błędy nierachunkowe w dokumentach ubezpieczeniowych nie powinny być podstawą odmowy wydania takiego zaświadczenia. Jeśli błąd w dokumentach nie spowodował zaniżenia kwoty opłaconych składek (np. błąd polegający na podaniu błędnego kodu tytułu ubezpieczenia), to nie będzie przeszkód, by ZUS wydał Panu zaświadczenie o niezaleganiu w opłacaniu składek.

REKLAMA

Jeśli po rozliczeniu konta okaże się, że nie zapłacił Pan wszystkich należnych składek, nie oznacza to, że ZUS od razu wyda decyzję o odmowie wydania zaświadczenia o niezaleganiu. Większość jednostek ZUS przesuwa wówczas termin wydania zaświadczenia do czasu wyjaśnienia nieprawidłowości przez wnioskodawcę. Płatnik ma kilka dni na wyjaśnienie rozbieżności, złożenie brakujących dokumentów czy uregulowanie niezapłaconych składek. Czasami, gdy błędy w dokumentach nie są rachunkowe, ZUS wydaje płatnikowi składek zaświadczenie o niezaleganiu, ale jednocześnie zobowiązuje go do korekty błędów w dokumentach w późniejszym terminie.

Jeżeli ZUS wyda decyzję odmawiającą wydanie zaświadczenia o niezaleganiu w opłacaniu składek, a płatnik nie zgadza się z tym, może odwołać się od decyzji do sądu za pośrednictwem ZUS.

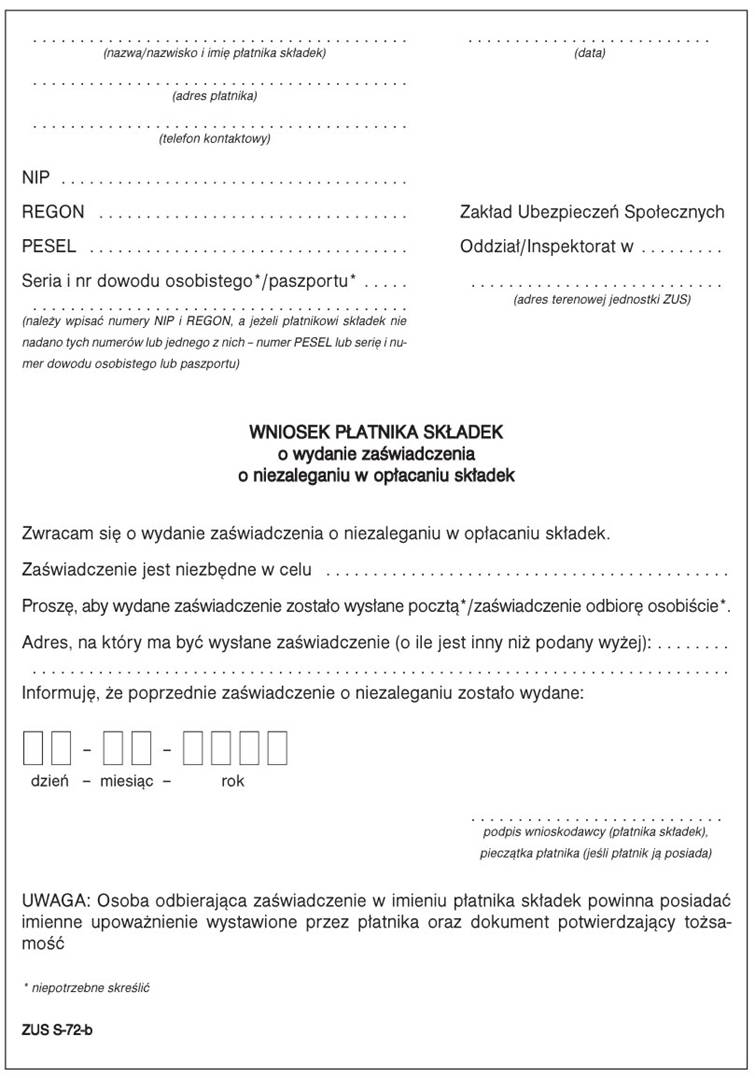

Wzór wniosku płatnika o wydanie zaświadczenia o niezaleganiu w opłacaniu składek (ZUS S-72b) jest dostępny na stronie internetowej ZUS (www.zus.pl). (patrz druk na str. 62)

Płatnicy, którzy mają bezpieczny podpis elektroniczny, mogą wysłać taki wniosek drogą elektroniczną na formularzu ZUS-EWN, który znajduje się na stronie http://eup.zus.pl/.

Korzyści

Płatnik, który posiada bezpieczny podpis elektroniczny, może wysłać wniosek o wydanie zaświadczenia o niezaleganiu w opłacaniu składek za pośrednictwem internetu, wypełniając druk ZUS-EWN.

ZUS powinien ustosunkować się do Pana wniosku o wydanie zaświadczenia o niezaleganiu z opłacaniem składek w terminie 7 dni od dnia jego złożenia. W tym terminie powinien wydać zaświadczenie lub decyzję o odmowie wydania zaświadczenia wraz z uzasadnieniem.

• art. 81, art. 83b ustawy z 13 października 1998 r. o systemie ubezpieczeń społecznych (DzU z 2007 r. nr 11, poz. 74 ze zm.),

• art. 217 § 3, art. 219 Kodeksu postępowania administracyjnego.

Łukasz Kurnik

specjalista w zakresie ubezpieczeń społecznych

Orzecznictwo uzupełniające:

• Sprawa wszczęta na skutek odwołania od decyzji Zakładu Ubezpieczeń Społecznych w przedmiocie odmowy wydania zaświadczenia o niezaleganiu z opłacaniem składek jest sprawą z zakresu ubezpieczeń społecznych (art. 476 § 2 pkt 1 k.p.c. (Uchwała Sądu Najwyższego z 5 grudnia 2007 r., II UZP 4/07 Biul. SN 2007/12/24)

REKLAMA

REKLAMA