Kto powinien już dziś zacząć testować wystawianie e-faktur w KSeF? Wyjaśnia Ministerstwo Finansów

REKLAMA

REKLAMA

Ministerstwo Finansów i Krajowa Administracja Skarbowa rozpoczynają ogólnopolski cykl spotkań on-line mający przybliżyć główne założenia Krajowego Systemu e-Faktur (w skrócie: KSeF). Jak wiadomo podatnicy mogą już teraz (od 1 stycznia 2022 r.) dobrowolnie korzystać z KSeF. Ale od 1 lipca 2024 r. KSeF stanie się obowiązkowym systemem do fakturowania dla większości podatników VAT. Zdaniem resortu finansów warto już teraz zacząć działać w tym systemie, aby dobrze przygotować się do obowiązkowego e-fakturowania od połowy przyszłego roku.

- Czym jest KSeF?

- KSeF 2024/2025 - harmonogram wdrożenia

- KSeF póki co nieobowiązkowy

- Obowiązkowy KSeF od 1 lipca 2024 r.

- Obowiązkowy KSeF nie dla wszystkich faktur i podatników

- Podobne do KSeF rozwiązania nie tylko w Polsce

- Bezpłatne webinaria „Środy z KSeF”

Czym jest KSeF?

Krajowy System e-Faktur (KSeF) to platforma uruchomiona w Polsce 1 stycznia 2022 r. Na zasadzie dobrowolności umożliwia podatnikom wystawianie, otrzymywanie oraz przechowywanie faktur ustrukturyzowanych. KSeF to liczne korzyści dla przedsiębiorców, w tym:

REKLAMA

REKLAMA

- Wprowadzenie jednego standardu e-faktury

- Skrócony do 40 dni (z 60-ciu) czas oczekiwania na zwrot podatku VAT

- Brak kosztów archiwizacji faktur – w KSeF będą one przechowywane 10 lat

- Brak konieczności wystawiania duplikatów faktur i łatwiejsze korygowanie

- Mniejsze ryzyko popełnienia błędów przy wystawianiu faktury

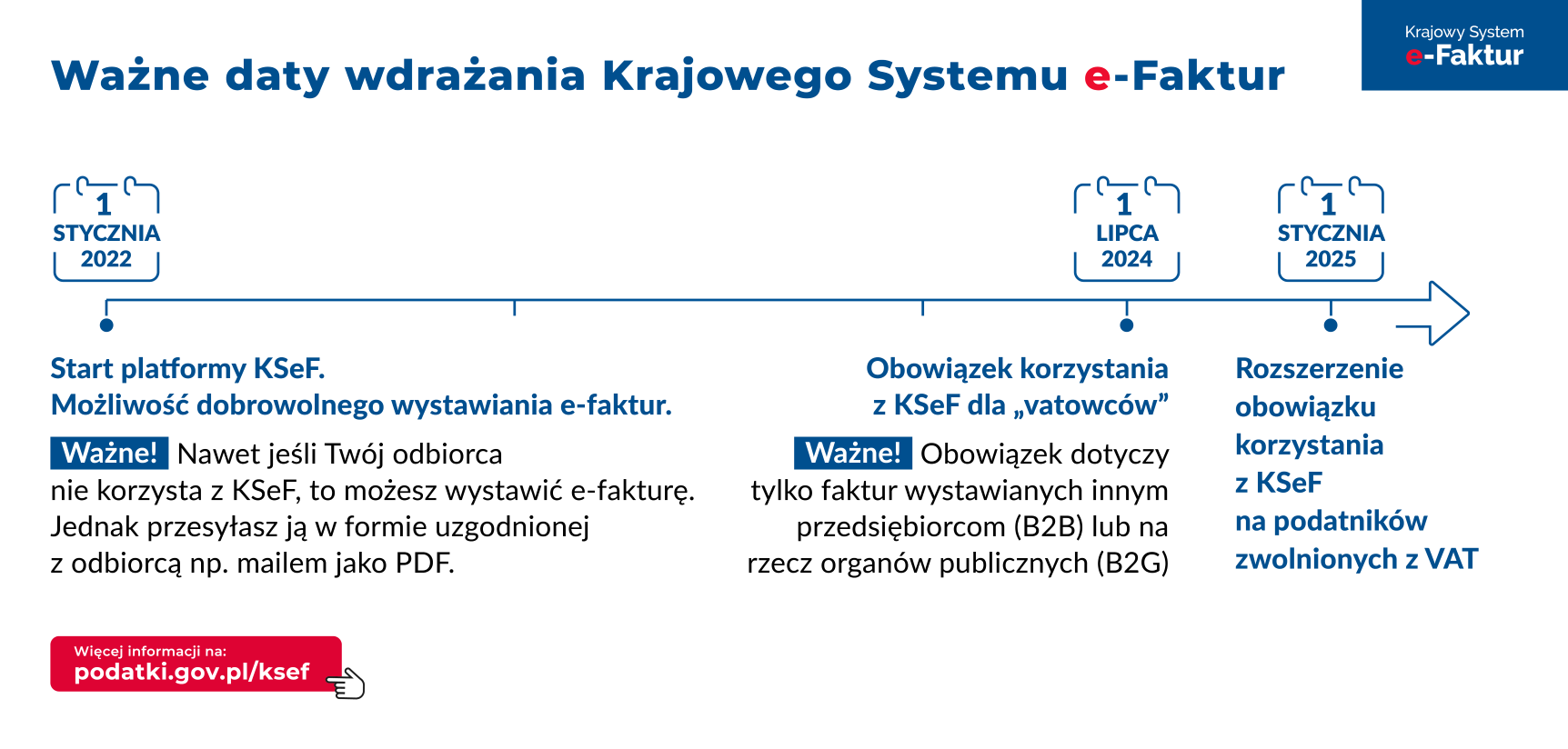

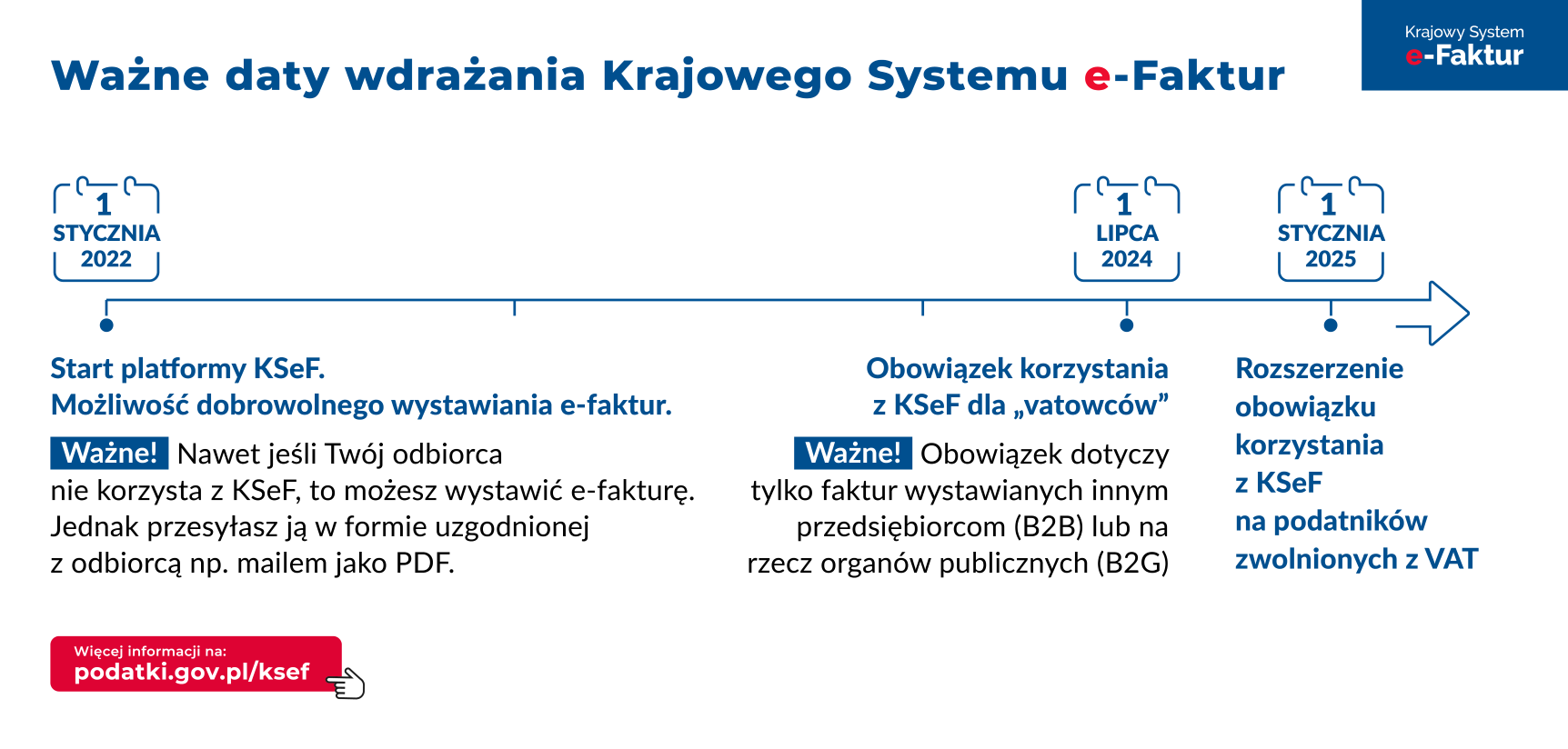

KSeF 2024/2025 - harmonogram wdrożenia

KSeF 2024-2025 - harmonogram wdrożenia

KSeF 2024-2025 - harmonogram wdrożenia

Ministerstwo Finansów

KSeF póki co nieobowiązkowy

Okres dobrowolnego (fakultatywnego) korzystania z KSeF obowiązuje od stycznia 2022 roku do końca czerwca 2024 roku. W tym czasie każdy przedsiębiorca może wystawiać faktury KSeF. Może również wystawiać faktury w dotychczasowej formie (papierowej lub elektronicznej). To podatnik decyduje, które faktury chce wystawiać w jaki sposób.

Warto znaleźć partnera biznesowego, który chciałby już teraz przygotowywać się do korzystania z KSeF. Można wspólnie testować działanie systemu, a nawet wystawiać i odbierać faktury poświadczające realne transakcje. To najlepszy sposób na przygotowanie się do wejścia obowiązku wystawiania faktur w KSeF od 1 lipca. – radzi Krzysztof Rogowski, kierownik projektu KSeF w Ministerstwie Finansów.

REKLAMA

Należy pamiętać, że obecnie w przypadku wystawienia faktury za pomocą KSeF, niezbędna jest zgoda nabywcy na otrzymywanie faktur w KSeF. Zgoda może zostać wyrażona w dowolnej formie. Jeżeli odbiorca faktury nie wyraził akceptacji, o której mowa powyżej, to sprzedawca może wystawić fakturę ustrukturyzowaną w KSeF, z tym zastrzeżeniem, że powinna ona być następnie przesłana nabywcy w postaci z nim uzgodnionej, np. mailowo w postaci pliku pdf.

Co ważne rozpoczęcie korzystania z KSeF wymaga pewnych działań od samego przedsiębiorcy. Na przykład trzeba się samemu uwierzytelnić w systemie i nadać odpowiednie uprawnienia. Biuro księgowe nie zrobi tego za nas. – podpowiada Krzysztof Rogowski.

Obowiązkowy KSeF od 1 lipca 2024 r.

Ustawa dotycząca obligatoryjnego e-fakturowania, która wejdzie w życie od 1 lipca 2024 r. oparta jest na fakultatywnym rozwiązaniu, odpowiednio jednak rozbudowanym i dostosowanym. Obejmie czynności, które obecnie wymagają udokumentowania fakturą wystawioną zgodnie z ustawą o VAT.

Będą to czynności, które podlegają opodatkowaniu podatkiem VAT w Polsce, w tym krajowe dostawy towarów i świadczenie usług dokonywane pomiędzy przedsiębiorcami (czyli B2B) i na rzecz organów publicznych (czyli B2G).

Obowiązek wystawiania faktur ustrukturyzowanych, będzie istniał w stosunku do podatników wykonujących czynności objęte wymogiem fakturowania według polskich regulacji VAT, którzy posiadają siedzibę lub stałe miejsce prowadzenia działalności gospodarczej w Polsce (gdy to stałe miejsce prowadzenia działalności gospodarczej uczestniczy w dostawie towarów lub świadczeniu usług). Przy użyciu KSeF będą wystawiane także faktury korygujące bez względu na to, czy pierwotne faktury zostały wystawione przy użyciu KSeF czy poza nim.

Obowiązkowy KSeF nie dla wszystkich faktur i podatników

Z e-fakturowania wyłączone zostają faktury wystawiane na rzecz osób fizycznych nieprowadzących działalności gospodarczej (B2C).

Przewidziano także odroczenia terminu wdrożenia obowiązkowego e-fakturowania dla określonych grup podatników, po to aby dać im wydłużony okres na dostosowanie się do zmian i wdrożenie KSeF. Podatnicy zwolnieni z VAT lub wykonujący wyłącznie czynność zwolnione od podatku są zobligowani do wdrożenia e-fakturowania w KSeF dopiero od 1 stycznia 2025r.

Podobne do KSeF rozwiązania nie tylko w Polsce

Podobne rozwiązania standaryzujące system wystawiania faktur są wprowadzane w różnych krajach na całym świecie. Pionierem były Włochy, gdzie e-fakturowanie zaczęto wdrażać już w 2019 r. Docelowo fakturowanie elektroniczne będzie obligatoryjne nie tylko w naszym kraju. Według założeń projektu VIDA “VAT in the Digital Age” obowiązek wprowadzenia e-faktur docelowo ma dotyczyć wszystkich krajów Unii Europejskiej w transakcjach wewnątrzwspólnotowych.

Bezpłatne webinaria „Środy z KSeF”

Ministerstwo Finansów i Krajowa Administracja Skarbowa zapraszają na ogólnopolski cykl spotkań on-line dla mikroprzedsiębiorców nt. Krajowego Systemu e-Faktur (KSeF). Bezpłatne webinaria odbywają się w każdą środę od połowy listopada do połowy grudnia tj.: 22 i 29 listopada oraz 6 i 13 grudnia.

Przeprowadzą je eksperci Krajowej Administracji Skarbowej.

W trakcie webinarium dowiesz się o:

- nowych zasadach fakturowania w Polsce,

- uwierzytelnieniu w KSeF i nadawaniu uprawnień,

- różnicy pomiędzy fakturą elektroniczną a e-Fakturą,

- wystawianiu oraz otrzymywaniu faktur w KSeF,

- bezpłatnych narzędziach KSeF,

- tym gdzie znaleźć komunikaty, informacje, odpowiedzi na pytania.

Szczegółowe informacje, m.in. o godzinach spotkań można znaleźć na stronach internetowych poszczególnych izb administracji skarbowej i urzędów skarbowych.

REKLAMA

REKLAMA