Nowe wzory AKC-R, AKC-PR i AKC-Z od 1 marca 2017 r.

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Wzory dokumentów akcyzowych

Na początku marca zaczęło obowiązywać rozporządzenie Ministra Rozwoju i Finansów z dnia 15 lutego 2017 r. w sprawie wzorów dokumentów związanych z rejestracją w zakresie podatku akcyzowego (Dziennik Ustaw rok 2017 poz. 324), które wprowadziło następujące nowe wzory formularzy:

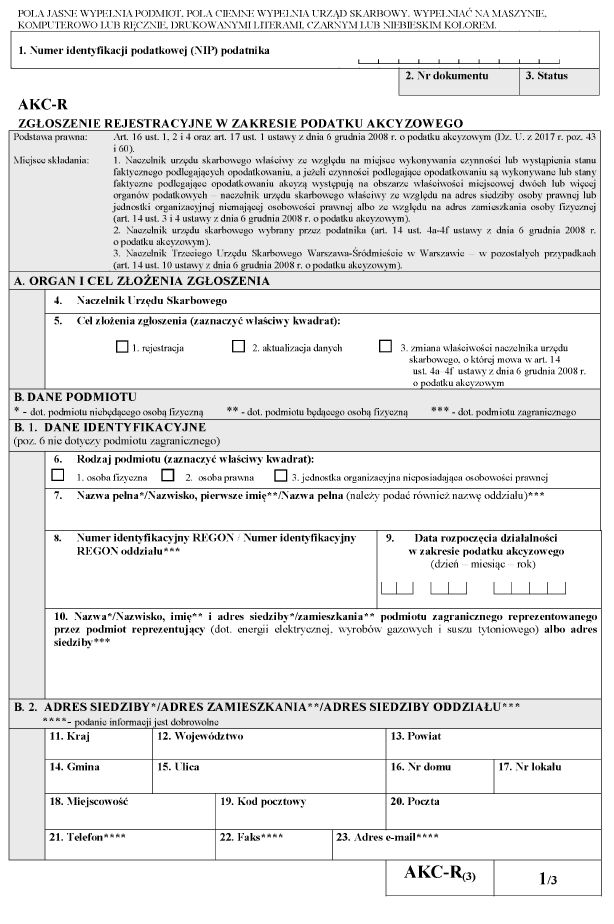

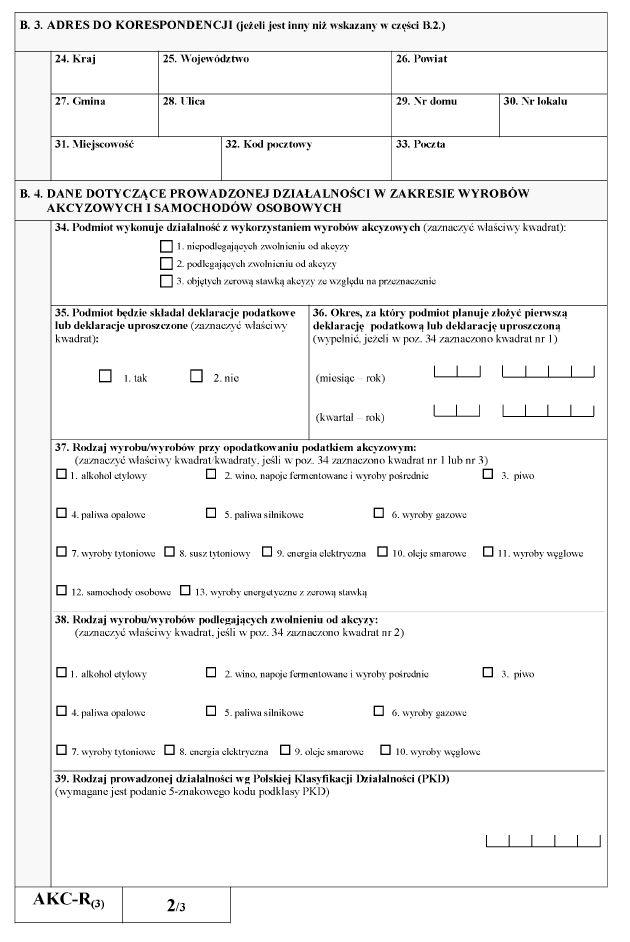

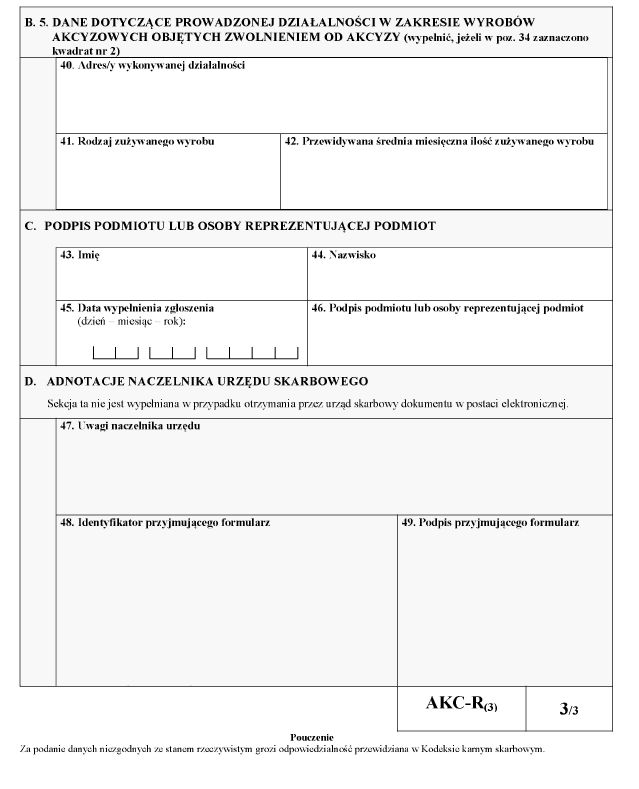

- AKC-R (wzór zgłoszenia rejestracyjnego w zakresie podatku akcyzowego),

REKLAMA

- AKC-PR (wzór potwierdzenia przyjęcia zgłoszenia rejestracyjnego w zakresie podatku akcyzowego),

- AKC-Z (wzór zgłoszenia o zaprzestaniu wykonywania czynności podlegających opodatkowaniu podatkiem akcyzowym, czynności z wykorzystaniem wyrobów akcyzowych objętych zwolnieniem od akcyzy ze względu na ich przeznaczenie lub o zaprzestaniu prowadzenia działalności gospodarczej).

W związku z wejściem w życie nowego rozporządzenia utraciło moc dotychczasowe rozporządzenie w tej sprawie, tj. rozporządzenie Ministra Finansów z dnia 17 grudnia 2015 r. w sprawie wzorów dokumentów związanych z rejestracją w zakresie podatku akcyzowego (Dz. U. poz. 2296).

Nowy wzór zgłoszenia rejestracyjnego w zakresie podatku akcyzowego - AKC-R

Rejestracja w zakresie podatku akcyzowego

W świetle przepisów ustawy o podatku akcyzowym podmiot prowadzący działalność gospodarczą jest obowiązany, przed dniem wykonania pierwszej czynności podlegającej opodatkowaniu akcyzą lub pierwszej czynności z wykorzystaniem wyrobów akcyzowych objętych zwolnieniem od akcyzy ze względu na ich przeznaczenie, złożyć zgłoszenie rejestracyjne (AKC-R) właściwemu naczelnikowi urzędu skarbowego.

Zgłoszenie rejestracyjne powinno zawierać dane dotyczące tego podmiotu i prowadzonej przez niego działalności gospodarczej, w szczególności imię i nazwisko lub nazwę podmiotu, adres jego siedziby lub zamieszkania oraz określenie rodzaju prowadzonej działalności gospodarczej, a w przypadku działalności gospodarczej z użyciem wyrobów akcyzowych objętych zwolnieniem od akcyzy - również adresy miejsc wykonywania działalności oraz określenie rodzaju i przewidywanej średniej miesięcznej ilości zużywanego wyrobu akcyzowego.

Sprawdź: INFORLEX SUPERPREMIUM

Naczelnik urzędu skarbowego nie później niż w ciągu 7 dni od dnia przyjęcia zgłoszenia rejestracyjnego, pisemnie potwierdza jego przyjęcie, do czego służ formularz AKC-PR. Potwierdzenie powinno zawierać dane dotyczące zarejestrowanego podmiotu i prowadzonej przez niego działalności gospodarczej w zakresie wyrobów akcyzowych, w szczególności imię i nazwisko lub nazwę podmiotu, adres jego zamieszkania lub siedziby, numer identyfikacji podatkowej (NIP) lub numer identyfikacyjny REGON oraz określenie rodzaju wyrobów akcyzowych, w zakresie których prowadzi on działalność gospodarczą.

Ważne!

Na wniosek zainteresowanego podmiotu naczelnik urzędu skarbowego jest obowiązany do wydania zaświadczenia stwierdzającego, czy dany podmiot jest zarejestrowanym podmiotem. Zainteresowanym podmiotem może być zarówno sam podmiot zarejestrowany, jak i inny podmiot mający interes prawny w uzyskaniu informacji o zarejestrowaniu.

Rejestracja podmiotów pośredniczących

Podmiot zamierzający prowadzić działalność gospodarczą jako pośredniczący podmiot węglowy lub pośredniczący podmiot gazowy, zamiast złożenia zgłoszenia rejestracyjnego jest obowiązany powiadomić o tym pisemnie właściwego naczelnika urzędu skarbowego przed dniem rozpoczęcia tej działalności. Powiadomienie powinno zawierać dane dotyczące tego podmiotu i prowadzonej przez niego działalności gospodarczej, w szczególności imię i nazwisko lub nazwę podmiotu, adres zamieszkania lub adres jego siedziby, numer identyfikacji podatkowej (NIP) lub numer identyfikacyjny REGON albo inny numer identyfikacyjny używany w państwie zamieszkania lub siedziby podmiotu oraz określenie rodzaju prowadzonej działalności gospodarczej.

Minister Finansów lub upoważniony przez niego organ publikuje na stronie podmiotowej Biuletynu Informacji Publicznej aktualną listę pośredniczących podmiotów węglowych oraz pośredniczących podmiotów gazowych, obejmującą ich następujące dane: imię i nazwisko lub nazwę oraz adres zamieszkania, jeżeli jest on taki sam jak adres miejsca wykonywania działalności gospodarczej, lub adres siedziby, numer identyfikacji podatkowej (NIP) lub numer identyfikacyjny REGON albo inny numer identyfikacyjny używany w państwie zamieszkania lub siedziby podmiotu oraz określenie rodzaju prowadzonej działalności gospodarczej.

Jeżeli dane zawarte w zgłoszeniu rejestracyjnym lub powiadomieniu o zamiarze rozpoczęcia działalności gospodarczej jako pośredniczący podmiot węglowy lub pośredniczący podmiot gazowy ulegną zmianie, podmiot jest obowiązany zgłosić zmianę właściwemu naczelnikowi urzędu skarbowego w terminie 7 dni od dnia, w którym nastąpiła zmiana.

Pośredniczący podmiot węglowy oraz pośredniczący podmiot gazowy są obowiązane poinformować naczelnika urzędu skarbowego o zaprzestaniu prowadzenia działalności jako pośredniczący podmiot węglowy lub pośredniczący podmiot gazowy w terminie 7 dni od dnia, w którym zaprzestano prowadzenia działalności.

Powyższe zasady nie mają jednak zastosowania do podmiotów prowadzących działalność z użyciem wyrobów akcyzowych objętych zwolnieniem od akcyzy ze względu na ich przeznaczenie, niemających na terytorium kraju siedziby, miejsca zamieszkania albo miejsca prowadzenia działalności gospodarczej.

Ewidencja podmiotów

Do prowadzenia ewidencji podmiotów w zakresie podatku akcyzowego zobowiązany jest obecnie Szef Krajowej Administracji Skarbowej. Ewidencja prowadzona jest w formie elektronicznej i zawiera:

- dane identyfikacyjne podmiotów prowadzących składy podatkowe, zarejestrowanych odbiorców, zarejestrowanych wysyłających oraz podmiotów pośredniczących, adresy ich siedzib lub zamieszkania oraz adresy ich poczty elektronicznej;

- określenie rodzaju prowadzonej działalności przez powyższe podmioty oraz określenie rodzaju wyrobów akcyzowych objętych tą działalnością;

- adresy, pod którymi zlokalizowane są składy podatkowe, miejsca odbioru wyrobów akcyzowych przez zarejestrowanych odbiorców oraz miejsca, w których jest wykonywana działalność podmiotów pośredniczących, oraz ich adresy poczty elektronicznej;

- numery akcyzowe składów podatkowych, podmiotów prowadzących składy podatkowe, zarejestrowanych odbiorców, zarejestrowanych wysyłających, a także numery podmiotów pośredniczących.

Dane z tej ewidencji są potwierdzane na wniosek zainteresowanych podmiotów albo udostępniane właściwym organom państw członkowskich Unii Europejskiej oraz są wykorzystywane przez System.

Zgłoszenie o zaprzestaniu działalności

Jeżeli podmiot zaprzestał wykonywania czynności podlegających opodatkowaniu akcyzą jest obowiązany w terminie 7 dni złożyć zgłoszenie (AKC-Z) o zaprzestaniu wykonywania tych czynności właściwemu naczelnikowi urzędu skarbowego.

W przypadku przejęcia praw i obowiązków podmiotu zarejestrowanego na podstawie odrębnych przepisów oraz zaprzestania prowadzenia działalności gospodarczej, zgłoszenie o zaprzestaniu działalności składa następca prawny podmiotu zarejestrowanego lub inne osoby, które przejęły jego prawa i obowiązki, w terminie 7 dni od zaprzestania działalności.

Zgłoszenie stanowi podstawę do wykreślenia podmiotu z rejestru przez naczelnika urzędu skarbowego.

W przypadku niezłożenia zgłoszeń naczelnik urzędu skarbowego, który dokonał rejestracji, z urzędu wykreśla z rejestru podmiot zarejestrowany.

Naczelnik urzędu skarbowego powiadamia o wykreśleniu z rejestru:

- podmiot zarejestrowany, chyba że okaże się, że podmiot nie istnieje;

- Agencję Rezerw Materiałowych, w przypadku podmiotów zarejestrowanych, obowiązanych do tworzenia i utrzymywania zapasów obowiązkowych ropy naftowej lub paliw na podstawie przepisów ustawy z dnia 16 lutego 2007 r. o zapasach ropy naftowej, produktów naftowych i gazu ziemnego oraz zasadach postępowania w sytuacjach zagrożenia bezpieczeństwa paliwowego państwa i zakłóceń na rynku naftowym (Dz. U. z 2016 r. poz. 1899, 1948 i 1986).

Podstawa prawna:

- rozporządzenie Ministra Rozwoju i Finansów z dnia 15 lutego 2017 r. w sprawie wzorów dokumentów związanych z rejestracją w zakresie podatku akcyzowego (Dziennik Ustaw rok 2017 poz. 324),

- ustawa z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz. U. z 2017 r. poz. 43 i 60).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA