Akcyza od samochodów wynajętych za granicą

REKLAMA

REKLAMA

Chodzi o dokumenty z 16 lutego 2018 r. (nr 0111-KDIB3-3.4013.265.2017.1.JS) i 19 grudnia 2017 r. (nr 0111-KDIB3-3.4013.241.2017.1.JS). W obu z nich dyrektor KIS nie miał wątpliwości, że pojazdy wynajęte w innym kraju są opodatkowane polską akcyzą, jeśli przedsiębiorca używał ich do celów firmowych. Przykład? Przejazd z Berlina na teren naszego kraju z dokumentami zabranymi od niemieckiego klienta.

REKLAMA

REKLAMA

O krok za daleko

Zdaniem ekspertów wykładnia zaprezentowana przez fiskusa jest kuriozalna i nie utrzyma się w sądach administracyjnych. – Gdyby przyjąć argumenty dyrektora KIS, to auto podlegałoby podatkowi równocześnie w dwóch krajach. Najpierw daninę pobrałby urząd za granicą (przy rejestracji auta), a potem jeszcze urzędnicy w Polsce. Z tą jednak różnicą, że podatnikiem w Niemczech byłaby firma wynajmująca, w Polsce przedsiębiorca wypożyczający auto, który niekoniecznie zdaje sobie sprawę ze skutków przejazdu mostem na Odrze – zauważa doradca podatkowy Jacek Arciszewski.

Do tego dochodzą problemy praktyczne, na które uwagę zwraca Marzena Michałeczko, ekspert w dziale doradztwa prawnopodatkowego w PwC: – Po polskich drogach jeździ wiele aut zarejestrowanych za granicą. Trudno sobie wyobrazić efektywny sposób kontroli tego, czy zapłacono od nich akcyzę w naszym kraju.

Polecamy: Podatki 2018 Samochód osobowy w firmie

REKLAMA

Eksperci zgodnie przypominają pominięty w interpretacjach dyrektora KIS art. 101 ust. 2a ustawy o podatku akcyzowym. Wynika z niego, że nie ma mowy o daninie od nabycia wewnątrzwspólnotowego auta, jeśli w ciągu 30 dni wyjedzie ono za granicę. – To argument, który wykluczałby opodatkowanie przynajmniej w najnowszej ze spraw – podkreśla Zbigniew Sobecki, ekspert podatkowy w zespole ds. cła i akcyzy w KPMG w Polsce.

Jazda autem to jego sprzedaż

W sprawie chodziło o spółkę doradztwa podatkowego świadczącą usługi m.in. na rzecz podmiotów z Niemiec. Jej pracownicy musieli przetransportować do naszego kraju sporą ilość dokumentacji rachunkowej klienta z Berlina. W tym celu wynajęli u naszego zachodniego sąsiada samochód na dwa dni i przyjechali nim wraz z dokumentami do Polski. Pojazd zwrócili w polskim oddziale wypożyczalni.

Spółka sądziła, że w takiej sytuacji nie ma mowy o rozliczaniu akcyzy. Argumentowała, że wprawdzie samo przemieszczenie auta między dwoma krajami UE jest traktowane jak jego wewnątrzwspólnotowe nabycie, ale już obowiązek podatkowy z tego tytułu związany jest z nabyciem prawa rozporządzania autem jak właściciel (art. 101 ust. 2 pkt 1 i 2 ustawy). Ona zaś jako najemca samochodu takiego prawa nie uzyska – wskazała.

Firma zwróciła też uwagę na inny przepis, tj. art. 101 ust. 2 pkt 3 ustawy, zgodnie z którym obowiązek podatkowy z tytułu nabycia wewnątrzwspólnotowego mógłby powstać z chwilą złożenia wniosku o rejestrację samochodu w Polsce. Ona jednak nie ma takich planów, bo wynajęła pojazd wyłącznie w celu wykonania konkretnego zadania. Nie będzie już z niego korzystać i zwróciła go po dwóch dniach do wypożyczalni w Polsce, bezpośrednio powiązanej z tą niemiecką.

Dyrektor KIS nie dał się jednak przekonać. Przypomniał, że zgodnie z art. 100 ust. 1 pkt 3 ustawy akcyzą jest opodatkowana pierwsza sprzedaż w Polsce niezarejestrowanego tu samochodu osobowego, od którego nie została zapłacona akcyza z tytułu czynności, o których mowa w pkt 1 albo 2 tego artykułu. Zgodnie natomiast z art. 100 ust. 5 pkt 9 ustawy za sprzedaż samochodu osobowego uznaje się jego użycie na potrzeby prowadzonej działalności gospodarczej.

W ustawie o podatku akcyzowym nie ma przy tym definicji „użycia”, dlatego – zdaniem organu – należy odwołać się do językowego znaczenia tego pojęcia. Skoro wynajęte samochody wykorzystają pracownicy spółki w celach prowadzonej działalności gospodarczej, to niewątpliwie będzie ona ich „używać” i dojdzie do pierwszej sprzedaży aut – stwierdził dyrektor KIS. Wyjaśnił przy tym, że podatnikiem akcyzy z tego tytułu będzie spółka, a nie wypożyczalnia samochodów.

Polecamy: INFORLEX Księgowość

Polecamy: INFORLEX Ekspert

Samochód z Czech w Polsce

Podobne wnioski płyną z grudniowej interpretacji, w której chodziło o spółkę planującą wypożyczyć samochody od czeskiej firmy. Umowa najmu miała być zawarta u naszego południowego sąsiada i tam też byłyby zarejestrowane pojazdy. Pracownicy spółki wjechaliby nimi na teren Polski i tu wykorzystywali do celów służbowych. To wystarczyło, aby dyrektor KIS uznał, że dojdzie do pierwszej sprzedaży aut w naszym kraju, od której trzeba zapłacić akcyzę.

– Zapewne fiskusowi chodzi o uszczelnienie systemu: żeby nie dochodziło do nadużyć, takich jak rejestracja samochodu np. w Czechach, a potem użytkowanie go w Polsce bez zapłaty akcyzy. Dyrektor KIS poszedł jednak za daleko – komentuje stanowisko fiskusa Zbigniew Sobecki. ⒸⓅ

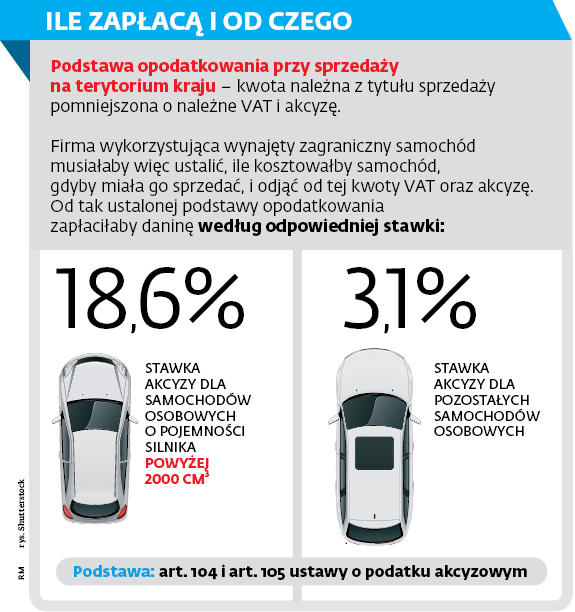

ILE ZAPŁACĄ I OD CZEGO

Mariusz Szulc

REKLAMA

REKLAMA