Fiskus ogranicza wydawanie indywidualnych interpretacji podatkowych

REKLAMA

REKLAMA

REKLAMA

REKLAMA

– Wygląda to trochę tak, jakby z uwagi na wcześniejsze postanowienia o odmowie wydania interpretacji wnioskodawca i powiązane z nim podmioty trafiły na czarną listę dyrektora KIS i nie mogły już uzyskać interpretacji nawet w takim obszarze, w którym nie sposób dopatrzyć się jakiejkolwiek optymalizacji – komentuje Marcin Borkowski, radca prawny i doradca podatkowy w Borkowski & Wspólnicy Kancelaria Radców Prawnych i Doradców Podatkowych.

Dwa wnioski...

W sprawie, w której dyrektor Krajowej Informacji Skarbowej odmówił wydania interpretacji, pytanie brzmiało: Czy przekształcenie spółki jawnej w spółkę z ograniczoną odpowiedzialnością spowoduje powstanie zobowiązania podatkowego w podatku od czynności cywilnoprawnych?

Pytanie zadała spółka jawna. Wcześniej jej wspólnicy wystąpili o interpretację dotyczącą opodatkowania podatkiem dochodowym przyszłej sprzedaży udziałów w spółce z o.o., gdyby ta powstała z przekształcenia spółki jawnej. Sprzedaż miała się odbyć przy udziale podmiotu pośredniczącego.

REKLAMA

NOWOŚĆ na Infor.pl: Prenumerata elektroniczna Dziennika Gazety Prawnej KUP TERAZ!

Dyrektor KIS najpierw nie odpowiedział w sprawie PIT, powołując się na klauzulę przeciwko unikaniu opodatkowania. Następnie odmówił wydania interpretacji w sprawie PCC. W uzasadnieniu napisał, że wziął pod uwagę treść obu wniosków i stwierdził, że planowane działania składają się na szerszy schemat działania.

...połączone przez fiskusa

Dyrektor KIS powołał się przy tym na opinię szefa Krajowej Administracji Skarbowej, który wskazał, że „istnieje uzasadnione przypuszczenie, że elementy zdarzenia przyszłego przedstawione w opiniowanym wniosku o wydanie interpretacji indywidualnej w zakresie PCC dotyczą szerszego schematu optymalizacyjnego i w powiązaniu z innymi wnioskami dotyczącymi podatków dochodowych mogą być przedmiotem decyzji wydanej z zastosowaniem art. 119a ordynacji podatkowej”.

Szef Krajowej Administracji Skarbowej uznał bowiem cały schemat (tj. najpierw zamiana formy działalności, a potem sprzedaż udziałów) za sztuczny. Stwierdził, że „racjonalnie działający podatnik” tak by nie postąpił, gdyby nie możliwość uzyskania korzyści podatkowej (art. 119e ordynacji podatkowej).

Planowana zmiana

Eksperci są zdumieni tą odmową. Zwracają uwagę na to, że obecne przepisy nie przewidują możliwości łączenia wniosków jednego podatnika. Tak będzie dopiero po planowanej przez Ministerstwo Finansów nowelizacji ordynacji podatkowej. Zakłada ona, że podmioty powiązane będą mogły otrzymać interpretację tylko, jeśli złożą wspólny wniosek i opiszą w nim szczegóły całej planowanej transakcji oraz korzyści podatkowej, której się spodziewają. Jeżeli będą składać pojedyncze wnioski, a fiskus uzna, że opisane czynności składają się na większe przedsięwzięcie i powinien być złożony wniosek grupowy, to nie wyda interpretacji (więcej pisaliśmy o tym w artykule „W skomplikowanych sprawach trudniej będzie poznać opinię fiskusa”, DGP nr 71/2018).

Eksperci zwracają uwagę, że są to dopiero plany. Dlatego tym bardziej dziwi ich odmowa odpowiedzi na zdawałoby się proste, jednoznaczne pytanie, czy przekształcenie jednej spółki w drugą będzie skutkować obowiązkiem zapłaty PCC.

– Rozstrzygnięcie organów jest absurdalne – komentuje Marcin Borkowski. Podkreśla, że odmowa dotyczyła PCC, czyli podatku, w którym, w związku z przekształceniem, nie da się osiągnąć nawet potencjalnych korzyści podatkowych. W jego przekonaniu to typowy przejaw nadużywania przez fiskusa klauzuli przeciwko unikaniu opodatkowania w celu odmowy wydania interpretacji.

Arkadiusz Łagowski, doradca podatkowy w Grant Thornton, podkreśla, że jedynym argumentem przy odmowie wydania interpretacji w sprawie PCC była możliwość zastosowania klauzuli na gruncie innego podatku, tj. PIT. Dla dyrektora KIS nie miało znaczenia to, że chodzi o różne podatki, bo – jak uznał – stan faktyczny był taki sam.

Maleje ochrona

– Zazwyczaj dyrektor KIS działa odwrotnie, zamiast łączyć wnioski rozdziela je i pobiera za każdy oddzielną opłatę – mówi Arkadiusz Łagowski.

Z reguły bowiem fiskus uważa, że każde pytanie należy traktować jako odrębny stan faktyczny. – W tym przypadku fiskus zastosował inną wykładnię przepisów. Uznał, że kilka pytań, nawet jeżeli dotyczą różnych podatków, dotyczy tego samego stanu faktycznego – zauważa ekspert.

Jego zdaniem takie działanie wpisuje się w wyraźną politykę zmniejszenia roli interpretacji indywidualnych jako narzędzia dającego ochronę podatnikom.

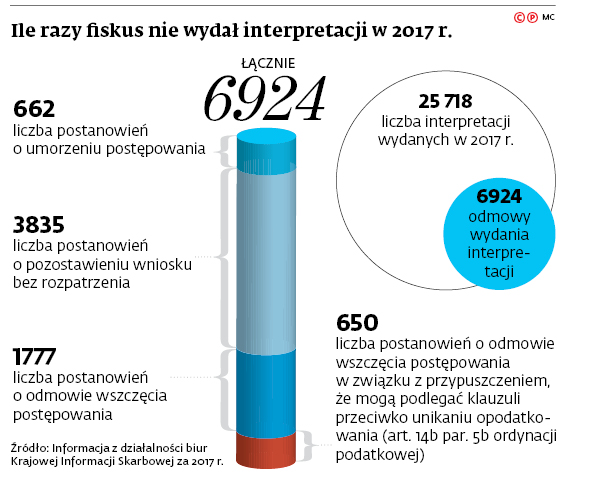

– Organy realizują ją przez odmowę wydawania interpretacji, pozostawianie wniosków bez rozpatrzenia albo wydawanie interpretacji warunkowych – wylicza ekspert. ⒸⓅ

KOMENTARZ

Odmowy powinny być wyjątkowe

Michał Goj doradca podatkowy i partner w EY

Nie ma nic złego w samym monitorowaniu wniosków o interpretację pod kątem wychwytywania agresywnej optymalizacji podatkowej. To element świadomego kształtowania polityki fiskalnej. Środki do zwalczania niekorzystnego, w ocenie organów, zjawiska muszą mieć jednak oparcie w przepisach prawa. Obecnie nie wynika z nich możliwość łączenia ze sobą różnych wniosków i dokonywania ich wspólnej oceny na potrzeby dopuszczalności wydania interpretacji.

Brak opisu całego stanu faktycznego nie uprawnia dyrektora KIS do jego uzupełnienia na własną rękę, na podstawie innych wniosków złożonych przez podatników. To podatnik ryzykuje, że interpretacja nie ochroni go w sytuacji, gdy będzie miała zastosowanie klauzula przeciwko unikaniu opodatkowania.

Organy powinny bardzo ostrożnie korzystać z możliwości odmawiania interpretacji. Dostęp do niej jest jednym z fundamentów zarówno prawa działalności gospodarczej, jak i prawa podatkowego. ⒸⓅ

Agnieszka Pokojska

REKLAMA

REKLAMA