Interpretacja podatkowa musi oceniać prawidłowość klasyfikacji statystycznej towaru lub usługi

REKLAMA

REKLAMA

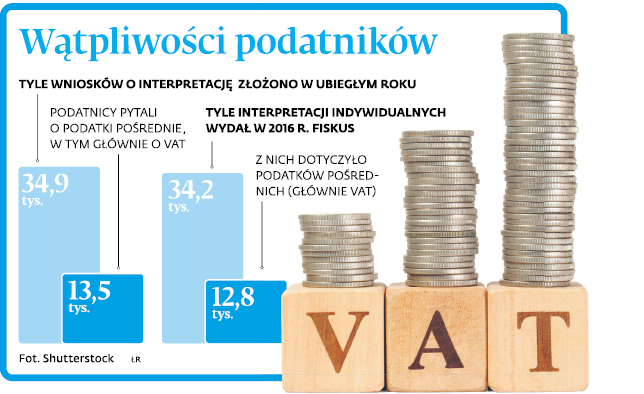

Takie stanowisko ma kolosalne znaczenie dla wszystkich podatników VAT. W przeważającej części wnioskując o interpretację np. w zakresie ustalenia prawidłowej stawki podatku, podają klasyfikację statystyczną towaru. To zaś kończy się zazwyczaj niekorzystnie dla wnioskodawcy.

REKLAMA

REKLAMA

Fiskus potrafi w ogóle odmówić wydania interpretacji, uznając, że nie może udzielić odpowiedzi bez badania statystyki, choć ta nie ma nic wspólnego z podatkami, których wykładnią powinien się zajmować. W drugim przypadku po prostu wydaje interpretację, bazując na klasyfikacji podanej przez pytającego. Problem w tym, że ten, kto otrzyma taką wykładnię, musi się liczyć z tym, że... po kilku latach kontrola zakwestionuje klasyfikację, którą podał we wniosku. To zaś ma kolosalne skutki finansowe – oznacza, że przez te lata podatnik źle rozliczał się z urzędem skarbowym i teraz będzie musiał dopłacać ogromne kwoty.

Polecamy: INFORLEX Księgowość i Kadry

Pizza z podatkami

Najlepszym przykładem jest sytuacja, w której w ubiegłym roku znalazły się fast foody. Przez lata rozliczały się według stawki 5-proc., ale jak wyjaśnił minister finansów w interpretacji ogólnej z 24 czerwca 2016 r. (nr PT1.050.3.2016.156), powinni byli płacić wyższy, 8-proc. VAT. Wcześniej sprzedawcy np. pizzy we wnioskach o interpretację informowali, że sprzedają produkty sklasyfikowane w dziale PKWiU 10.85 – gotowe posiłki i dania. Urzędnicy fiskusa potwierdzali w związku z tym, że firmy mogą rozliczać 5-proc. VAT. Nie prostowali jednak, że dania gotowe służące do bezpośredniego spożycia powinny być klasyfikowane w całkiem innym dziale: PKWiU 56 – usługi związane z wyżywieniem.

REKLAMA

MF bronił takiego postępowania swoich podwładnych. Tłumaczył, że interpretacja indywidualna nie jest po to, aby weryfikować stan faktyczny, w tym klasyfikację PKWiU.

Takie właśnie stanowisko zakwestionowali sędziowie Naczelnego Sądu Administracyjnego. Jasno stwierdzili, że jeśli przepis podatkowy odwołuje się do klasyfikacji statystycznej, jako warunku zastosowania określonego sposobu opodatkowania, to fiskus nie może się uchylić od oceny tego, czy podatnik prawidłowo zaklasyfikował towar lub usługę.

To pierwszy taki wyrok NSA (z 29 listopada br., sygn. akt I FSK 179/16) potwierdzający, że fiskus nie może ignorować swoich obowiązków. Ale wcześniej taką wykładnię potwierdzały wojewódzkie sądy administracyjne. Przykładowo chodzi o orzeczenia WSA w Krakowie z 10 września 2015 r. (sygn. akt I SA/Kr 1206/15) i z 11 kwietnia 2017 r. (sygn. akt I SA/Kr 71/17). W tym drugim orzeczeniu sędziowie jasno stwierdzili, że przedsiębiorcy nie mogą wyręczać fiskusa w interpretowaniu prawa.

Dokładniejszy opis

Dawid Korczyński z bloga PrawnicyTransportu.pl. przypomina, że problem jest szeroki i dotyczy nie tylko sprzedawców żywności, ale też m.in. firm budowlanych i transportowych. Z początkiem 2017 r. zostało wprowadzone odwrotne obciążenie (gdzie VAT rozlicza nabywca, a nie sprzedawca) w przypadku robót budowlanych prowadzonych przez podwykonawców. Fiskus w odpowiedzi na ich pytania przedstawiał tylko ocenę sposobu opodatkowania, odnosząc się do podanej przez podatnika klasyfikacji. Jednocześnie zastrzegał, że nie rozstrzyga prawidłowości klasyfikacji usługi dokonanej przez podatnika w świetle PKWiU. Potwierdzają to interpretacje dyrektora Krajowej Informacji Skarbowej nr 0461-ITPP3.4512.26.2017.2.MD i 0461-ITPP3.4512.59.2017.2.MD. W takim przypadku właściwie pytanie pozostało bez odpowiedzi. Teraz ma się to zmienić.

– Gdy podatnik otrzyma interpretację, będzie korzystał z pełnej ochrony z niej wynikającej – twierdzi mec. Korczyński. Zastrzega jednak, że ogromne znaczenie będzie miał dokładny opis stanu faktycznego oraz świadczonej usługi lub towaru przedstawionych we wniosku o interpretację. Tak będzie m.in. w przypadku świadczeń kompleksowych, gdy pojedyncze usługi lub towary wchodzące w ich skład mogą być opodatkowane w inny sposób niż całe świadczenie. W takim przypadku niewłaściwy opis stanu faktycznego będzie mógł pozbawić podatnika ochrony wynikającej z interpretacji. ⒸⓅ

Agnieszka Pokojska

Mariusz Szulc

REKLAMA

REKLAMA