Zwrot nadpłaty podatku - problemy z odsetkami

REKLAMA

REKLAMA

– Podatnik, który wygrywa przed sądem krajowym, dostaje po latach tylko to, co nadpłacił. Ten, kto może powołać się na orzeczenie trybunału, otrzyma również oprocentowanie za okres, w którym budżet dysponował jego pieniędzmi – potwierdza Artur Ratajczak, doradca podatkowy w kancelarii TaxCorner.

REKLAMA

REKLAMA

Eksperci są zgodni, że to niesprawiedliwość, która różnicuje sytuację podatników.

Niezgodność po latach

Sprawa dotyczy wyłącznie podatków zharmonizowanych, czyli: od czynności cywilnoprawnych, od towarów i usług oraz akcyzowego. Po wejściu do Unii Europejskiej Polska zobowiązała się bowiem ujednolicić i dostosować przepisy do regulacji unijnych. W praktyce jednak często dopiero po latach okazuje się, że implementacja była błędna. – O tym może orzekać zarówno sąd administracyjny, jak i Trybunał Sprawiedliwości UE – wyjaśnia Łukasz Adamczyk, doradca podatkowy w Kancelarii prof. Wierzbowski i Partnerzy.

– Jeśli naruszenie jest oczywiste, to zajmie się nim krajowy sąd administracyjny, jeśli nieoczywiste – to unijny trybunał – dodaje Artur Ratajczak.

REKLAMA

500 pytań o VAT - odpowiedzi z interpretacjami MF

W dwóch trybach

Problemu nie byłoby, gdyby ordynacja podatkowa zakładała ten sam tryb zwrotu nadpłaty. A przewiduje dwa – zwykły i szczególny.

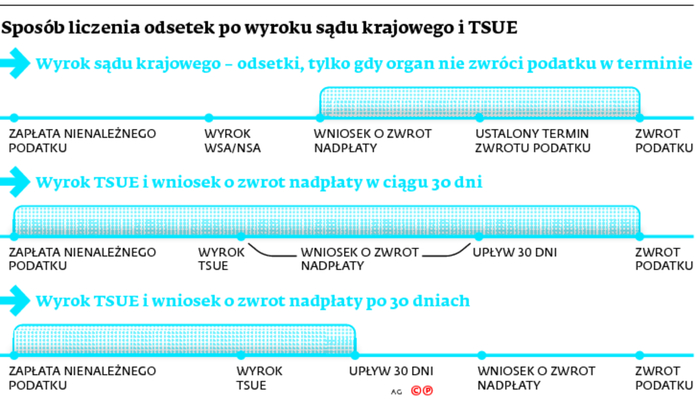

Zwykły to ten po wyroku sądu krajowego. Zakłada on, że podatnik zasadniczo nie ma prawa do oprocentowania nadpłaty podatku (art. 78 par. 3 pkt 3 ordynacji podatkowej). Odsetki należą się wyłącznie wówczas, gdy organ podatkowy nie zwróci nadpłaty w terminie przewidzianym w przepisach. Ale i wtedy oprocentowanie jest liczone tylko od dnia złożenia wniosku do organu podatkowego o ten zwrot. – W praktyce sytuacje, w których fiskus wypłaca odsetki, zdarzają się bardzo rzadko, bo organy podatkowe zwykle pilnują terminów – zauważa Artur Ratajczak.

W trybie szczególnym

Inaczej jest, gdy naruszenie prawa unijnego stwierdzi Trybunał Sprawiedliwości UE. Wówczas nadpłata powstaje w trybie szczególnym uregulowanym w art. 74 i 78 par. 5 ordynacji podatkowej. Zakłada on, że podatnik, który powołując się na takie rozstrzygnięcie, złoży – w ciągu 30 dni od jego publikacji – wniosek o zwrot nadpłaty, dostanie odsetki za cały okres, tj. od dnia zapłaty podatku do dnia zwrotu. Jeśli złoży wniosek po upływie 30 dni, to oprocentowanie będzie mu się należało do 30. dnia od dnia publikacji orzeczenia.

– Z orzecznictwa TSUE wynika, że państwa członkowskie nie mogą wprowadzać żadnych ograniczeń w dochodzeniu przez podatników odsetek od nadpłaty (C-591/10, C-565/11). Tymczasem polski ustawodawca nie wziął pod uwagę tego, że także sądy administracyjne mogą stwierdzać niezgodność przepisów krajowych z prawem UE – twierdzi Łukasz Adamczyk.

Bywa, że wyrok sądu krajowego zapada w czasie, gdy ten sam problem czeka na rozstrzygnięcie TSUE. Prawo o postępowaniu przed sądami administracyjnymi (t.j. Dz.U. z 2012 r. poz. 270 ze zm.) nakazuje zawiesić postępowanie tylko w tej konkretnej sprawie, w której pytanie trafiło do trybunału. Pozostałe postępowania – w tożsamych sprawach – mogą być kontynuowane. Teoretycznie sąd krajowy mógłby zawiesić postępowanie, ale nie musi. Zwłaszcza że prawo przewiduje taką możliwość tylko w sytuacji, gdy wątpliwości ma rozstrzygnąć Trybunał Konstytucyjny, a nie TSUE. Dopiero teraz, po nowelizacji prawa o postępowaniu przed sądami administracyjnymi z 20 lutego 2015 r., zostanie dodany także TSUE.

Zdaniem Artura Ratajczaka niczego to jednak nie zmieni, bo przepis nadal będzie fakultatywny. – W związku z tym część sądów nadal będzie zawieszać postępowania, podczas gdy inne będą podejmować rozstrzygnięcia – przewiduje ekspert.

Z taką sytuacją mamy obecnie do czynienia w przypadku spółek komandytowo-akcyjnych. Mimo że kwestia ta wciąż czeka na rozstrzygnięcie TSUE, to Naczelny Sąd Administracyjny wydał już kilka wyroków (II FSK 1667/12, II FSK 1470/12, II FSK 1475/12, II FSK 1980/12).

Wprawdzie są one korzystne dla podatników, ale dla wielu to pyrrusowe zwycięstwo. Jeśli bowiem podatnik zaskarży interpretację wskazującą na konieczność zapłaty podatku i po korzystnym dla niego wyroku sądu krajowego złoży wniosek o zwrot nadpłaty, to organy podatkowe oddadzą mu jedynie nienależnie zapłacony podatek, bez oprocentowania – tłumaczy Artur Ratajczak. W takiej sytuacji podatnicy mimo korzystnego orzeczenia NSA mogą poczekać jeszcze na wyrok TSUE i dopiero po nim złożyć wniosek o zwrot nadpłaty. – Dostaną wtedy oprocentowanie w pełnej wysokości – wyjaśnia ekspert.

Podatnicy nie są traktowani tak samo

Artur Ratajczak doradca podatkowy w kancelarii TaxCorner

Przyjęcie, że odsetki od nadpłaty podatku należą się od dnia jego zapłaty, tylko gdy zapadnie wyrok TSUE stwierdzający naruszenie przez normę krajową prawa UE, może prowadzić do absurdalnej sytuacji. W bardziej korzystny sposób są traktowani ci podatnicy, w przypadku których naruszenie prawa unijnego jest kontrowersyjne, budzi wątpliwości i potrzebne jest rozstrzygnięcie TSUE. W gorszym położeniu są natomiast ci, w odniesieniu do których naruszenie prawa UE – ze względu na swoją oczywistość – nie wymaga rozstrzygnięcia TSUE.

Podyskutuj o tym na naszym FORUM

Sposób liczenia odsetek po wyroku sądu krajowego i TSUE

Patrycja Dudek

REKLAMA

REKLAMA