Przekształcenia z udziałem spółek osobowych bez PCC - korzystne wyroki NSA

REKLAMA

REKLAMA

Potwierdzają to wyroki Naczelnego Sądu Administracyjnego z 19 stycznia 2018 r. (sygn. akt II FSK 3640/15), 17 października 2017 r. (sygn. akt II FSK 2463/15) oraz 17 maja 2017 r. (sygn. akt II FSK 1006/15 oraz II FSK 1007/15).

REKLAMA

REKLAMA

Powodem takiej wykładni jest art. 9 ust. 11 lit. a ustawy o PCC, który mówi, że nie można pobrać podatku przy przekształceniu, skoro wcześniej zrezygnowano już z jego naliczenia.

Co ciekawe, pozytywne dla spółek orzeczenia zapadły po niekorzystnej dla nich uchwale NSA z 15 maja 2017 r. (sygn. akt II FPS 1/17). Przesądziła ona, że spółki uznane za osobowe dla celów PCC (takie jak np. jawna) nie powinny być traktowane jako kapitałowe. Tym samym nie należy im się wyłączenie z opodatkowania przy restrukturyzacji (np. przy połączeniach, przekształceniu).

Spór od lat

Problem dotyczy tych transakcji, w których udział biorą spółki uznane za osobowe dla celów PCC. Chodzi więc o spółki: jawną, partnerską oraz komandytową.

REKLAMA

Wcześniej spór o podatek od restrukturyzacji toczyły też spółki komandytowo-akcyjne (SKA), ale ostatecznie wygrały w unijnym trybunale. W wyroku z 10 września 2015 r. w sprawie Drukarni Multipress (sygn. akt C-357/13) Trybunał Sprawiedliwości UE orzekł, że w świetle unijnej dyrektywy SKA jest spółką kapitałową. A restrukturyzacje z udziałem spółek kapitałowych są wyłączone z PCC na mocy dyrektywy. Po tym wyroku polski fiskus musiał więc oddać spółkom komandytowo-akcyjnym pobrany podatek wraz z pełnym oprocentowaniem.

Po wyroku TSUE o status spółek kapitałowych zaczęły walczyć także pozostałe spółki osobowe. Zasadniczo przegrywały w sądach administracyjnych. Ich porażkę przypieczętowała uchwała NSA z 15 maja 2017 r. (sygn. akt II FPS 1/17). Wynikało z niej, że polski ustawodawca miał prawo podzielić spółki na kapitałowe i osobowe dla celów PCC, i wyłączyć te ostatnie z opodatkowania przy restrukturyzacji.

Uchwała nie wykluczyła więc możliwości pobierania PCC przy przekształceniu np. spółki akcyjnej w jawną, choć wprost o tym nie stanowiła.

Fiskus tłumaczył, że skoro środki zgromadzone na kapitale zapasowym spółki akcyjnej nie zostały opodatkowane na etapie jej tworzenia (zgodnie z art. 1 ust. 3 pkt 2 ustawy o PCC), to muszą być objęte podatkiem przy przekształceniu w spółkę osobową. W przeciwnym razie podatnicy, którzy od razu założyliby spółkę osobową (i zapłacili PCC od całego wkładu), znaleźliby się w gorszej sytuacji niż ci, którzy przekształcili kapitałową w osobową.

Polecamy: INFORLEX Biznes

Niekorzystnie dla spółek

Spółki miały jednak również inny argument, który ostatecznie legł u podstaw najnowszych, korzystnych wyroków NSA.

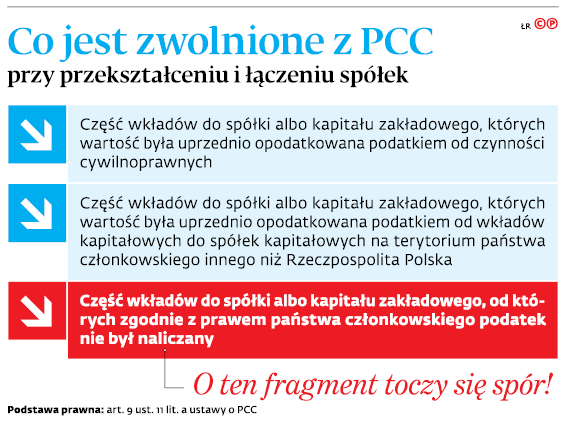

Chodzi o art. 9 ust. 11 lit. a ustawy o PCC, który mówi, że zwolnione z podatku są przekształcenia i łączenia spółek „w części wkładów do spółki albo kapitału zakładowego, których wartość była uprzednio opodatkowana podatkiem od czynności cywilnoprawnych lub podatkiem od wkładów kapitałowych do spółek kapitałowych na terytorium państwa członkowskiego innego niż Rzeczpospolita Polska albo od których zgodnie z prawem państwa członkowskiego podatek nie był naliczany”.

Przepis ten od lat budzi kontrowersje. Fiskus (a także przez długi czas część sądów administracyjnych) odczytywał go w ten sposób, że przy przekształceniu polskich spółek zwolnione z PCC jest tylko to, co było już wcześniej opodatkowane. Słowem, jeśli na kapitale zapasowym spółki kapitałowej znajdują się niepodatkowane pieniądze, to przy przekształceniu w spółkę osobową trzeba pobrać od nich podatek.

Zwolennicy tej wykładni uważali, że końcowy fragment przepisu: „od których zgodnie z prawem państwa członkowskiego podatek nie był naliczany” dotyczy wyłącznie spółek z innych krajów UE (nie polskich). Taką wykładnię zaprezentował także NSA w dwóch wyrokach z 6 i 14 czerwca 2017 r. (sygn. akt II FSK 1313/14 i II FSK 1477/15). Oba zapadły tuż po uchwale NSA.

Po myśli podatników

Obecnie jednak orzecznictwo sądu kasacyjnego idzie w kierunku korzystnym dla podatników, co potwierdzają cztery wspomniane wyroki.

Pierwszy z nich zapadł 17 maja 2017 r., a więc już dwa dni po uchwale niekorzystnej dla spółek osobowych.

Zwykły skład orzekający NSA stwierdził, że przy przekształceniu spółki z o.o. w jawną lub komandytową podatek nie może zostać pobrany ze względu na ostatni fragment art. 9 ust. 11 lit. a ustawy o PCC. Sąd podkreślił, że Polska jest również krajem członkowskim UE i skoro polski ustawodawca sam zrezygnował z opodatkowania kapitału zapasowego w spółkach kapitałowych, to nie może się z tego wycofać przy okazji restrukturyzacji (przekształcenia w spółkę osobową).

Tak samo orzekł NSA w pozostałych pouchwałowych wyrokach.

Takie stanowisko zajął również przed uchwałą w orzeczeniach: z 20 września 2016 r. (sygn. akt II FSK 2452/14) i z 16 lutego 2017 r. (II FSK 138/15). ⒸⓅ

Patrycja Dudek

REKLAMA

REKLAMA