Rozliczenie ulgi na działalność badawczo-rozwojową - formularz PIT/BR

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Ulga na działalność badawczo–rozwojową

Przepisy wprowadzające w podatku dochodowym ulgę na działalność badawczo-rozwojową weszły w życie 1 stycznia 2016 r. Ulga daje prawo do odliczenia od podstawy opodatkowania podatkiem dochodowym określonej kwoty kosztów uzyskania przychodów poniesionych przez przedsiębiorcę na działalność badawczo-rozwojową.

Przedsiębiorcy, po raz pierwszy w rocznej deklaracji podatkowej PIT za 2016 r. składanej w 2017 r., będą mogli od podstawy opodatkowania odliczyć część wydatków (tzw. kosztów kwalifikowanych) poniesionych na działalność badawczo-rozwojową.

Do kosztów kwalifikowanych (zgodnie z art. 26e ustawy o PIT) uprawniających do odliczenia w ramach ulgi należą:

REKLAMA

- wynagrodzenia i inne należności przysługujące pracownikom zatrudnionym w celu realizacji działalności badawczo-rozwojowej, oraz składki z tytułu tych należności określone w ustawie o systemie ubezpieczeń społecznych, w części finansowanej przez płatnika składek;

- wydatki na nabycie materiałów i surowców bezpośrednio związanych z prowadzoną działalnością badawczo-rozwojową;

- ekspertyzy, opinie, usługi doradcze i usługi równorzędne, a także nabycie wyników badań naukowych, świadczonych lub wykonywanych na podstawie umowy przez jednostkę naukową w rozumieniu ustawy o zasadach finansowania nauki na potrzeby prowadzonej działalności badawczo-rozwojowej;

- odpłatne korzystanie z aparatury naukowo-badawczej wykorzystywanej wyłącznie w prowadzonej działalności badawczo-rozwojowej;

Polecamy: Podatki 2016 - komplet żółtych książek

- odpisy amortyzacyjne od środków trwałych oraz wartości niematerialnych i prawnych wykorzystywanych w prowadzonej działalności badawczo-rozwojowej, z wyłączeniem samochodów osobowych oraz budowli, budynków i lokali będących odrębną własnością.

Przy czym kwota kosztów kwalifikowanych nie może przekroczyć:

1) 30% tych kosztów w odniesieniu do kosztów wynagrodzenia i innych należności przysługujących pracownikom zatrudnionym w celu realizacji działalności badawczo-rozwojowej, oraz składek z tytułu tych należności określonych w ustawie o systemie ubezpieczeń społecznych, w części finansowanej przez płatnika składek;

2) w odniesieniu do kosztów pozostałych kosztów, o których mowa w art. 26e. ust. 2 pkt 2-4 i ust. 3 ustawy o PIT:

a) 20% tych kosztów - jeżeli podatnik jest mikroprzedsiębiorcą, małym lub średnim przedsiębiorcą w rozumieniu przepisów o swobodzie działalności gospodarczej,

b) 10% tych kosztów - w przypadku pozostałych podatników.

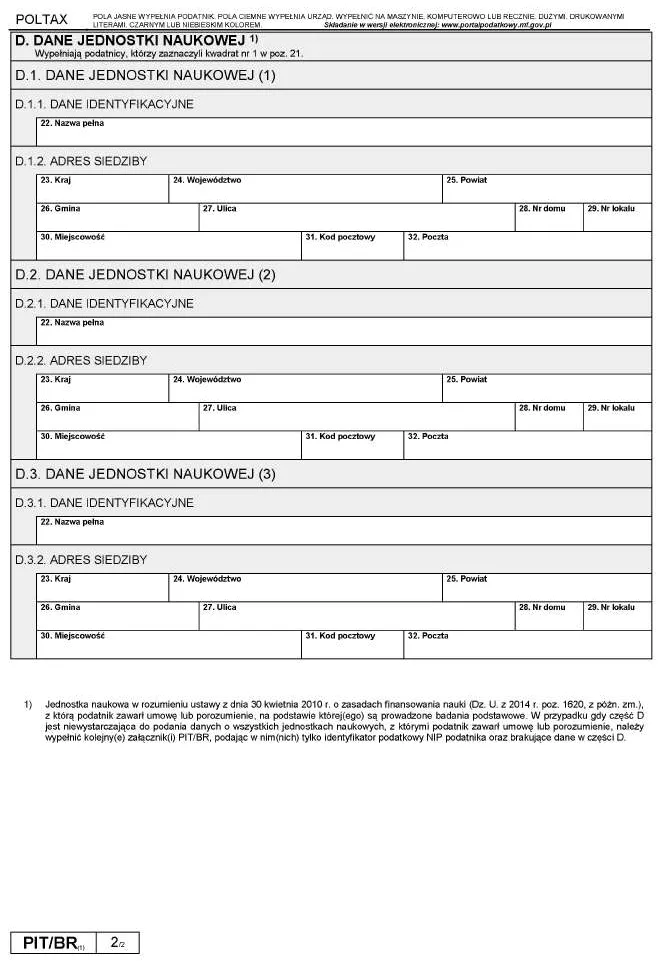

Koszty kwalifikowane ponoszone w ramach badań podstawowych podlegają odliczeniu wyłącznie pod warunkiem, że badania te są prowadzone na podstawie umowy lub porozumienia z jednostką naukową w rozumieniu ustawy z dnia 30 kwietnia 2010 r. o zasadach finansowania nauki.

Ważne!

Prawo do odliczenia nie przysługuje podatnikowi, jeżeli w roku podatkowym prowadził działalność na terenie specjalnej strefy ekonomicznej na podstawie zezwolenia. Ponadto, koszty kwalifikowane podlegają odliczeniu, jeżeli nie zostały podatnikowi zwrócone w jakiejkolwiek formie (np. w formie dotacji).

Jak rozliczyć wyjazd integracyjno-szkoleniowy sfinansowany przez przedsiębiorcę

Odliczenia dokonuje się w zeznaniu za rok podatkowy, w którym poniesiono koszty kwalifikowane. W przypadku gdy podatnik poniósł za rok podatkowy stratę lub wielkość dochodu podatnika jest niższa od kwoty przysługujących mu odliczeń, odliczenia - odpowiednio w całej kwocie lub w pozostałej części - dokonuje się w zeznaniach za kolejno następujące po sobie trzy lata podatkowe następujące bezpośrednio po roku, w którym podatnik skorzystał lub miał prawo skorzystać z odliczenia.

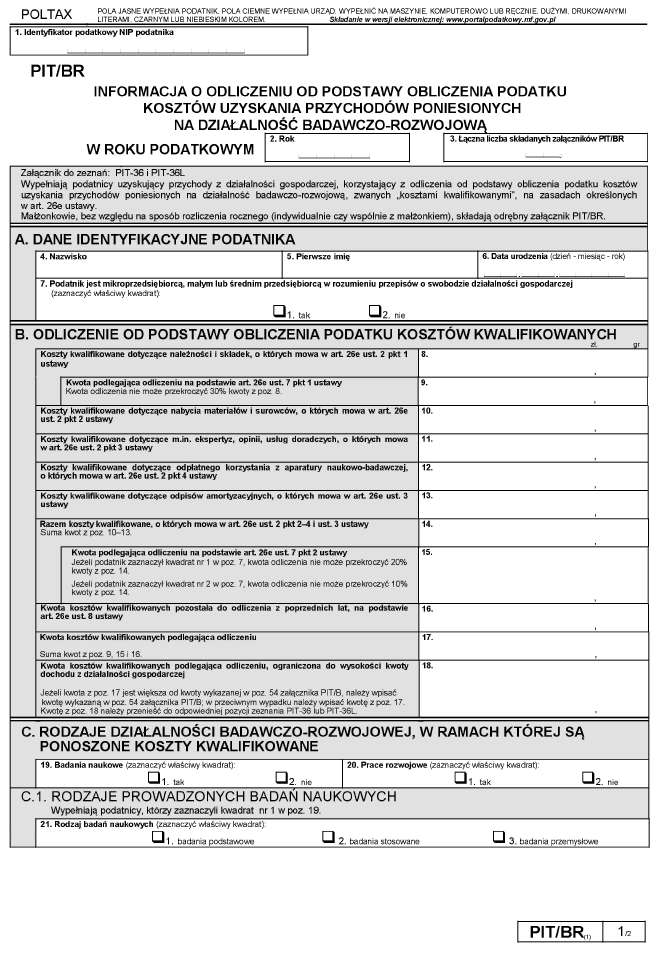

Wzór informacji PIT/BR

Z ulgi na działalnością badawczo–rozwojową mogą skorzystać podatnicy podatku dochodowego od osób fizycznych, którzy prowadzą pozarolniczą działalność gospodarczą. Ulga rozliczana jest w zeznaniu PIT-36, jeżeli podatnik opłaca podatek według progresywnej skali podatkowej lub w zeznaniu PIT-36L, jeżeli podatnik wybrał opodatkowanie jednolitą 19% stawką podatku.

Koszty kwalifikowane poniesione przez przedsiębiorcę na działalność badawczo–rozwojową przedsiębiorcy wykażą na informacji PIT/BR, która stanowi załącznik do zeznań rocznych PIT-36 i PIT-36L.

Firmy odliczą do 50 proc. kosztów na działalność badawczo-rozwojową

Ważne!

Ulga na działalność badawczo–rozwojową po raz pierwszy może być odliczona w rozliczeniu podatkowym PIT dokonywanym za 2016 r., składanym w 2017 r.

Wzór informacji o odliczeniu od podstawy obliczenia podatku kosztów uzyskania przychodów poniesionych na działalność badawczo-rozwojową w roku podatkowym (PIT/BR) wprowadzony został w drodze rozporządzenia Ministra Finansów z dnia 26 listopada 2015 r. w sprawie określenia wzorów rocznego obliczenia podatku oraz zeznań podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych (Dz. U. z 2016 r. poz. 440).

PIT/BR - Informacja o odliczeniu od podstawy obliczenia podatku kosztów uzyskania przychodów poniesionych na działalność badawczo-rozwojową w roku podatkowym

Podstawa prawna:

- ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2012 r. poz. 361, z późn. zm.),

- rozporządzenie Ministra Finansów z dnia 26 listopada 2015 r. w sprawie określenia wzorów rocznego obliczenia podatku oraz zeznań podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych (Dz. U. z 2016 r. poz. 440).

REKLAMA

REKLAMA