Podatek od sprzedaży detalicznej – poradnik

REKLAMA

REKLAMA

Zasady dotyczące opodatkowania podatkiem od sprzedaży detalicznej reguluje ustawa z dnia 6 lipca 2016 r. o podatku od sprzedaży detalicznej - Dz.U. 2016 poz. 1155, która wchodzi w życie od 1 września 2016 r.

REKLAMA

REKLAMA

Definicje zawarte w ustawie

Nowa ustawa, wprowadzająca podatek od sprzedaży detalicznej, posługuje się kilkoma definicjami, i tak, ilekroć w ustawie jest mowa o:

- działalności gospodarczej – rozumie się przez to działalność gospodarczą, o której mowa w art. 15 ustawy o VAT;

- kasie rejestrującej – rozumie się przez to kasę rejestrującą, zgodnie z w art. 111 ust. 1 ustawy o VAT;

- konsumencie – rozumie się przez to osobę fizyczną nieprowadzącą działalności gospodarczej oraz osobę fizyczną prowadzącą działalność gospodarczą nabywającą towary bez związku z prowadzoną przez siebie działalnością gospodarczą, a także rolnika ryczałtowego w rozumieniu art. 2 pkt 19 ustawy o VAT;

- sprzedawcy detalicznym – rozumie się przez to osobę fizyczną, osobę prawną, spółkę cywilną oraz jednostkę organizacyjną niemającą osobowości prawnej dokonujące sprzedaży detalicznej;

- sprzedaży detalicznej – rozumie się przez to dokonywanie na terytorium Rzeczypospolitej Polskiej, w ramach działalności gospodarczej zbywcy, odpłatnego zbywania towarów konsumentom na podstawie umowy zawartej:

a) w lokalu przedsiębiorstwa w rozumieniu art. 2 pkt 3 ustawy o prawach konsumenta,

b) poza lokalem przedsiębiorstwa w rozumieniu art. 2 pkt 2 ustawy o prawach konsumenta

REKLAMA

– także w przypadku, gdy zbywaniu towaru towarzyszy świadczenie usługi odrębnie niezaewidencjonowanej;

- towarze – rozumie się przez to rzeczy ruchome lub ich części.

Podatnicy i przedmiot opodatkowania

Podatnikami podatku od sprzedaży detalicznej są sprzedawcy detaliczni, natomiast przedmiotem opodatkowania podatkiem jest przychód ze sprzedaży detalicznej.

Podstawa opodatkowania

Podstawę opodatkowania podatkiem stanowi osiągnięta w danym miesiącu nadwyżka przychodów ze sprzedaży detalicznej ponad kwotę 17 000 000 zł. Przy czym przychodem ze sprzedaży detalicznej są kwoty otrzymane przez podatnika z tytułu sprzedaży, w tym zaliczki, raty, przedpłaty i zadatki, także w przypadku, gdy kwoty te podatnik otrzymał przed wydaniem towaru.

Przychód ze sprzedaży detalicznej określa się na podstawie wielkości obrotu zaewidencjonowanego przy pomocy kas rejestrujących oraz obrotu niezaewidencjonowanego zgodnie ze zwolnieniem określonym w przepisach wykonawczych wydanych na podstawie art. 111 ust. 8 ustawy o VAT.

Przychód ze sprzedaży detalicznej nie obejmuje należnego podatku od towarów i usług.

Przychód osiągnięty w danym miesiącu pomniejsza się o kwoty wypłacone w tym miesiącu z tytułu zwrotu towarów po odliczeniu podatku od towarów i usług.

Zwolnienia

Nie podlega opodatkowaniu podatkiem sprzedaż detaliczna:

1) energii elektrycznej oraz gazu ziemnego dostarczanych do konsumentów za pośrednictwem sieci dystrybucyjnych, ciepła dostarczanego do konsumentów siecią ciepłowniczą ani wody dostarczanej do konsumentów przez przedsiębiorstwa wodociągowo-kanalizacyjne;

2) paliw stałych, o których mowa w art. 2 ust. 1 pkt 4a ustawy z dnia 25 sierpnia 2006 r. o systemie monitorowania i kontrolowania jakości paliw (Dz. U. z 2014 r. poz. 1728, z 2015 r. poz. 1361 oraz z 2016 r. poz. 266 i 542);

Polecamy: Jednolity Plik Kontrolny – praktyczny poradnik (książka)

3) używanych do celów opałowych pozostałych węglowodorów gazowych, o których mowa w art. 32 ust. 1 pkt 3 ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz. U. z 2014 r. poz. 752, z późn. zm.):

a) w przypadkach, o których mowa w art. 32 ust. 3 pkt 1 i 3 ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym, jeżeli są spełnione warunki, o których mowa w art. 32 ust. 5–13 tej ustawy,

b) rozlewanych do butli gazowych w składzie podatkowym;

4) olejów napędowych przeznaczonych do celów opałowych oraz olejów opałowych, o których mowa w art. 89 ust. 1 pkt 9 i pkt 10 lit. a ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym;

5) leków, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, refundowanych lub finansowanych w całości lub w części ze środków publicznych na podstawie odrębnych przepisów.

Obowiązek podatkowy

Obowiązek podatkowy powstaje z chwilą osiągnięcia w danym miesiącu przychodu przekraczającego 17 000 000 zł i dotyczy przychodu powyżej tej kwoty osiągniętego od tej chwili do końca miesiąca.

Stawki podatku

Stawki podatku wynoszą:

- 0,8% podstawy opodatkowania – w części, w jakiej podstawa opodatkowania nie przekracza kwoty 170 000 000 zł;

- 1,4% nadwyżki podstawy opodatkowania ponad kwotę 170 000 000 zł – w części, w jakiej podstawa opodatkowania przekracza kwotę 170 000 000 zł.

Podatek od sprzedaży detalicznej - kto zapłaci stawkę 1,4%?

Pobór podatku

Podatnicy są obowiązani, bez wezwania właściwego organu podatkowego:

1) składać właściwemu dla podatnika naczelnikowi urzędu skarbowego deklaracje podatkowe o wysokości podatku, sporządzone według ustalonego wzoru,

2) obliczać i wpłacać podatek na rachunek urzędu skarbowego, przy pomocy którego właściwy dla podatnika naczelnik urzędu skarbowego wykonuje swoje zadania

– za miesięczne okresy rozliczeniowe, w terminie do 25. dnia miesiąca następującego po miesiącu, którego podatek dotyczy.

Sprzedawcy detaliczni, których miesięczny przychód ze sprzedaży detalicznej nie przekracza kwoty 17 000 000 zł, nie składają deklaracji podatkowej o wysokości podatku.

Deklaracja podatkowa

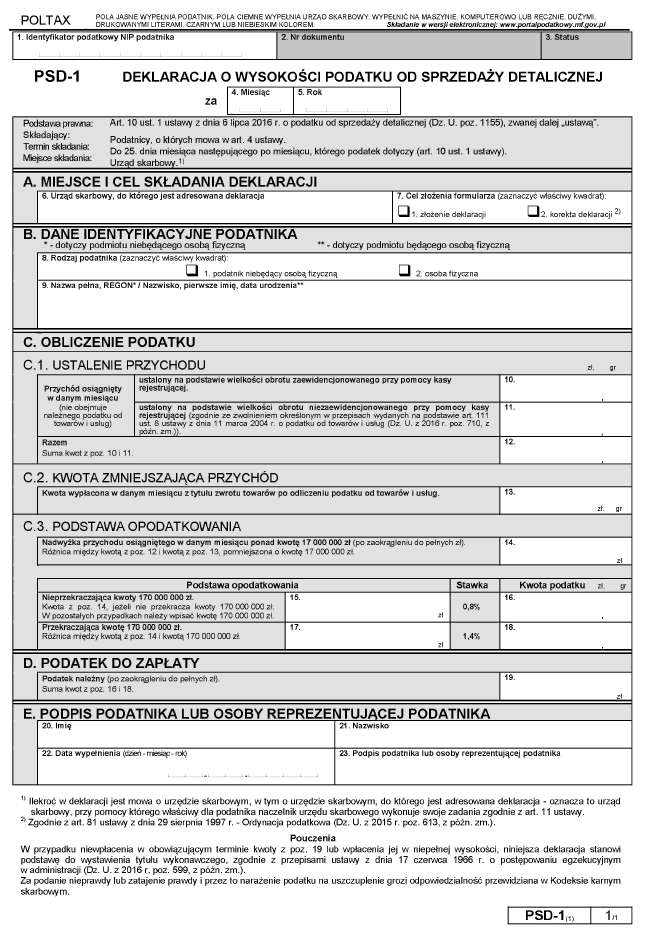

Wprowadzenie nowego wzoru deklaracji o wysokości podatku od sprzedaży detalicznej przewiduje rozporządzenie z 24 sierpnia 2016 r. Ministra Finansów w sprawie wzoru deklaracji podatkowej o wysokości podatku od sprzedaży detalicznej. Rozporządzenie, podobnie jak ustawa, wejdzie w życie 1 września 2016 r.

Rozporządzenie określa wzór miesięcznej deklaracji o wysokości podatku od sprzedaży detalicznej (PSD-1), stanowiący załącznik do rozporządzenia, wraz z objaśnieniami co do sposobu prawidłowego jej wypełnienia oraz terminu i miejsca jej składania, w celu umożliwienia rozliczenia podatku

Restrukturyzacja działalności w celu uniknięcia podatku od handlu

Wzór deklaracji PSD-1 określa w części A wzoru miejsce i cel składania deklaracji, a w części B – szczegółowe dane identyfikacyjne podatnika. Natomiast w części C wskazywane są obliczenia podatku, w tym odnoszące się do ustalenia przychodu, kwoty zmniejszającej przychód oraz podstawy opodatkowania. W pozostałych dwóch częściach (D i E) wykazywane są kwota podatku do zapłaty oraz dokonywany ma być podpis podatnika albo reprezentującej go osoby.

Wzór deklaracji o wysokości podatku od sprzedaży detalicznej (PSD-1)

Właściwości organów podatkowych

W przypadku podatników będących osobami fizycznymi właściwym miejscowo organem podatkowym jest naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania podatnika.

Dla podatników będących spółkami cywilnymi właściwym miejscowo organem podatkowym jest naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania lub siedziby jednego ze wspólników, do którego została złożona pierwsza deklaracja podatkowa o wysokości podatku.

W przypadku podatników będących osobami prawnymi oraz jednostkami organizacyjnymi niemającymi osobowości prawnej właściwym miejscowo organem podatkowym jest naczelnik urzędu skarbowego właściwy ze względu na adres siedziby podatnika.

Natomiast dla podatników nieposiadających na terytorium Rzeczypospolitej Polskiej odpowiednio miejsca zamieszkania lub siedziby właściwym organem podatkowym jest Naczelnik Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

Jeżeli nie można ustalić właściwości organu podatkowego zgodnie z powyższymi wskazaniami, właściwym organem podatkowym jest Naczelnik Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

Podstawa prawna:

Ustawa z dnia 6 lipca 2016 r. o podatku od sprzedaży detalicznej - Dziennik Ustaw rok 2016 poz. 1155

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA