Co trzeba wiedzieć o numerze NIP?

REKLAMA

REKLAMA

Co to jest NIP?

NIP (Numer Identyfikacji Podatkowej) oznacza dziesięciocyfrowy kod, który jest przyporządkowany do danego podatnika w Polsce.

REKLAMA

REKLAMA

Zasady dotyczące stosowania numeru NIP, tj. zasady i tryb nadawania numeru identyfikacji podatkowej (NIP) oraz zasady posługiwania się identyfikatorem podatkowym określone zostały w ustawie z dnia 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (dalej także "ustawa").

Natomiast dokumentacja związana z numerem NIP jest gromadzona i przechowywana w urzędach skarbowych, a dokumentacja złożona za pomocą środków komunikacji elektronicznej lub za pośrednictwem systemu teleinformatycznego, jest gromadzona i przechowywana w Centralnym Rejestrze Podmiotów - Krajowej Ewidencji Podatników (CRP KEP), prowadzonym przez Krajową Administrację Skarbową.

Jak sprawdzić NIP?

Wyjaśnijmy, że pierwsze trzy cyfry numeru NIP to kod urzędu skarbowego, który wystawił konkretny numer. Z kolei ostatnia cyfra w numerze NIP to cyfra kontrolna, obliczana za pomocą specjalnego algorytmu.

REKLAMA

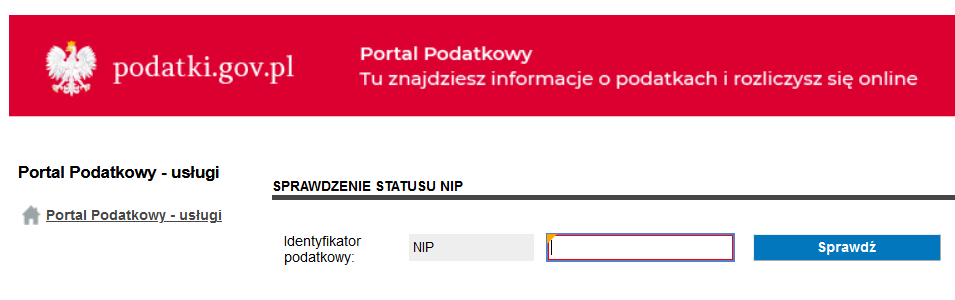

Sprawdzenie statusu NIP umożliwia wyszukiwarka udostępniona na stronie resortu finansów: www.podatki.gov.pl. Usługa ta daje możliwość sprawdzenie czy numer identyfikacji podatkowej (NIP) jest poprawny, unieważniony, uchylony, czy też nie istnieje. Istnieją też inne sposoby sprawdzenia NIP, o których poniżej.

Do czego jest potrzebny NIP?

Identyfikator podatkowy (NIP lub PESEL) jest konieczny m.in. do regulowania różnego rodzaju zobowiązań wobec organu skarbowego (np. naczelnika urzędu skarbowego). Natomiast w obrocie gospodarczym NIP wykorzystywany jest m.in. do szybkiej weryfikacji potencjalnego partnera biznesowego (kontrahenta).

Zgodnie z art. 11. ustawy o zasadach ewidencji i identyfikacji podatników i płatników, podatnicy są obowiązani podawać identyfikator podatkowy na dokumentach związanych z wykonywaniem zobowiązań podatkowych oraz niepodatkowych należności budżetowych, do których poboru są obowiązane organy podatkowe lub celne.

W przypadku spraw dotyczących zobowiązań podatkowych oraz niepodatkowych należności budżetowych podatnicy mają obowiązek podawać identyfikator podatkowy na żądanie:

1) organów administracji rządowej i samorządowej,

2) organów Krajowej Administracji Skarbowej,

3) przedstawicieli Najwyższej Izby Kontroli,

4) banków i spółdzielczych kas oszczędnościowo-kredytowych,

5) stron czynności cywilnoprawnych,

6) płatników oraz inkasentów podatków i niepodatkowych należności budżetowych.

Ponadto, płatnicy i inkasenci są obowiązani żądać od podatników podania identyfikatora podatkowego i podawać go organom podatkowym na dokumentach związanych z wykonywaniem zobowiązań podatkowych oraz niepodatkowych należności budżetowych, do których poboru są obowiązane organy podatkowe lub celne.

Natomiast osoby fizyczne, osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz inne podmioty będące podatnikami na podstawie przepisów prawa polskiego oraz ratyfikowanych umów międzynarodowych, których Rzeczpospolita Polska jest stroną, w tym także mające miejsce zamieszkania, siedzibę lub zarząd za granicą, w przypadku uzyskania numeru służącego identyfikacji dla celów podatkowych lub ubezpieczeń społecznych w innym państwie, są obowiązane podawać ten numer na żądanie:

- organów podatkowych,

- płatników podatków,

- organów i instytucji ubezpieczeń społecznych,

- podmiotów określonych w art. 42 ust. 6 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych.

Kto powinien posiadać NIP?

W świetle ustawy o zasadach ewidencji i identyfikacji podatników i płatników obowiązkowi ewidencyjnemu podlegają osoby fizyczne, osoby prawne, jednostki organizacyjne i inne podmioty, które posiadają co najmniej jeden z trzech statusów, tj. podatnika, płatnika podatku, płatnika składek na ubezpieczenia społeczne lub zdrowotne.

Przy czym, identyfikatorem podatkowym jest:

1) numer PESEL – w przypadku podatników będących osobami fizycznymi objętymi rejestrem PESEL nieprowadzących działalności gospodarczej lub niebędących zarejestrowanymi podatnikami podatku od towarów i usług;

2) numer NIP – w przypadku pozostałych podmiotów podlegających obowiązkowi ewidencyjnemu, o którym mowa w art. 2 ustawy.

Zgodnie art. 2 ustawy, obowiązkowi ewidencyjnemu z identyfikatorem podatkowym NIP podlegają:

- osoby fizyczne, osoby prawne oraz jednostki organizacyjne niemające osobowości prawnej, które na podstawie odrębnych ustaw są podatnikami, podlegają obowiązkowi ewidencyjnemu;

- inne podmioty niż wymienione w ust. 1 ustawy, jeżeli na podstawie odrębnych ustaw są podatnikami, oraz płatnicy podatków;

- podmioty będące, na podstawie odrębnych ustaw, płatnikami składek ubezpieczeniowych.

Obowiązkowi ewidencyjnemu nie podlegają natomiast podatnicy, którzy uzyskali numer identyfikacyjny na podstawie art. 132 ust. 5 oraz art. 134a ust. 4 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2018 r. poz. 2174, z późn. zm.).

Jak sprawdzić NIP firmy?

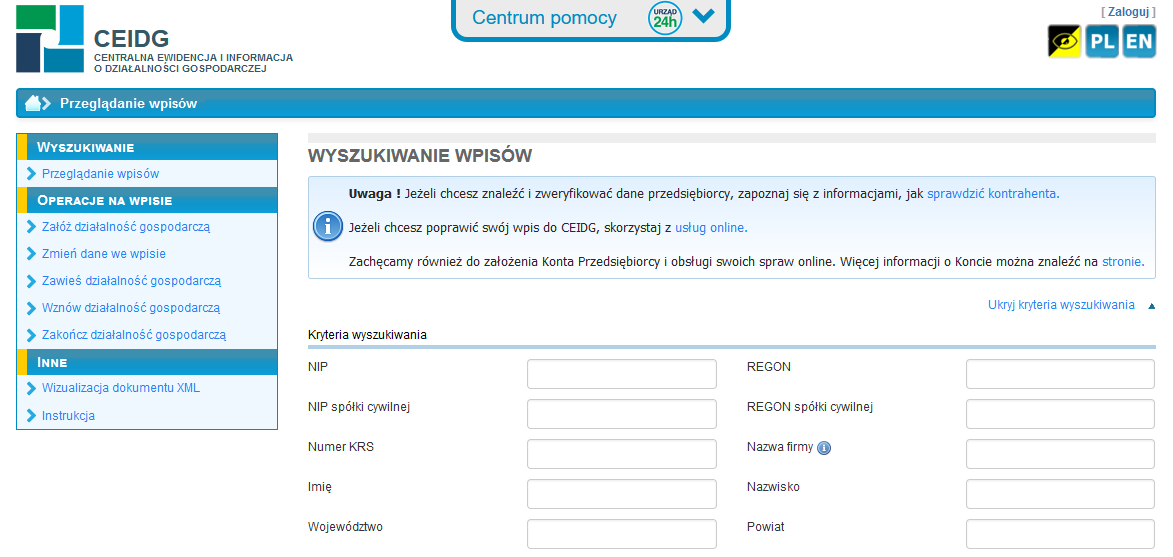

NIP firmy można sprawdzić na kilka sposobów, m.in. poprzez wyszukiwarkę Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG): https://prod.ceidg.gov.pl/ceidg/ceidg.public.ui/Search.aspx. Do wyszukiwarki wystarczy wpisać imię i nazwisko lub numer REGON. W rejestrze CEIDG można sprawdzić numer NIP podmiotu gospodarczego, ale też dane takie jak:

- imię i nazwisko, nazwę firmy, REGON,

- data rozpoczęcia działalności, ewentualnie data jej zawieszenia i wznowienia,

- status (przedsiębiorca aktywny, zawieszony),

- adres,

- rodzaje prowadzonej działalności gospodarczej,

- dane kontaktowe (numer telefonu i email), jeśli nie zostały zastrzeżone,

- dane pełnomocników firmy,

- informacje dotyczące upadłości, postępowania naprawczego, czy postępowania restrukturyzacyjnego.

Informacje na temat przedsiębiorców można zweryfikować także poprzez wyszukiwarkę Krajowego Rejestru Podmiotów Gospodarki Narodowej (REGON), prowadzononą przez GUS: https://wyszukiwarkaregon.stat.gov.pl/appBIR/index.aspx. Podmiot gospodarczy można tam sprawdzić po jego numerze NIP, REGON, KRS oraz po adresie.

Jak złożyć formularz aby uzyskać NIP?

Dla osób fizycznych, które prowadzą działalność gospodarczą objętą Centralną Ewidencją i Informacją o Działalności Gospodarczej (CEIDG), identyfikatorem podatkowym jest NIP. Do zgłoszeń identyfikacyjnych oraz zgłoszeń aktualizacyjnych stosuje się formularz wniosku o wpis do Centralnej Ewidencji i Informacji o Działalności Gospodarczej (wniosek CEIDG-1), co wynika z ustawy o Centralnej Ewidencji i Informacji o Działalności Gospodarczej i Punkcie Informacji dla Przedsiębiorcy. CEIDG-1 stanowi jednocześnie zgłoszenie identyfikacyjne lub aktualizacyjne do naczelnika urzędu skarbowego oraz do ZUS/KRUS i GUS.

Dla podmiotów wpisanych do KRS również identyfikatorem podatkowym jest NIP. Dane tych podatników w zakresie:

- danych objętych treścią wpisu w KRS – są przekazywane automatycznie z KRS do CRP KEP za pośrednictwem systemu teleinformatycznego,

- danych uzupełniających – wymagają zgłoszenia identyfikacyjnego/aktualizacyjnego w zakresie danych uzupełniających (NIP-8) do naczelnika urzędu skarbowego.

Zgłoszenie NIP‑8 stanowi jednocześnie zgłoszenie identyfikacyjne lub aktualizacyjne w zakresie danych uzupełniających do ZUS (Centralny Rejestr Płatników Składek) i GUS (krajowy rejestr urzędowy podmiotów gospodarki narodowej).

Osoby prawne lub jednostki organizacyjnej niemające osobowości prawnej, które są podatnikiem lub płatnikiem, składają zgłoszenie identyfikacyjne NIP-2 do naczelnika urzędu skarbowego. A osoby fizyczne, które są podatnikiem lub płatnikiem, składają zgłoszenie identyfikacyjne NIP-7.

Podstawa prawna:

- ustawa z dnia 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (Dz. U. z 2020 r. poz. 170)

- ustawa z dnia 6 marca 2018 r. o Centralnej Ewidencji i Informacji o Działalności Gospodarczej i Punkcie Informacji dla Przedsiębiorcy (Dz. U. z 2020 r. poz. 2296, z późn. zm.)

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA