Czy nowy Polski Ład oznacza niższe podatki?

REKLAMA

REKLAMA

Kwota wolna od podatku - najważniejsze zmiany wprowadzone przez Polski Ład

Kwota wolna od podatku zostanie podwyższona do 30 tys. zł - takie rozwiązanie zawiera ustawa podatkowa Polskiego Ładu, czyli rządowy projekt ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw, nad którym trwają ocenie prace w Sejmie. Projektowana ustawa co do zasady ma wejść w życie z dniem 1 stycznia 2022 r.

REKLAMA

REKLAMA

Obok wprowadzenia wyższej kwoty wolnej od podatku ustawodawca, w zakresie ustawy o podatku dochodowym od osób fizycznych, zaproponował także m.in.:

- podwyższenie do 120 tys. zł progu dochodów, po przekroczeniu którego ma zastosowanie 32% stawka podatku,

- wprowadzenie ulgi dla klasy średniej,

REKLAMA

- zmianę zasad ustalania podstawy wymiaru składki zdrowotnej dla przedsiębiorców oraz likwidacji możliwości odliczenia składki na ubezpieczenie zdrowotne od podatku dochodowego od osób fizycznych.

Zgodnie z propozycją wysokość kwoty wolnej od podatku zostanie podwyższona dla wszystkich podatników do poziomu 30 tys. zł, poprzez podwyższenie kwoty zmniejszającej podatek do wysokości 5 100 zł (30 000 zł x 17% minus 5 100 zł = 0 zł).

Kwota wolna od podatku w wysokości 30 tys. zł będzie stosowana już przy obliczaniu zaliczek na podatek poprzez odliczenie od podatku kwoty w wysokości 1/12 kwoty zmniejszającej podatek (1/12 z kwoty 5 100 zł). Dotyczy to zaliczek obliczanych w sposób narastający, czyli z uwzględnieniem dochodów uzyskanych od początku roku.

Jeżeli zmiany wejdą w życie, to osoby rozliczające się na zasadach ogólnych, czyli pracownicy, przedsiębiorcy emeryci i renciści, będą mogli skorzystać z podniesienia kwoty wolnej od podatku do 30 tys. zł, a także podniesienia progu podatkowego do 120 tys zł.

Podatek przychodowy - kto go zapłaci po wprowadzeniu Polskiego Ładu?

Wprowadzenie minimalnej stawki podatku CIT od przychodów (tzw. podatek przychodowy) to jedna z propozycji Polskiego Ładu w ramach zmian do ustawy o podatku dochodowym od osób prawnych.

Nowy podatek obejmie spółki będące podatnikami w rozumieniu art. 3 ust. 1 ustawy o CIT (rezydentów), a także podatkowe grupy kapitałowe, które:

- ponoszą straty ze źródła przychodów innych niż z zysków kapitałowych albo

- wykazują określony niski wskaźnik dochodowości w ramach działalności operacyjnej wynikający ze stosunku przychodów do kosztów uzyskania przychodów (tj. udział dochodów, określony zgodnie z art. 7 ust. 1, w przychodach stanowiący nie więcej niż 1% podstawy opodatkowania).

Podatek przychodowy, jak wynika z założeń do projektu, znajdzie zastosowanie również do podatników w rozumieniu art. 3 ust. 2 ustawy o CIT (nierezydentów) prowadzących działalność poprzez położony w Polsce zagraniczny zakład, w zakresie w jakim osiągane przychody i ponoszone straty związane są z działalnością tego zakładu.

Ponieważ celem wprowadzanego rozwiązania jest ograniczenie stosowania przez podatników mechanizmów optymalizacji mogących skutkować zmniejszaniem zobowiązań podatkowych poprzez zaniżanie dochodu podatkowego, niektóre kategorie podmiotów zostały wyłączone spod jurysdykcji tego opodatkowania. Należą do nich: podatnicy rozpoczynający prowadzenie działalności (start-up’y w pierwszych 3 latach), przedsiębiorstwa finansowe (enumeratywny katalog podmiotów określony w art. 15c ust. 16 ustawy o CIT), podatnicy, którzy wykazali określony (30%) spadek przychodów w stosunku do przychodów roku poprzedniego, a także podmioty funkcjonujące w prostej strukturze organizacyjnej, bez powiązań mogących skutkować działaniami optymalizacyjnymi (np. w przypadku, gdy osoba fizyczna jest jedynym udziałowcem/akcjonariuszem/wspólnikiem spółki).

Polecamy: Polski Ład – tabela planowanych zmian w podatkach (PDF)

Podatki po Polskim Ładzie - wysokość podatku przychodowego

Podatek przychodowy ma wynosić 10% podstawy opodatkowania. Przy czym podstawa opodatkowania będzie, co do zasady, sumą określonych w przepisach wielkości, na którą mogą się składać:

- 4% wartości przychodów ze źródła przychodów innych niż z zysków kapitałowych;

- poniesione na rzecz podmiotów powiązanych koszty finansowania dłużnego,

- odroczony podatek dochodowy skutkujący zwiększeniem zysku brutto/zmniejszeniem straty netto,

- a także poniesione na rzecz podmiotów powiązanych (podmiotów z państwa lub terytorium stosującego szkodliwą konkurencję podatkową) koszty nabycia określonych usług lub praw niematerialnych.

Natomiast wartościami zmniejszającymi podstawę opodatkowania będą:

- wszelkie odliczenia zmniejszające podstawę opodatkowania, o której mowa w art. 18, z wyłączeniem jednak pomniejszeń z art. 18f, przy jednoczesnym zastrzeżeniu odpowiedniego stosowania art. 27 ust. 4a ustawy o CIT (w przypadku otrzymania zwrotu, w całości lub w części, dokonanych uprzednio przez podatnika odliczeń, podatnik ten dolicza odpowiednio kwoty poprzednio odliczone w zeznaniu podatkowym składanym za rok podatkowy, w którym otrzymał ten zwrot), a także

- dochody, które są uwzględniane w kalkulacji dochodu zwolnionego z podatku na podstawie art. 17 ust. 1 pkt 34 lub 34a (działalność w PSI), u podatnika korzystającego ze zwolnień podatkowych, o których mowa w tych przepisach.

Podatki dla liniowców i ryczałtowców - czy tutaj coś się zmieni?

Nowe propozycje podatkowe zawarte w Polskim Ładzie obejmują także przedsiębiorców opłacających podatek w sposób liniowy (tzw. liniowców) oraz opłacających ryczałt od przychodów ewidencjonowanych (tzw. ryczałtowców). Zmiany dotyczą rozliczania składki zdrowotnej.

Ustawodawca zakłada likwidację możliwości odliczenia składki na ubezpieczenie zdrowotne od podatku oraz zmiany w zakresie wysokości odprowadzanej składki.

Wiceminister finansów Jan Sarnowski poinformował w dniu 8 września 2021 r. o nowej propozycji dotyczącej zasad rozliczania składki zdrowotnej w pakiecie zmian podatkowych Polskiego Ładu. Zmiany dotyczą wysokości odprowadzanej składki m.in. dla ryczałtowców i liniowców.

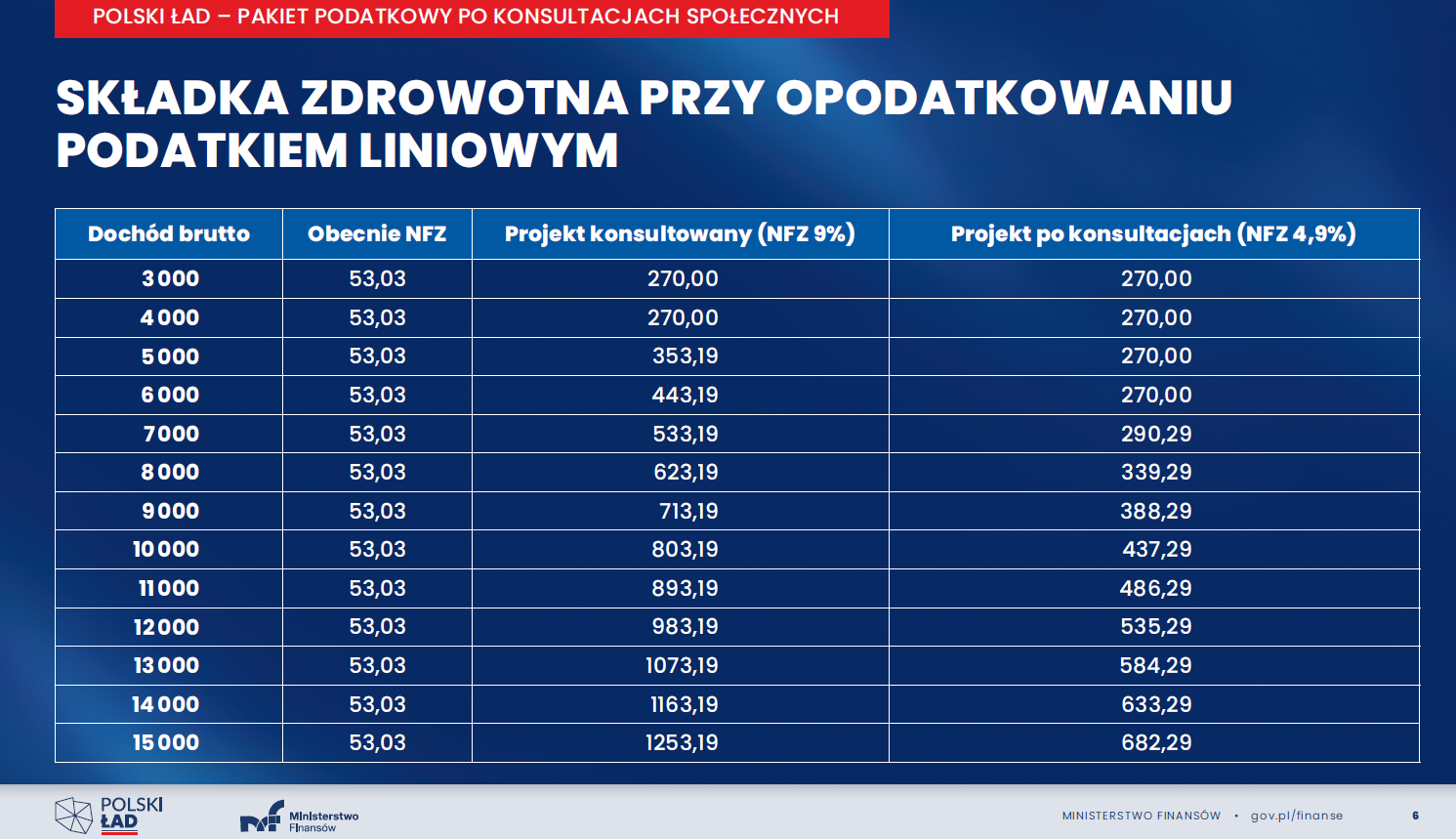

I tak, w stosunku do konsultowanych propozycji, wysokość składki zdrowotnej od liniowców zmieni się znacznie - od 2022 roku będzie wynosić 4,9 proc., wobec pierwotnie proponowanych 9 proc. Składka minimalna będzie wynosić 9 proc. od minimalnego wynagrodzenia, czyli około 270 zł.

Tabela. Polski Ład - pakiet podatkowy po konsultacjach - składka zdrowotna a podatek liniowy

W przypadku ryczałtowców, tj. dla firm o rocznych przychodach do 60 tys zł. składa zdrowotna wynosić będzie 9 proc. od 60 proc. przeciętnego wynagrodzenia. Z kolei dla przychodów między 60 a 300 tys. zł będzie liczona od 100 proc. (przeciętnego wynagrodzenia), a dla wyższych - od 180 proc. przeciętnego wynagrodzenia.

Ponadto, ustawodawca proponuje ujednolicenie dotyczące terminu rozliczeń składek przez przedsiębiorców, by płatnicy mieli na to więcej czasu - termin wydłużono do 20. dnia miesiąca.

Polski Ład - kalkulator

Polecamy kalkulator wynagrodzeń Polski Ład. Kalkulator oblicza wysokość pensji netto, zaliczki na podatek dochodowy oraz składki na ubezpieczenie społeczne. Istnieje możliwość uwzględniania wysokości wynagrodzenia brutto w ciągu roku.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA