8 tysięcy kwoty wolnej od podatku od 2018 r.

REKLAMA

REKLAMA

MF kończy prace nad projektem ustawy. Każdy, kto uzyska w ciągu roku dochód do 8 tys. zł, nie zapłaci podatku. W 2015 r. (ostatnie dostępne dane) bonus ten dotyczył ok. 3,2 mln osób.

REKLAMA

REKLAMA

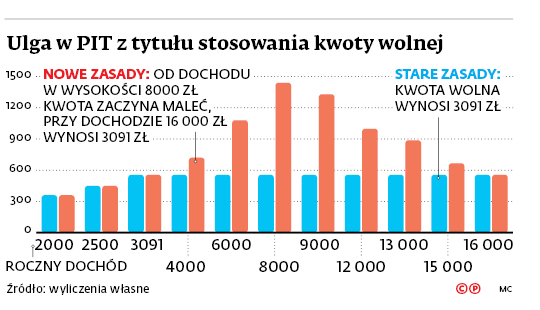

Resort planuje też podwyższenie progu dochodów, od którego kwota wolna od podatku zaczyna stopniowo maleć do swojego starego poziomu (3091 zł). Dziś jest to 11 tys. zł rocznie. Po zmianie ma być 13 lub 16 tys. zł (o tej drugiej wspominał w zeszłym tygodniu wicepremier Morawiecki; ostateczna decyzja nie zapadła). W wariancie, w którym próg wynosiłby 16 tys. zł, kwotę większą od starego poziomu odliczałoby 5,5 mln podatników. Beneficjentów nowego systemu byłoby więc niecałe 9 mln, na 25 mln osób rozliczających się według skali podatkowej.

Zwiększenie kwoty wolnej tylko pozornie wypełnia obietnice składane przez PiS w kampanii wyborczej. Głównie dlatego, że nie wszyscy podatnicy na tym skorzystają. Wypełnienie wyborczych deklaracji byłoby zbyt kosztowne dla budżetu. W wariancie, w którym kwota wolna rośnie z 6600 zł do 8000 zł, a próg dochodów, powyżej którego zaczyna maleć, do 3091 zł, wynosiłby 13 tys. zł zamiast 11 tys. zł obecnie, budżetowy koszt to ok. 650 mln zł rocznie. Przy podniesieniu progu do 16 tys. zł koszt rósłby do 1,4 mld zł. Na straty w dochodach rząd nie może sobie pozwolić w roku wyborczym (skutki podniesienia kwoty wolnej będą odczuwalne w 2019 r.). Tym bardziej że już od 2018 r. będzie trzeba ponosić pełny koszt obniżenia wieku emerytalnego (w przyszłym roku wyniesie on 9–10 mld zł).

Ale z kwotą wolną trzeba było coś zrobić, bo – niezależnie od obietnic – rząd został zobowiązany do tego w 2015 r. przez Trybunał Konstytucyjny. Stąd pierwsza zmiana przeprowadzona już w 2016 r. Poza tym nasza kwota wolna należała do najniższych w Europie. Do czasu pierwszej nowelizacji z ubiegłego roku zamykaliśmy stawkę na poziomie 750 euro (według raportu PwC).

REKLAMA

Jednak w nowym wariancie stosowanie kwoty jest bardzo skomplikowane. Na jej potrzeby ustalone są dodatkowe progi dochodowe, różne od tych ze skali podatkowej. Jak to przebiegnie w praktyce, dowiemy się dopiero w przyszłym roku, gdy podatnicy po raz pierwszy zastosują nowy model, wypełniając rozliczenia za 2017 r.

Resort finansów jest niechętny kluczowym zmianom w PIT do tego stopnia, że w obowiązującym wieloletnim planie finansowym brak jest na ten temat najmniejszej wzmianki nawet takich zapowiedzi.

Więc – wbrew obietnicom wyborczym – nie tylko nie wróci temat powszechnej podwyżki kwoty wolnej do 8 tys. zł, ale wręcz nie będzie jakichkolwiek, nawet kosmetycznych zmian w PIT. Ani waloryzacji kwoty wolnej i progów podatkowych dla reszty podatników. Pozostaną na poziomie z 2009 r., kiedy wprowadzono je w obecnej wysokości.

Sprawdź: INFORLEX SUPERPREMIUM

MF na razie skupia się na uszczelnieniu PIT i CIT, pracuje też nad nowym modelem podatków dochodowych. Dziś w PIT łączone jest opodatkowanie dochodów z pracy i działalności gospodarczej. W nowym modelu podatek od dochodów z pracy byłby oddzielony od opodatkowania działalności gospodarczej. Na razie prace nad tym rozwiązaniem znajdują się w fazie analitycznej. To pokazuje, że model podatkowy może już w tej kadencji się nie zmienić. ⒸⓅ

REKLAMA

REKLAMA