PIT-28 rozliczenie przychodów z najmu prywatnego za 2022 rok - jak wypełnić, do kiedy złożyć, odliczenia

REKLAMA

REKLAMA

Jak rozliczyć podatkowo przychody z najmu prywatnego za 2022 rok? Jak wypełnić PIT-28? Jaki wzór formularza jest właściwy w 2023 roku? Do kiedy trzeba złożyć zeznanie podatkowe? Co można odliczyć w zeznaniu PIT-28?

Pierwsza część roku to czas rozliczeń podatkowych. Dotyczy to nie tylko podatników prowadzących działalność gospodarczą lub osiągających przychody ze stosunku pracy, lecz także osób zarabiających na prywatnym wynajmie. W niniejszym artykule omówione zostaną zasady rozliczenia podatkowego takich osób.

REKLAMA

REKLAMA

Kto musi wypełnić i złożyć PIT-28 rozliczając przychody z najmu prywatnego. Czym jest najem prywatny?

Formularz PIT-28 przeznaczony jest dla osób fizycznych, osiągających przychody objęte ryczałtem od przychodów ewidencjonowanych. Osobami takimi są m.in. przedsiębiorcy, którzy wybrali taką formę opodatkowania, a także osoby osiągające przychody z tzw. najmu prywatnego. Przypomnijmy, że w związku z nowelizacją wprowadzoną Polskim Ładem, podatnicy nie mają już w tym zakresie wyboru – ryczałt stał się od 2022 roku obowiązkową formą opodatkowania przychodów z najmu prywatnego i podatnicy nie mogą pozostać pod reżimem ustawy o PIT i rozliczać kosztów uzyskania przychodów.

Oczywiście pojęcie „najmu prywatnego” nie jest wyrażeniem ustawowym. Przepis art. 10 ust. 1 pkt 6 ustawy o PIT stanowi, że źródłem przychodów jest najem, podnajem, dzierżawa, poddzierżawa oraz inne umowy o podobnym charakterze, w tym również dzierżawa, poddzierżawa działów specjalnych produkcji rolnej oraz gospodarstwa rolnego lub jego składników na cele nierolnicze albo na prowadzenie działów specjalnych produkcji rolnej, z wyjątkiem składników majątku związanych z działalnością gospodarczą. Przychody z najmu składników związanych z działalnością gospodarczą zaliczane są bowiem do przychodów z działalności gospodarczej, stosownie do art. 14 ust. 2 pkt 11 ustawy o PIT.

Jak więc widać, kryterium rozróżnienia najmu na „prywatny” i „nieprywatny” jest związek z działalnością gospodarczą. Z pewnością związek ten będą spełniały wszystkie środki trwałe, a więc takie składniki majątkowe, które stanowią własność lub współwłasność podatnika, zostały nabyte lub wytworzone we własnym zakresie, są kompletne, zdatne do użytku oraz wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy leasingu. Związane z działalnością mogą być także towary handlowe, które nie są środkami trwałymi, ale chwilowo zostały wynajęte osobom trzecim. Przykładowo, przedsiębiorca handlujący samochodami, który krótkotrwale wynajmie jeden z nich, przychody z tytułu czynszu najmu powinien traktować jako przychody z działalności gospodarczej.

Natomiast jeśli składnik majątku nie jest związany w żaden sposób z działalnością gospodarczą to powinien być traktowany jako najem prywatny, nawet jeśli podatnik prowadzi działalność gospodarczą. Przykładowo, podatnik handlujący samochodami, który poza tym jest właścicielem lokalu mieszkalnego, przychody z tytułu czynszu najmu tego lokalu powinien rozliczać ryczałtem.

REKLAMA

Do kiedy trzeba złożyć PIT-28 w 2023 roku?

Jeszcze w 2022 składania deklaracji PIT-28 za rok 2021 musiało nastąpić do końca lutego 2022 r. Jednakże również w tym zakresie Polski Ład wprowadził zmiany, które tym razem można uznać za pozytywne. Zgodnie z art. 21 ust. 2 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, zeznanie PIT-28 należy złożyć w terminie od dnia 15 lutego do dnia 30 kwietnia roku następującego po roku podatkowym; zeznanie złożone przed początkiem terminu uznaje się za złożone w dniu 15 lutego roku następującego po roku podatkowym. Czyli PIT-28 trzeba złożyć w 2023 roku do 2 maja 2023 r. (bowiem 30 kwietnia 2023 r. wypada w niedzielę, a 1 maja Święto Pracy jest także dniem wolnym od pracy).

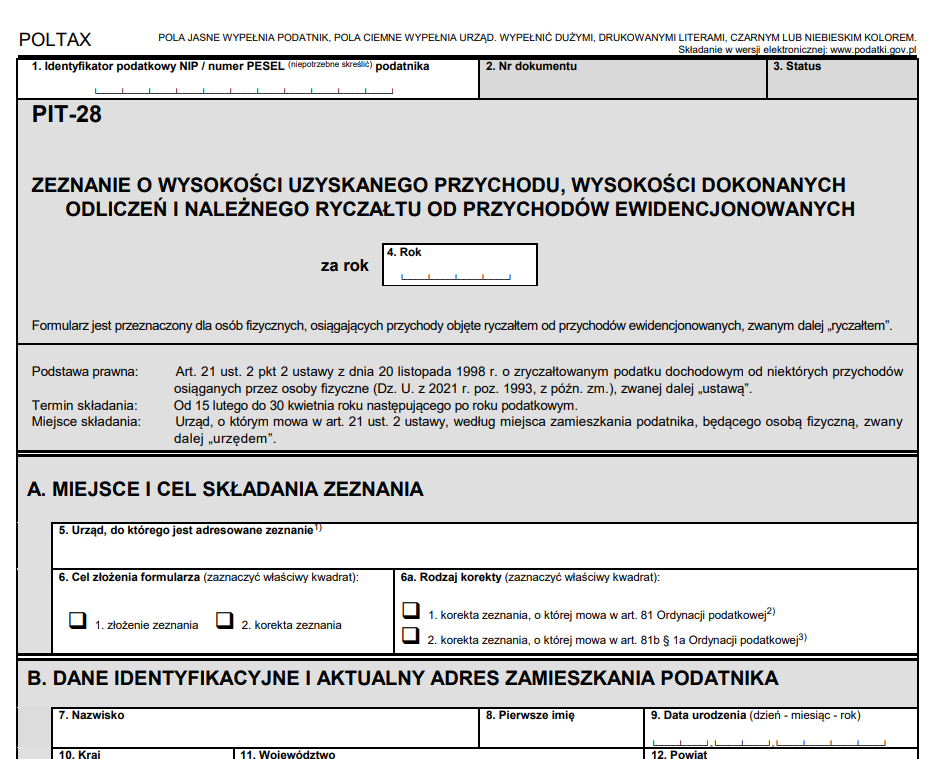

PIT-28 za 2022 rok – jaki wzór (wersja) formularza

Aktualny wzór formularza znaleźć można pod linkiem PIT-28 - Ministerstwo Finansów - Portal Gov.pl (www.gov.pl) . Rozliczając przychody z 2022 roku trzeba skorzystać w 2023 roku z wersji 25. Tego zeznania: PIT-28(25).

Jak wypełnić PIT-28?

Samo wypełnienie formularza PIT-28 nie wydaje się zadaniem szczególnie wymagającym. Jak w większości deklaracji, na początku tego formularza (część A) należy podać dane Urzędu Skarbowego, do którego jest ono składane oraz cel złożenia deklaracji. W dalszej kolejności (część B) wpisać należy dane identyfikujące podatnika takie jak PESEL i adres zamieszkania. Część C dotyczy podatników prowadzących działalność gospodarczą, więc przez osoby rozliczające ryczałt prywatny może być pominięta.

W części D należy wskazać przychód osiągnięty w ciągu roku z najmu prywatnego, według właściwej stawki. Zgodnie z przepisami, podatek z tytułu najmu wynosi 8,5% przychodów do kwoty 100 000 zł oraz 12,5% przychodów od nadwyżki ponad kwotę 100 000 zł.

Część E dotyczy odliczeń od przychodu, o których mowa poniżej, natomiast część F służy do proporcjonalnego obliczenia tych odliczeń w przypadku gdy podatnik osiąga przychody opodatkowane różnymi stawkami.

Część G dotyczy podsumowania przychodów, a część H i J przeznaczona jest wyłącznie dla przedsiębiorców. Część od K do P służy końcowej kalkulacji ryczałtu, w części Q wykazuje się kwoty faktycznie zapłaconego ryczałtu w ciągu roku, a pozostałe części dotyczą przekazania 1% podatku oraz wskazania rachunku do zwrotu ewentualnej nadpłaty.

Jeśli chodzi o załączniki, to do zeznania PIT-28, osoba rozliczająca najem może dołączyć następujące:

- PIT/O - informacja o odliczeniach od dochodu (przychodu) i od podatku

- PIT/D - informacja o odliczeniu wydatków mieszkaniowych w roku podatkowym

- PIT-2K - oświadczenie o wysokości wydatków związanych z inwestycją służącą zaspokojeniu potrzeb mieszkaniowych.

Co można odliczyć w zeznaniu PIT-28?

Odliczenia od przychodów są określone w art. 11 ustawy o ryczałcie (tj. ustawy z 20 listopada 1998 r.o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne). Podatnicy rozliczający przychody z najmu mogą odliczyć:

- stratę podatkową, o której mowa w art. 9 ust. 3-3b ustawy o PIT

- wydatki z tytułu składek określonych w ustawie z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych:

a) zapłaconych w roku podatkowym bezpośrednio na własne ubezpieczenia emerytalne, rentowe, chorobowe oraz wypadkowe podatnika oraz osób z nim współpracujących,

b) potrąconych w roku podatkowym przez płatnika ze środków podatnika,

- odliczenie nie dotyczy składek, których podstawę wymiaru stanowi dochód (przychód) zwolniony od podatku na podstawie ustawy, oraz składek, których podstawę wymiaru stanowi dochód, od którego na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku;

- wpłat na indywidualne konto zabezpieczenia emerytalnego dokonanych przez podatnika w roku podatkowym, do wysokości określonej w przepisach o indywidualnych kontach zabezpieczenia emerytalnego;

- składek członkowskich zapłaconych na rzecz związków zawodowych, w wysokości nieprzekraczającej w roku podatkowym kwoty 500 zł.

- ulgę rehabilitacyjną,

- ulgę na Internet,

- darowizny przekazane na cele:

-

- określone w art. 4 ustawy o działalności pożytku publicznego,

- kultu religijnego,

- krwiodawstwa realizowanego przez honorowych dawców krwi

- kształcenia zawodowego publicznym szkołom prowadzącym kształcenie zawodowe,

- określone w art. 7 ust. 1 ustawy o przygotowaniu i realizacji inwestycji w zakresie odbudowy Pałacu Saskiego, Pałacu Brühla oraz kamienic przy ulicy Królewskiej w Warszawie

-

- ulgę termomodernizacyjną;

- ulgę na zabytki,

- ulgę mieszkaniową.

Co bardzo ważne, odliczenie możliwe jest tylko pod warunkiem, że powyższe wydatki nie zostały odliczone od dochodu lub nie zostały zaliczone do kosztów uzyskania przychodów na podstawie przepisów ustawy o PIT.

Radosław Urban, doradca podatkowy, specjalizujący się w podatku CIT i PIT oraz opodatkowaniu międzynarodowym

PIT-28 wersja 25 - rozliczenie najmu prywatnego za 2022 rok

PIT-28 wersja 25 - rozliczenie najmu prywatnego za 2022 rok

Ministerstwo Finansów

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA