Ryczałt od najmu prywatnego w 2022 roku

REKLAMA

REKLAMA

Czym jest najem prywatny?

Umowa najmu to popularna umowa cywilnoprawna, która pozwala na użytkowanie składników majątku innych osób przez czas oznaczony lub nieoznaczony za odpłatnością, którą jest czynsz oznaczony w pieniądzach lub innych świadczeniach. Stronami tej umowy są: wynajmujący, czyli najczęściej właściciel danego składnika, oraz najemca, czyli osoba użytkująca składnik na podstawie umowy najmu w zamian za czynsz.

REKLAMA

REKLAMA

Polecamy: Ryczałt ewidencjonowany

Podatnik, który świadczy usługi najmu prywatnego, może w 2022 r. podatek płacić w formie ryczałtu od przychodów ewidencjonowanych albo według zasad ogólnych (art. 71 ust. 1 ustawy nowelizującej z 29 października 2021 r.). Od 1 stycznia 2023 r. najem prywatny będzie opodatkowany wyłącznie w formie ryczałtu od przychodów ewidencjonowanych.

Od 1 stycznia 2023 r. jedyną formą opodatkowania najmu prywatnego będzie ryczałt od przychodów ewidencjonowanych.

REKLAMA

Mowa tu o najmie, który jest świadczony poza działalnością gospodarczą, tj. podatnik nie rejestruje w tym zakresie pozarolniczej działalności gospodarczej. Z uchwały NSA z 24 maja 2021 r. (sygn. akt II FPS 1/21) wynika, że to podatnik decyduje o tym, czy dany składnik wynajmowany jest w ramach najmu prywatnego czy też pozarolniczej działalności gospodarczej:

Przychody z najmu, podnajmu, dzierżawy, poddzierżawy oraz innych umów o podobnym charakterze są zaliczane bez ograniczeń do źródła przychodów wymienionego w art. 10 ust. 1 pkt 6 u.p.d.o.f. [ustawy o PIT], chyba że stanowią składnik majątkowy mienia osoby fizycznej, który został przez nią wprowadzony do majątku związanego z wykonywaniem działalności gospodarczej.

Zasadą jest zatem kwalifikowanie przychodów do źródła – najem, a wyjątkiem sytuacja, w której podatnik, z uwagi na zakwalifikowanie składników majątku do kategorii „związanych z wykonywaną działalnością gospodarczą” – do przychodów z działalności gospodarczej.

Jak wybrać ryczałt jako formę opodatkowania przychodów z najmu prywatnego?

Do końca 2021 r. o wyborze opodatkowania przychodów z najmu prywatnego w formie ryczałtu decydowało dokonanie pierwszej w roku podatkowym wpłaty na ryczałt od przychodów ewidencjonowanych z tego tytułu.

W przypadku osiągnięcia pierwszego przychodu z najmu prywatnego w grudniu równoznaczne z takim wyborem było złożenie zeznania PIT-28 (art. 9 ust. 4 ustawy o ryczałcie). Z dniem 1 stycznia 2022 r. przepis ten został uchylony.

Zdaniem autora z uwagi na przywołany wcześniej przepis przejściowy można go stosować również w 2022 r.

Podatnik rozpoczął wynajem mieszkania w marcu 2022 r. Pierwszy przychód osiągnął również w marcu. O wyborze ryczałtu będzie świadczyć jego wpłata, której powinien dokonać do 20 kwietnia 2022 r.

Opodatkowania najmu prywatnego w formie ryczałtu nie wyłącza prowadzenie działalności gospodarczej wyłączonej z ryczałtu np. apteki (art. 6 ust. 1b ustawy o ryczałcie).

Podatnik prowadzi w ramach działalności gospodarczej sklep z częściami samochodowymi. Działalność gospodarcza jest wyłączona z opodatkowania ryczałtem od przychodów ewidencjonowanych. Oprócz tego w ramach najmu prywatnego wynajmuje mieszkanie. Najem prywatny może być opodatkowany ryczałtem.

Ryczałt od przychodów z najmu prywatnego - rozliczanie

Przychód z najmu prywatnego powstaje w momencie faktycznego postawienia do dyspozycji przez najemcę zapłaty. Przychodami są bowiem otrzymane lub postawione do dyspozycji podatnika w roku kalendarzowym pieniądze i wartości pieniężne oraz wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń.

Oznacza to, że w przypadku braku zapłaty czynszu przychód po stronie wynajmującego nie powstanie.

Podatnik wynajął prywatne mieszkanie i wybrał ryczałt jako formę opodatkowania uzyskiwanych z tego tytułu przychodów. Czynsz ustalono na 1200 zł. Czynsz płatny będzie do 15. dnia każdego miesiąca. Najemca nie zapłacił w terminie czynszu za styczeń i luty 2022 r. Czynsze te zapłacił dopiero 15 marca 2022 r. Czynsze te stanowią przychód dopiero w marcu 2022 r., tj. w dacie faktycznego otrzymania.

Przychodem z najmu jest tylko rzeczywisty przychód wynajmującego, czyli wartość uzyskanego przez niego faktycznego przysporzenia majątkowego. W praktyce będzie to wyłącznie czynsz za najem, jeżeli z umowy najmu będzie wynikać, że najemca jest zobowiązany do ponoszenia kosztów eksploatacyjnych. Inaczej organy podatkowe

uznają, że przychodem wynajmującego są również ponoszone przez najemcę opłaty eksploatacyjne. Przykładem jest interpretacja indywidualna Dyrektora KIS z 5 sierpnia 2021 r. (nr 0115-KDIT1.4011.389.2021.2.MST), w której możemy przeczytać, że:

Z przytoczonych powyżej uregulowań wynika, że podstawą generowania przychodów z najmu jest fakt zawarcia stosownej umowy między stronami. Określona w umowie wysokość świadczeń na rzecz wynajmującego jest jego przysporzeniem majątkowym, tym samym generuje przychód w rozumieniu podatkowym. Jednakże, aby przychód ten po stronie wynajmującego powstał, muszą zaistnieć przesłanki określone w art. 6 ust. 1a ustawy o zryczałtowanym podatku dochodowym. Wpłacane przez najemcę kwoty pieniężne lub inne świadczenia powinny zostać otrzymane przez wynajmującego lub postawione do jego dyspozycji. Warunek ten nie zostanie spełniony w przypadku opłat eksploatacyjnych, do których ponoszenia – zgodnie z umową najmu – zobowiązany jest najemca. W takim przypadku bowiem wynajmujący:

- albo nie otrzymuje tych należności (jeśli są wpłacane uprawnionym podmiotom przez najemcę),

- albo pełni jedynie funkcję pośrednika, przekazując pieniądze najemcy innym podmiotom uprawnionym do ich otrzymania.

Nie można więc mówić o przysporzeniu majątkowym wynajmującego – a więc i o przychodzie – po jego stronie.

Jeżeli jednak zawarta między stronami umowa stanowi, że ciężar określonych zobowiązań pieniężnych leży po stronie wynajmującego, to nie ma podstaw, by równowartość wynikających z nich kwot była wyłączona z osiąganych przez niego przychodów. Regulując płatności związane z najmem wynajmujący wykorzystuje własne środki finansowe – nie zaś środki najemcy. Nie występuje zatem w roli pośrednika między najemcą a odpowiednimi podmiotami, ale we własnym imieniu spełnia świadczenie, do którego jest zobowiązany.

Z treści wniosku wynika, że Wnioskodawczyni wynajęła mieszkanie i zdecydowała się odprowadzać z tego tytułu ryczałt od przychodów ewidencjonowanych. Zgodnie z umową, Wynajmujący (Wnioskodawczyni) jest zobowiązany do regulowania czynszu eksploatacyjnego na rzecz Wspólnoty Mieszkaniowej oraz opłat za wodę, ogrzewanie i prąd, a płatności tych dokonuje ze środków własnych. Kolejno przedstawia stosowne rachunki Najemcy jako podstawę do refundacji poniesionych kosztów. Biorąc pod uwagę przedstawioną powyżej argumentację, uznać zatem należy, że przysługujący Wnioskodawczyni – jako stronie wynajmującej – zwrot kosztów faktycznie przez Nią poniesionych na rzecz uprawnionych podmiotów jest Jej przychodem z najmu. W takiej sytuacji bowiem, uiszczając związane z utrzymaniem lokalu opłaty (koszty eksploatacyjne), do których ponoszenia Wnioskodawczyni się zobowiązała, nie pełni Ona – wbrew swojemu twierdzeniu – roli pośrednika między Najemcą a ww. podmiotami, gdyż pokrywa koszty eksploatacyjne z własnych środków finansowych, nie zaś ze środków pochodzących od Najemcy. W związku z powyższym, refundacja przez Najemcę kosztów, które Wnioskodawczyni opłaca własnymi środkami, ze względu na to, że – zgodnie z umową – to na Niej spoczywa ich rzeczywisty ciężar, nie podlega wyłączeniu z przychodów osiąganych z najmu.

A zatem, zarówno wskazana w umowie kwota czynszu najmu, jak i otrzymywany od Najemcy zwrot równowartości poniesionych przez Wnioskodawczynię kosztów eksploatacyjnych stanowi podstawę do opodatkowania ryczałtem od przychodów ewidencjonowanych. Zaznaczyć przy tym należy, że organ interpretacyjny nie jest uprawniony do analizy zapisów umowy najmu, które – wraz z odpowiedziami na poszczególne pytania wezwania – zawarto w piśmie uzupełniającym. Tak więc, za Wnioskodawczynią przyjęto, że zgodnie z ww. umową, jako strona wynajmująca jest Ona zobowiązana do regulowania czynszu eksploatacyjnego na rzecz Wspólnoty Mieszkaniowej oraz opłat za wodę, ogrzewanie i prąd. (…) W odniesieniu do powołanej przez Wnioskodawczynię interpretacji indywidualnej tutejszy organ informuje, że rozstrzygnięcie w niej zawarte dotyczy tylko konkretnej, indywidualnej sprawy i nie ma zastosowania ani konsekwencji wiążących w odniesieniu do żadnego innego zaistniałego stanu faktycznego czy też zdarzenia przyszłego. Co więcej, sprawa, na gruncie której została wydana powołana interpretacja, nie jest analogiczną do sprawy Wnioskodawczyni. Wskazywano w niej, że do ponoszenia opłat związanych z użytkowaniem lokalu zobowiązani są najemcy, podczas gdy w przedmiotowej sprawie ciężar takich opłat – zgodnie z zawartą umową – spoczywa na Wnioskodawczyni.

Od 1 stycznia 2022 r. uregulowano wprost, że jeżeli wynajmujący przeniósł na rzecz osoby trzeciej wierzytelności z tytułu opłat wynikających z umowy najmu, a umowa ta między stronami nie wygasa, to opłaty ponoszone przez najemcę na rzecz osoby trzeciej stanowią przychód wynajmującego w dniu zapłaty.

Podatnik w przypadku ryczałtu nie uwzględnia kosztów uzyskania przychodów. Ryczałt płaci od przychodu. Ryczałtowiec również przy najmie prywatnym może natomiast skorzystać ze zwolnień przewidzianych w art. 10 ustawy o ryczałcie (przedstawione w pkt 4 publikacji) oraz niektórych ulg podatkowych (przedstawione w pkt 5 publikacji).

Jaka stawka ryczałtu od najmu?

Stawka ryczałtu dla przychodów z najmu prywatnego wynosi 8,5%. Po przekroczeniu przez podatnika przychodów z najmu w kwocie 100 000 zł podatnik od nadwyżki płaci ryczałt według stawki 12,5%. W przypadku osiągania przychodu z najmu przez małżonków limit ten dotyczy łącznie obojga małżonków.

Podatnik w 2022 r. osiągnął przychód z najmu kilku mieszkań w kwocie 120 000 zł. Do kwoty 100 000 zł podatnik opodatkował ten przychód ryczałtem według stawki 8,5%. Od nadwyżki ponad 100 000 zł podatnik dalej płaci ryczałt, ale według stawki 12,5%. Podatnik zapłacił w sumie 11 000 zł podatku = (100 000 zł × 8,5%) + (20 000 zł × 12,5%).

Najem prywatny a ewidencji przychodów

Przy przychodach z najmu prywatnego ryczałtowcy nie mają obowiązku prowadzić ewidencji przychodów (art. 15 ust. 3 ustawy o ryczałcie). Wysokość przychodów ustalana jest na podstawie dowodów potwierdzających ich otrzymanie, np. przelewu na rachunek wynajmującego.

Zapłata ryczałtu

Ryczałt wpłaca się miesięcznie albo kwartalnie. Ryczałt miesięczny wpłaca się za dany miesiąc do 20. Następnego miesiąca, a za grudzień przed upływem terminu do złożenia zeznania (art. 21 ust. 1 ustawy o ryczałcie).

Ryczałt kwartalny wpłaca się za dany kwartał do 20. następnego miesiąca po upływie kwartału, a za czwarty kwartał przed upływem terminu do złożenia zeznania (art. 21 ust. 1a ustawy o ryczałcie).

Wpłaty dokonuje się na mikrorachunek podatnika.

Kwartalnie ryczałt mogą wpłacać podatnicy rozpoczynający najem prywatny oraz podatnicy, których przychody z najmu w roku poprzedzającym rok podatkowy nie przekroczyły równowartości 200 000 euro (art. 21 ust. 1b ustawy o ryczałcie). W 2022 r. prawo do kwartalnego opłacania ryczałtu mają podatnicy, których przychody z najmu w 2021 r. nie przekroczyły kwoty 918 820 zł.

Warunkiem wpłacania ryczałtu kwartalnie jest zawiadomienie o tym urzędu skarbowego właściwego według miejsca zamieszkania. O wyborze kwartalnego sposobu opłacania ryczałtu podatnicy informują w zeznaniu rocznym składanym za rok podatkowy, w którym stosowali kwartalny sposób opłacania ryczałtu (art. 21 ust. 1c ustawy o ryczałcie).

Rozliczenie roczne w PIT-28

Rocznego rozliczenia przychodów z najmu prywatnego opodatkowanych ryczałtem należy dokonać w zeznaniu PIT-28. Zeznanie PIT-28 za 2021 r. należy złożyć do 28 lutego 2022 r.

Rozliczenie najmu przez małżonków

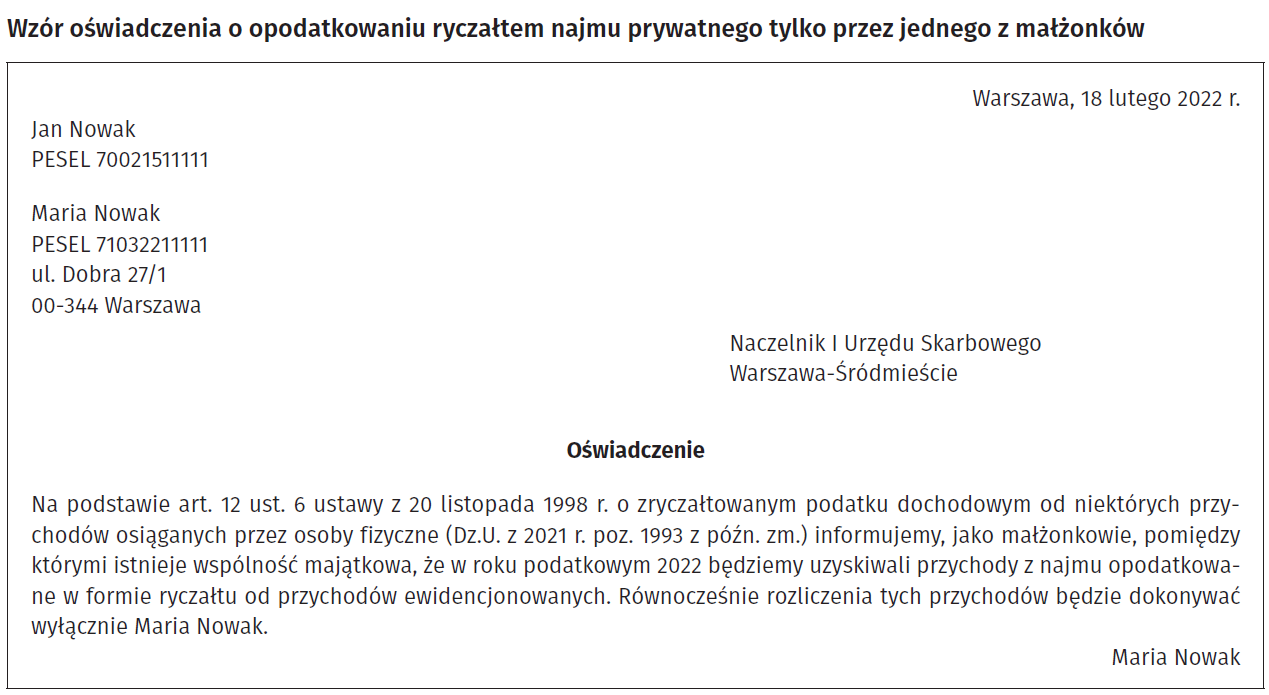

Małżonkowie, między którymi istnieje wspólność majątkowa, przychody z najmu wspólnej nieruchomości rozliczają po połowie. Mogą jednak złożyć do urzędu skarbowego oświadczenie, że przychody te będzie rozliczać tylko jedno z nich (art. 12 ust. 6 ustawy o ryczałcie). Oświadczenie to składa się właściwemu naczelnikowi urzędu skarbowego do 20. dnia miesiąca następującego po miesiącu, w którym otrzymany został pierwszy przychód z tego tytułu w roku podatkowym, albo do końca roku podatkowego, jeżeli pierwszy taki przychód osiągnięty został w grudniu roku podatkowego (art. 12 ust. 7 ustawy o ryczałcie).

Małżonkowie, pomiędzy którymi istnieje wspólność ustawowa, wynajęli w czerwcu 2022 r. wspólne mieszkanie. W czerwcu uzyskali również pierwszy przychód z tego najmu. Do 20 lipca 2022 r. mogą złożyć oświadczenie do naczelnika właściwego według miejsca ich zamieszkania o rozliczeniu całości przychodów z najmu tego mieszkania przez jednego z małżonków.

Wybór zasady opodatkowania całości przychodu przez jednego z małżonków obowiązuje przy dokonywaniu wpłat na ryczałt za cały dany rok podatkowy, chyba że w wyniku rozwodu albo orzeczenia przez sąd separacji nastąpił podział majątku wspólnego małżonków i przedmiot umowy przypadł temu z małżonków, na którym nie ciążył obowiązek dokonywania wpłat na ryczałt od przychodów ewidencjonowanych (art. 12 ust. 8 ustawy o ryczałcie).

Wybór zasady opodatkowania całości przychodu przez jednego z małżonków dotyczy również lat następnych, chyba że w terminie do 20. dnia miesiąca następującego po miesiącu, w którym został otrzymany pierwszy w roku podatkowym przychód, albo do końca roku podatkowego, jeżeli pierwszy taki przychód otrzymany został w grudniu roku podatkowego, małżonkowie zawiadomią na piśmie właściwego naczelnika urzędu skarbowego o rezygnacji z opodatkowania całości przychodu przez jednego z małżonków (art. 12 ust. 8a ustawy o ryczałcie).

Oświadczenie o wyborze oraz zawiadomienie o rezygnacji mogą być podpisane przez jednego z małżonków. Podpisanie oświadczenia lub zawiadomienia przez jednego z małżonków traktuje się na równi ze złożeniem przez niego oświadczenia o upoważnieniu go przez jego współmałżonka do złożenia oświadczenia lub zawiadomienia w imieniu obojga małżonków (art. 12 ust. 8c ustawy o ryczałcie).

Wzór oświadczenia o opodatkowaniu ryczałtem najmu prywatnego tylko przez jednego z małżonków

Podstawa prawna: ustawa z 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne („ustawa o ryczałcie”).

Artykuł jest fragmentem publikacji „Ryczałt ewidencjonowany”.

Kup książkę! Kup PDF!

Grzegorz Ziółkowski, doradca podatkowy

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA